Самая выгодная ипотека в банках россии

Содержание:

Документальное приложение к ипотечному соглашению

Чтобы выяснить, какой банк ответит положительно на запрос при оформлении ипотеки, юристы рекомендуют подавать документы сразу в несколько точек. Комплект обычно стандартный и, если какой ни будь бумаги не хватит можно потом донести. Сразу подают копии, но при заключении договора придется оператору банка предоставить оригинал:

- удостоверения личности;

- СНИЛС;

- военного билета;

- ИНН;

- водительского удостоверения;

- свидетельства детские об их рождении и о заключении брака.

Требуют документальные копии или выписки:

- трудовых книжек;

- заработков по форме 2 НДФЛ;

- с подтверждением наличия собственности в виде домов, автомобилей, ценных бумаг;

- с банковского счета, там должно быть достаточно средств на первоначальный взнос;

- нет долгов по коммунальным услугам;

- отсутствует учет в наркологическом кабинете.

При покупке квартиры из вторичного порядка, нужно подать:

- документ о состоянии строения;

- реквизиты продавца;

- государственную регистрацию;

- кадастровую и техническую документацию;

- количество прописанных жильцов;

- подтвердить, что квартира не стоит в залоге;

- провести независимую оценку дома.

Когда дом в новостройке еще не сдан и продолжает строиться банк потребует предоставить:

- документы о долевом строительстве;

- внесение средств в долю;

- независимую оценку;

- данные о застройщике, при условии, что он не партнер банка.

Когда комплект собран документы подают для рассмотрения ходатайства и ждут решения на получение ипотеки. После удовлетворительного ответа, начинают оформлять кредитный договор.

Главные условия выгодной ипотеки

Итак, первый квартал 2021 года — неплохое время для оформления жилищного кредита, так как пока ещё действует масса льготных программ и в целом ситуация на рынке складывается в пользу ипотеки. Но это общие рыночные факторы, а успех ипотеки для конкретного человека зависит от соблюдения ряда условий:

- Финансовая стабильность. У вас должен быть стабильный заработок, позволяющий выплачивать кредит, и приемлемая долговая нагрузка, иначе никакие выгодные условия не спасут от просрочек.

- Деньги на первоначальный взнос. Для оформления ипотеки потребуется внести первоначальный взнос в сумме не менее 10–15% от стоимости жилья. Для банка он является не только подстраховкой, но и показателем ответственности и дисциплинированности заёмщика. Другими словами, у вас должны быть накопления или сертификат на материнский капитал.

- Хорошая кредитная история. Рассчитывать на выгодные условия по ипотеке можно только при высоком кредитном рейтинге. Если ранее случались просрочки или кредитная история чистая (вы ещё не брали ни одного займа), банк может отказать в ипотеке или завысить ставку. Возможно, стоит пройти небольшую подготовку к ипотеке: взять один-два потребительских кредита и аккуратно погасить их, это повысит вашу репутацию как заёмщика. Подробнее о том, как проверить или улучшить кредитную историю, мы рассказывали здесь

Несмотря на все «плюшки» от государства, нужно понимать, что в кризис ипотеку вытянет не каждый. В связи с оттоком капитала и удорожанием сырья цены на жильё будут расти, а зарплаты, наоборот, снижаться. К тому же многим россиянам придётся столкнуться с проблемой безработицы, особенно если случится очередная волна коронавируса.

Вывод: в целом, ситуация для ипотеки сейчас благоприятная. Ставки снижаются, есть перспектива роста цен на жильё, банки охотно выдают кредиты. Скорее всего, в 2021 году ипотека будет выгоднее, чем в следующем

Но прежде чем принимать решение об оформлении жилищного кредита, важно критически проанализировать собственные финансовые возможности и риски, в том числе риск остаться без работы. В случае сомнений ипотеку лучше отложить и переждать тяжёлые времена

Если горизонт ясный, стоит проверить, не подпадаете ли вы под условия специальных программ, ведь это реальный шанс сэкономить. И последнее, нужно внимательно подойти к выбору кредитора, ведь он станет вашим партнёром на долгое время.

Какой банк выбрать для ипотеки на покупку недвижимости?

Во многих банках кредитный ряд представлен не только розничными продуктами, но также и такими долгосрочными кредитами, как ипотека. Каждая банковская структура предлагает взять кредит на определенных условиях.

Но как же понять, какой именно банк предлагает лучшие условия? Чтобы Вам было легче разобраться с этим вопросом, мы постарались узнать в каких банках дают кредиты на покупку жилья, их условия и требования. И вот что мы узнали.

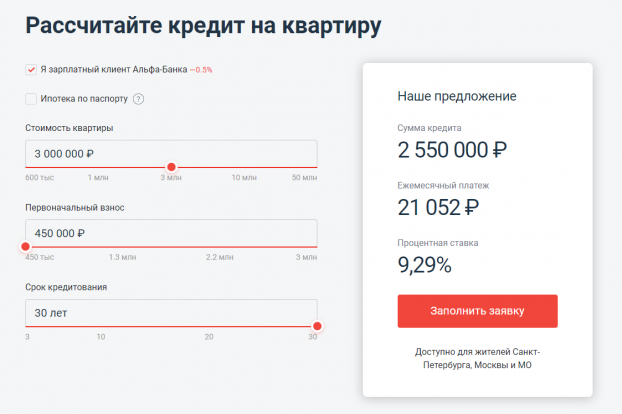

Предложение ипотеки в банке Открытие

Хорошие и лояльные условия банк предлагает своим клиентам, желающим взять ипотечный кредит для покупки недвижимости на сумму от 500 тысяч рублей до 15 млн. (а для жителей Москвы и СПб и их регионов – до 30 млн. рублей). Срок ипотеки может оставлять от 5 до 30 лет, вместе с этим процентная ставка, в зависимости от выбранной программы может варьироваться от 9,35%.

Ипотечные программы, предлагаемые банком «Открытие».Банк также предлагает рефинансировать уже выданные ипотечные кредиты суммой до 15 млн. рублей по годовой ставке 13,5 %.

Ипотека в банке Тинькофф

Данная банковская структура работает по агентской программе сразу с несколькими другими банками-партнерами, что в свою очередь значительно упрощает процесс подачи заявки на ипотечный кредит. Помимо того, если воспользоваться услугами Тинькофф, можно получить кредит со ставкой меньше на 1,9%.

Список банков-партнеров банка Тинькофф по выдачи ипотеки.У банка, также есть собственные условия, которые составляют хорошую конкуренцию даже своим партнерам.

Здесь можно оформить ипотечный кредит, суммой до 100 миллионов рублей. Ставка одна из самых низких – 10,5%, а срок возврата может достигать 30 лет.

Ипотечный кредит в ВТБ банке

Хоть банк и предлагает кредит по более дорогой годовой ставке в 11,5%, но в запасе у него есть несколько условий и предложений, который делают кредит выгоднее:

- Сниженный порог первоначального взноса – от 10%.

- При внесении первоначального взноса в размере от 40% — кредит будет рассматриваться без справки о доходах.

- Банк предлагает помощь в сопровождении оформления кредита: оценка недвижимости, страхование и переговоры с застройщиками.

- В данный момент банк предлагает снижение годовой ставки, при условии покупки недвижимости от 65 кв. м.

- Кредитование в банке доступно даже для иностранцев.

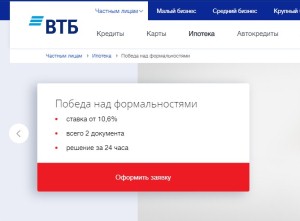

Программы ипотечного кредитования в банке ВТБ.ВТБ также знаменит своей уникальной программой «Простая ипотека», заявка по которой рассматривается всего лишь по двум документам и в короткие сроки. Для этого достаточно предоставить паспортный документ и Страховой Номер Индивидуального Лицевого Счета гражданина РФ.

Кроме физических лиц кредит в банке могут оформить и бизнес структуры.

Условия Эксперт банка

Это банк, где кредитование ведется согласно критериям, выдвинутым АИЖК РФ. Здесь каждый будущий заемщик может подобрать себе наиболее подходящую программу кредитования.

Условия банка богаты наличием различных скидок и льгот в оформлении. Общие условия в этом банке:

- Годовая ставка от 9 до 12%.

- Возраст заемщика до 65 лет (военные до 45 лет).

- Официальное оформление на последнем рабочем месте не должно быть менее 6 месяцев при общем рабочем стаже от 1 года.

Требования к заемщикам по ипотеке, размещенные на сайте ЭкспертБанка.

Насколько выгодно в Сбербанке получить кредит

Сбербанк России является одним из крупнейших банковских учреждений и вот уже не одно десятилетие многие клиенты доверяются ему.

И это не удивительно, так как именно здесь заемщик может получить кредит на очень выгодных для него условиях:

- Линейка кредитных продуктов банка представлена несколькими различными ипотечными программами, который каждый для себя найдет что-то подходящее.

- Годовая ставка по кредиту в Сбербанке начинается с отметки в 7,4% — что является минимальным значением в этой сфере.

- Наличие таких госпрограмм как «Материнский капитал» и «Ипотека для военных», последняя очень востребована из-за льготных условий.

- Объектом ипотеки может стать как недвижимость на первичном и вторичном рынке, так и загородные дома.

Ипотечные программы топ-5 банков

Сбербанк

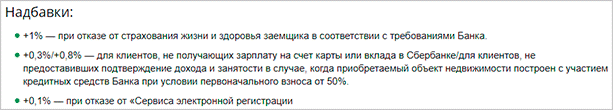

В банке действует целый ряд корректирующих коэффициентов к процентной ставке.

Электронная регистрация, отказ от которой приводит к увеличению ставки на 0,1 % – услуга не бесплатная. Ее стоимость варьируется от 5 550 до 10 250 руб. Зависит от типа жилья и региона.

В Сбербанке есть специальные программы для молодых семей, а также по соглашению с субъектами РФ. Кроме того, банк является партнером компании ДОМ.РФ, которая реализует государственные инициативы в сфере жилищного строительства. В частности, сейчас действует программа для семей, в которых родился 2-й или 3-й ребенок. Ставка для них составляет от 6 %.

ВТБ

Условия кредитования:

- Для работников некоторых отраслей, например, образования, здравоохранения, таможни и ряда других, ставка ниже на 0,4 %.

- В случае отказа от страхования жизни и здоровья ставка повышается на 1 %.

- Если хотите оформить ипотеку по 2 документам (паспорт и СНИЛС или ИНН), т. е. без подтверждения дохода, то приготовьтесь выплачивать кредит по ставке выше на 0,7 %.

При приобретении квартиры площадью от 65 кв. м действует пониженная процентная ставка (на 0,7 %). Чтобы воспользоваться акцией, необходимо оформить комплексное страхование.

Россельхозбанк

Особенностью ипотеки в Россельхозбанке является возможность выбрать способ погашения кредита:

- аннуитетные платежи, т. е. одинаковые в течение всего срока кредитования;

- дифференцированные, которые уменьшаются с каждым месяцем.

Условия кредитования:

- В случае отказа от страхования жизни и здоровья ставка увеличивается на 1 %.

- Для работников бюджетной сферы ставка снижается на 0,4 %.

- Созаемщики – максимум 3 человека.

Для граждан, получающих доход от ведения личного подсобного хозяйства, – более лояльные условия.

Газпромбанк

Предлагает 2 схемы погашения кредита: аннуитетную или дифференцированную. Минимальная ставка в 9,2 % действует при оформлении личного страхования.

До 1 октября 2018 года в банке акции:

- 8,7 % при сумме кредита от 12 млн. руб. в Москве и области, Санкт-Петербурге и ЛО;

- 8,7 % при приобретении квартир в других регионах РФ и сумме кредита от 4 млн. руб.;

- 9 % для всех заемщиков, но по квартирам, приобретенным у партнеров банка.

Акции действительны только при условии комплексного страхования.

ДельтаКредит

Банк, который специализируется на выдаче ипотечных кредитов. Условия кредитования:

- Процентная ставка от 8,5 %.

- Срок – до 25 лет.

- Первоначальный взнос – от 15 %.

- При отказе от личного страхования – плюс 1 % к ставке.

- Созаемщики – максимум 3 человека.

- Кредит выдается наемным работникам, ИП и владельцам собственного бизнеса.

Есть возможность использовать вместо базовой ставки:

- Оптима – минус 0,5 % (стоит эта услуга 1 % от суммы займа);

- Медиа – минус 1 % (стоит эта услуга 2,5 % от суммы займа);

- Ультра – минус 1,5 % (стоит эта услуга 4 % от суммы займа).

Банк предоставляет услугу “Ипотечные каникулы”. В первые 1 – 2 года вы можете выплачивать только 50 % от ежемесячного взноса. Естественно, что недоплаченная сумма прибавляется к суммам дальнейших платежей по истечении льготного периода.

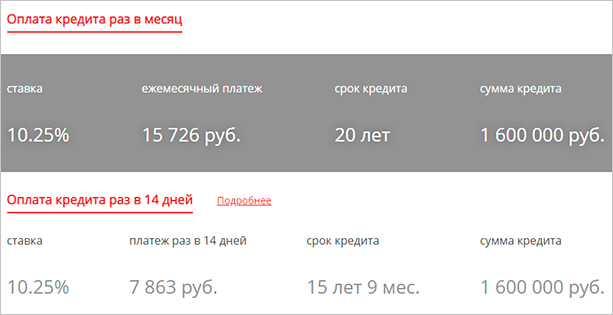

При оплате кредита один раз в 14 дней (платеж разбивается на 2 части) вы сокращаете срок кредитования и снижаете сумму процентных выплат. Покажу на примере, как это работает. Я взяла кредит в сумме 1,6 млн. руб. на 20 лет, первоначальный взнос составил 20 % или 400 тыс. руб.

При погашении 1 раз в месяц и 2 раза в месяц картина получается следующая.

Таким образом, более чем на 4 года сокращается срок кредитования при одинаковой сумме ежемесячного платежа.

На что обращать внимание при выборе банка?

- Размер процентной ставки. Если хотите как можно меньше переплатить по кредиту, то ищете банк, предлагающий минимальную ставку.

- Срок кредитования. Такой фактор зависит, прежде всего, от ваших финансовых возможностей. Так, если вы хотите, чтобы размер ежемесячного платежа был минимальным, то необходимо искать предложение с максимальной длительностью кредитования. Но, учтите, что в таком случае сумма переплаты будет существенно выше.

- Возможность погашения долга раньше назначенного срока. Такая возможность доступна во всех банках. Однако некоторые финансовые организации накладывают определённые штрафные санкции за погашение долга ранее срока, обозначенного в договоре. Так что, если вы планируете возможность досрочного погашения, то необходимо выбирать такого кредитора, который не возьмёт за это дополнительной платы.

ВТБ

В банке ВТБ можно оформить ипотеку на приобретение жилья в новостройке или на вторичном рынке на срок до 30 лет. Банк одобряет кредиты на приобретение домов, квартир, таунхаусов суммой до 30 млн рублей без подтверждения дохода. Чтобы оформить заявку на получение средств, достаточно авторизоваться в личном кабинете и заполнить поля анкеты в соответствии с паспортом.

Банк не повышает ставки в зависимости от типа жилья, процент по кредиту одинаков для новой и вторичной недвижимости. Ипотеку можно рассчитать в онлайн калькуляторе на сайте, для этого необходимо указать тип жилья, рыночную стоимость, сумму первоначального взноса и ежемесячный доход. Льготные условия помогут снизить процентную ставку: рождение второго ребенка, работа в бюджетной сфере, участие в зарплатном проекте ВТБ.

На странице «Аккредитованные новостройки» размещен список строительных организаций, которые прошли проверку банка. При выборе застройщика из этого перечня не нужно готовить дополнительный пакет документов и тратить время на рассмотрение заявки. Ипотека от ВТБ считается одной из самых выгодных, поэтому банк занимает 6 место в списке 2021 года.

Необходимо знать

При оформлении ипотеки следует учитывать следующее:

- Объектом кредита лучше выбирать жилье, которое уже готово к вводу в эксплуатацию либо находится на стадии завершения. Наилучшим вариантом является недвижимость, которая в экстренном случае может легко реализоваться.

- Для валюты кредита идеально подходит национальная, так как из-за резких скачков на валютных рынках сумма ипотеки может вырасти в разы.

- При принятии решения об ипотеке следует просчитывать возможные варианты развития событий – поэтому обязательно все условия обсудите с семьей и созаемщиками.

- Стоит учитывать взимание комиссии за обслуживание кредита, которая в разных банках установлена по-разному (от 1 до 4%).

Рекомендуем видео к просмотру:

Тенденции 2020 года

В 2020 году наметилась общая тенденция на снижение ставок. Политика банков была направлена на повышение доступности жилья для широкого круга заемщиков. Ставка ипотечного кредитования была понижена как для вторичного, так и для строящегося жилья.

Однако неблагоприятная ситуация с коронавирусом повлияла на экономическую обстановку в стране, поэтому многие финансовые организации вынуждены были ужесточить требования к заемщикам. Таким образом предполагалось оставить только платежеспособных и надежных клиентов.

В целях поддержки строительной отрасли в РФ, президент предложил в апреле ввести новую льготную программу под 6,5% годовых на весь период кредитования. Она действует при покупке нового жилья у застройщика-юридического лица. Банки поддержали нововведение и быстро адаптировались к новым условиям. Многие организации предлагают ипотеку с господдержкой под еще более низкий процент.

В целом, ставки по стандартным программам для вторичного и нового жилья отличаются незначительно, хотя некоторые финансовые компании предлагают более низкий процент именно по кредиту на новостройки. Это происходит по причине того, что на покупку недвижимости от застройщика требуется меньшее количество времени. Приобретая вторичную недвижимость, заемщик может долго подбирать подходящую квартиру. Покупая новостройку, клиент сразу ориентируется на конкретный объект застройщика.

В связи с эпидемиологической обстановкой увеличилась популярность дистанционных сервисов. Сбербанк предлагает проведение электронной регистрации сделки через ДомКлик со скидкой 0,5%. Процедура занимает не более 2−3 дней. Особенно удобна она для клиентов, покупающих жилье в другом регионе, так как весь процесс происходит удаленно.

О чём нужно знать потенциальным заёмщикам?

В любое время привлекательность жилищного кредита зависит от ряда факторов:

- Уровень ставки — чем ниже ставка, тем выгоднее оформлять ипотеку. В июне 2020 года Банк России снизил ключевую ставку сразу на 1 процентный пункт, а в следующем месяце ещё на 0,25%. В результате ставка опустилась до 4,25% годовых. Это рекордно низкий уровень заимствования в истории России. Вслед за снижением ключевой ставки банки снизили проценты по кредитам, в том числе ипотечным. Сейчас средневзвешенная ставка кредитования на первичном рынке составляет 5,82% ( -2,42 п.п. год к году), на вторичном — 8,02% (-1,3п.п. год к году), возможно и дальнейшее снижение ставок.

- Перспектива роста цен на недвижимость — цены на недвижимость постоянно растут. Но сейчас на рынке всё неоднозначно: с одной стороны, покупательская способность людей снизилась, с другой — банки искушают граждан, предлагая льготные ставки по ипотеке. В результате большинство экспертов сходятся во мнении, что в ближайшее время цены на недвижимость вырастут незначительно.

- Готовность банков выдавать кредиты — в зависимости от экономической ситуации объём кредитования возрастает или, напротив, снижается. На сегодняшний день в ипотечной сфере самый высокий процент одобрения — более 82%, что говорит о готовности банков кредитовать это направление.

Сегодня действует закон об ипотечных каникулах, который позволяет при непредвиденных обстоятельствах на шесть месяцев приостановить или снизить выплаты по ипотеке. Воспользоваться этой льготой можно, если ипотека взята на единственное жильё стоимостью до 15 миллионов рублей. Причинами предоставления кредитных каникул могут стать утрата более 1/3 дохода из-за длительной болезни или потери работы, инвалидности.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

10 советов заемщику

1. Определитесь с тем, какая вам требуется квартира (новостройка или «вторичка»)

То, какие предложения от банковских организаций вы сможете получить, зависит именно от данного выбора. Ипотечные программы некоторых банков предусматривают приобретение исключительно новостроек.

Выбрать вы можете только этих двух специалистов, а депозитарий, нотариуса, страховщика и оценщика нанимает только банковская организация. Брокер и риэлтор могут стать союзниками при оформлении ипотеки.

- Риэлтор выберет квартиру, убедится в ее юридической чистоте, займется оформлением всех необходимых документов.

- Брокер предложит наиболее оптимальные ипотечные программы подходящих банков, сообщит о нюансах, о которых организации не упоминают, и поможет получить ипотеку людям с неофициальным источником дохода, проблемной кредитной историей.

За услуги специалистов придется заплатить около 3% от совокупной суммы заключаемой сделки, однако преимущества налицо.

3. Определитесь с выбором банка

- Учитывайте выгоду предложения ипотечного кредитования именно для себя. Изучите размер первоначального взноса, годовую % ставку, приблизительно рассчитайте продолжительность кредитования, выясните, нет ли неуказанных комиссий.

- Изучите текст кредитного договора и выясните у специалиста все пункты, вызывающие у вас сомнения, чтобы во время выплаты задолженности не столкнуться с проблемами.

- Изучите рейтинг 10 самый лучших банков России по версии ЦБ РФ.

4. Выберите тип ставки

1. Аннуитетный платеж

Обычно банковские организации предлагают аннуитетный вариант платежа: сначала заемщик выплачивает проценты (главный долг занимает в ежемесячном платеже небольшой объем). Преимущество аннуитета – выдача банком суммы больше, чем при дифференцированном варианте платежа.

В таком случае заемщик вправе вносить суммы, превышающие определенный банком ежемесячный платеж, преждевременно погашая основную задолженность. При преждевременном погашении банковская организация может снизить или пересчитать размер ежемесячного платежа. Благодаря преждевременному погашению недостатки аннуитетных платежей смягчаются.

2. Дифференцированный платеж

Второй вариант – дифференцированный платеж. Размер платежа станет снижаться каждый месяц. В первое время его размер больше, поэтому банковская организация одобряет меньшую сумму денежных средств.

Размер переплаты зависит от продолжительности кредитования. Переплата при сроке в 25 лет и 20 особо не отличается. При посещении банка попросите специалиста рассчитать ежемесячный платеж при различных сроках кредита, после чего определитесь с наиболее выгодным для себя вариантом в зависимости от своих финансовых возможностей.

При выборе ежемесячного платежа с меньшим размером можно будет комфортно себя чувствовать в ситуациях, когда деньги срочно потребуются на какие-либо цели. К тому же при меньшем платеже с продолжительным сроком кредитования получится направлять свободные деньги в то, чтобы погасить задолженность досрочно.

5. Найдите подходящее жилье

При поиске учитывайте требования, которые выдвигает банковская организация. В выдаче кредита будет получен отказ, если квартира кредитора не устроит.

7. Отправьте требуемые документы

Необходимые документы на проверку следует отправить в страховую компанию и банковскую организацию. Залог продавцу до получения их одобрения перечислять не рекомендуется. Если кредитор или страховщик с чем-то будут не согласны, вы рискуете потерять залог.

8. Узнайте условия работы банка со страховыми компаниями

Выясните, сотрудничает банк с несколькими страховыми организациями или только с одной. Иногда страховщика что-то не устраивает, тогда как банковская организация уже готова выдать кредит. В случае если страховщик только один и он откажется страховать квартиру, то банк сразу же откажет в оформлении ипотечного кредита.

Все сделки, осуществляемые с недвижимостью, требуют государственной регистрации. Именно после нее квартира станет собственностью клиента на официальном уровне.

Что необходимо знать при оформлении ипотечного кредита

- Перед подписанием договора нужно изучить условия, выдвигаемые банком. Следует просчитать такие моменты, как размер процентной ставки в год и наличие скрытых комиссий.

- Наиболее оптимальные предложения – те, которые предусматривают досрочную выплату задолженности при отсутствии штрафов со стороны банка.

- Выбор банка также немаловажен. Кредитная организация должна работать от 5 лет.

- Еще один нюанс, который следует учитывать, – общий доход семьи. Банки согласны оформить ипотечный кредит исключительно в том случае, если минимальный платеж составит менее 40% данного дохода, иначе последует отказ.

- Если человек получает неофициальный доход, он может посетить Сбербанк, Банк Москвы, ВТБ 24 или Россельхозбанк за оформлением ипотеки всего «по двум документам». Условия: размер первоначального взноса составит 50% от цены недвижимости, а % ставка больше стандартных на 2%.

Где взять ипотеку на строящееся жилье?

Для приобретения строящегося жилья существует крайне мало кредитных программ. Однако они обладают наиболее привлекательными условиями.

Тинькофф

Характеристики кредита:

- Срок погашения долга — от 1 года до 25 лет.

- Размер кредита — от 300 тысяч до 100 миллионов рублей.

- Первый взнос — 10% от стоимости.

- Процентная ставка — от 6 до 12,7% годовых.

Газпромбанк

Характеристики кредита:

- Кредит предоставляется на срок до 30 лет.

- Максимальная сумма выдаваемых денег неограниченна. Минимальная сумма — 500 тысяч.

- Первый взнос — 10%.

- Ставка по кредиту — 9%.

- Штрафы за досрочное погашение отсутствуют.

Сбербанк

Основные сведения:

- Срок — от 3 до 30 лет.

- Сумма — от 500 тысяч до 8 миллионов руб.

- Первый взнос — 20%.

- Процентная ставка — 6%.