Упрощенная система налогообложения

Содержание:

Как правильно рассчитать

Подоходные налоги отчисляются с зарплаты каждый месяц, что создает иллюзию о сложившейся норме. На самом деле данные отчисления согласно законодательству осуществляются один раз в год.

Существует специальный калькулятор НДФЛ. При помощи него можно точно рассчитать подоходный налог. Чтобы осуществить расчет, нужно иметь данные о сумме зарплаты за исчисляемый период времени.

Пошаговый расчет на калькуляторе выглядит таким образом:

- Вписать сумму дохода. Это может быть размер, получен до вычитания налоговой ставки. Можно ввести средства, полученные на руки, чтобы понять, сколько было вычтено с заработной платы.

- Избирается налоговая ставка.

После данных действий нужно нажать на кнопку вычисления. Результат расчетов предоставляется снизу в разных строках.

У каждой строки есть свое значение общий размер, сумма налога, размер доходов, которые работник получит на руки.

При наличии ребенка

При наличии ребенка работнику полагается налоговый вычет. При расчете налога в данном случае используется формула расчета базового налога, а потом отнимается налоговый вычет.

Вычет на одного либо нескольких детей определяется НК РФ, и его сумма зависит от числа иждивенцев. Льготы могут использовать оба родителя, а также опекуны и усыновители.

Порядок начисления и суммы выплат отражаются в ст. 218 НК России. Сумма стандартного льготного вычета равняется:

- Для 1 и 2-го ребенка – 1400 рублей.

- На 3 детей – 3000 рублей.

- Для ребенка-инвалида – 12 тысяч руб. Опекунам и попечителям засчитывается только 6 000 руб.

Необходимо понимать, что средства не возвращаются налогоплательщику, с этой суммы просто не вычитается НДФЛ.

Снизить налог могут не только родители несовершеннолетних детей. Вычетом могут воспользоваться и родители, дети которых достигли совершеннолетия, но учатся в ВУЗе.

Ограниченный законодательством возраст в данной ситуации составит 24 года. На обязательный вычет имеют право оба родителя и получают его в одно время.

В данной ситуации право на вычет действительно с января по сентябрь, в остальные месяцы налогом облагается вся заработная плата.

С резидентов

Работодатель для удобства работника часто называет сумму зарплаты уже после удержания подоходного налога.

Определить сумму отчисления можно при помощи двух формул:

- С вычетом налога при ставке 13 % сотрудник получает 87 %. При этом зарплата = выданная на руки сумма / 87%.

- Определить сумму налога можно, умножив на 0.13 деньги, полученные на руки.

С нерезидентов

Обложение налогом нерезидентов совершается с учетом межправительственного договора по устранению двойного налогообложения, которое существует между РФ и государством, в котором физическое лицо является резидентом.

Правила возвращения излишне оплаченного налога прописываются в ст. 232 НК РФ. для этого физлицу необходимо приложить такие документы:

- Свидетельство, что человек резидент государства, с которым у России есть соглашение.

- Справку о доходе, по которому плательщик желает освободиться от выплаты налога.

- Свидетельство выплаты налога с данной суммы в государстве резидента.

Документы должны быть поданы на протяжении года после окончания налогового периода, за который плательщик хочет получить возвращение излишне оплаченного налога.

Рассчитывая НДФЛ для иностранного гражданина-патентника, бухгалтер компании должен сделать запрос в фискальные органы, что он может снизить сумму налога на размер оплаченного раньше аванса.

Если ответ уполномоченной организации будет положительным, можно снизить подоходный налог на стоимость патента.

Подоходный налог иностранных сотрудников платится в том же порядке, что и для граждан России. Если человек работает по найму в компании, последняя выполняет функции фискального агента: считает и отправляет НДФЛ.

Дедлайны перечисления денег в бюджет зависят от типа полученного дохода:

| Оклад | В день осуществления выплаты по безналичному расчету либо снятия наличных в кредитной компании |

| Отпускные и листы неработоспособности | Не позже завершения месяца, в котором были оплачены соответственные суммы |

| Доход в натуральном виде | На следующий день после передачи работнику продуктов либо предоставления услуги |

Компании, которые перечисляют иностранным гражданам дивиденды, исполняют роль налоговых агентов.

Они должны удержать и перевести налог в государственную казну не позже дня, который следует за оплатой дохода.

По осуществленным начислениям и платежам налоговые агенты отчитываются в ИФНС, подавая справки 2-НДФЛ

При заполнении отчетных документов важно верно избрать статус иностранного гражданина

Полный перечень всех налогов для физических лиц в РФ

Сумму начисленного налога можно предварительно рассчитать на сайте налоговой. Это поможет подготовиться к уплате, избежать ошибок в начислении, проверить наличие льгот.

| Вид налога | Срок уплаты | Налогооблагаемая база | Не облагаются налогом |

| НДФЛ (налог на доходы физических лиц) |

Ежемесячно перечисляется работодателям в течение 3-х дней после выплаты зарплаты (налоговый агент — работодатель) Налогоплательщик сам заполняет декларацию не позднее 15 июля года, следующего за отчётным |

|

|

| Имущественный налог | 1 декабря года, следующего за отчётным |

Кадастровая стоимость находящейся в собственности недвижимости:

|

Объекты недвижимости, которые не подлежат регистрации в Росреестре |

| Земельный налог | 1 декабря года, следующего за отчётным | Земельный участок, находящийся в собственности |

|

| Транспортный налог | 1 декабря года, следующего за отчётным |

Наземный, водный и воздушный транспорт:

|

|

У каждого налога своя ставка. Её лучше уточнять на сайте налоговой или по телефону горячей линии 8−800−222−22−22, поскольку размер зависит от региона и вида имущества. Также есть федеральные и региональные льготы, которые тоже лучше проверить до уплаты налога.

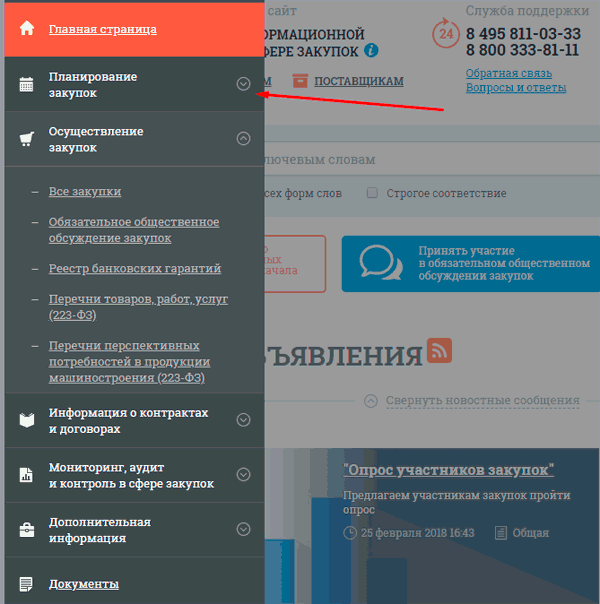

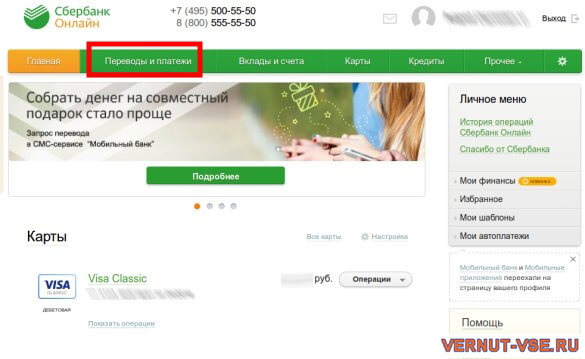

Оплатить налог можно наличными в банке или картой на сайте госуслуги или в личном кабинете налоговой. Отсутствие квитанции не освобождает от уплаты, поэтому до 1 декабря надо узнать сумму самостоятельно в личном кабинете или отделении ФНС.

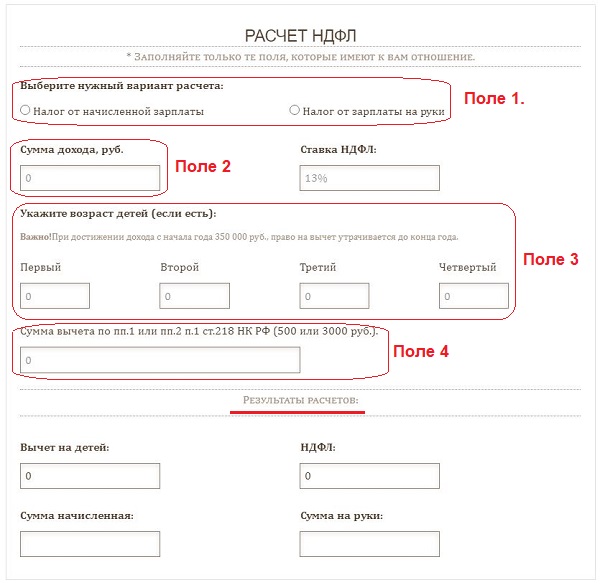

Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

Чтобы рассчитать размер подоходного налога с заработной платы с помощью представленного калькулятора, нужно выполнить несколько шагов.

|

Шаг 1 |

В поле 1 определиться с вариантом расчета | Вариантов два:

|

|

Шаг 2 |

В поле 2 указать сумму дохода | В данное поле онлайн калькулятора вписывается размер заработной платы (начисленной или выданной), в отношении которой требуется рассчитать НДФЛ. |

|

Шаг 3 |

В поле 3 указать данные для расчета вычета на детей | В поля онлайн калькулятора вносится возраст всех детей в семье, в том числе совершеннолетних. Общее количество детей необходимо указать, для правильного расчета очередности рождения, от которой зависит размер стандартного детского вычета.

Для каждого ребенка внесите возраст — количество полных лет на дату расчета. Если детей нет — поля не трогайте. Если зарплата с начала года достигла 350 000 руб., то вычет на детей уже не положен до конца текущего года, поля калькулятора о возрасте заполнять не нужно. |

|

Шаг 4 |

В поле 4 указать прочие стандартные вычеты, положенные за особый статус | НК РФ предусмотрено два виды:

Если данные виды льготы не положены, поле заполнять не нужно. |

Ставку менять не нужно, так как к доходу в виде заработной платы резидентов РФ применяется 13%, которая по умолчанию стоит в данном поле.

После внесения указанной информации калькулятор в автоматическом онлайн режиме проведет расчет НДФЛ, а также начисленной суммы зарплаты и подлежащей выдаче на руки.

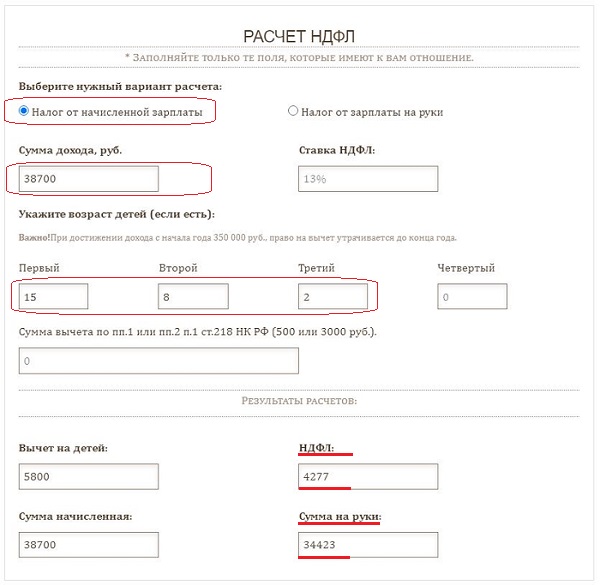

От начисленной зарплаты

Исходные данные:

Бухгалтер рассчитал заработную плату за март 2021 года — 38 700 руб. У работника трое детей — 2, 8, 15 лет. Определим, сколько нужно выплатить сотруднику, и какой налог перечислить в бюджет.

Как рассчитать НДФЛ, который нужно удержать от начисленной суммы дохода:

Заполняем поля онлайн калькулятора в следующем порядке:

- Выбираем первый вариант расчета.

- Сумма дохода — 38 700.

- Указываем возраст детей — первого 15, второго 8, третьего 2.

Результаты онлайн расчета:

- общий размер вычета = 5 800 (1400 + 1400 + 3000).

- размер удержания = 4 277.

- ЗП на руки = 34 423.

Форма калькулятора в заполненном виде:

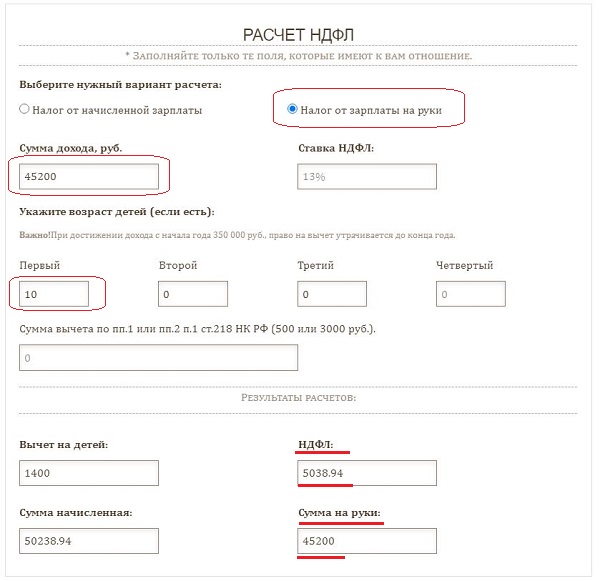

От суммы на руки

Исходные данные:

Сотрудник получил на руки 45 200 руб. У него один ребенок 10 лет. Определим, какую сумму дохода ему начислил бухгалтер и сколько налога удержал из зарплаты.

Как рассчитать НДФЛ, который удержан из дохода:

В форму онлайн калькулятора внесем следующие данные:

- Выбираем второй вариант расчета.

- Вносим сумму 45 200.

- Указываем возраст первого ребенка — 10.

Результаты онлайн вычислений:

- вычет = 1400;

- размер удержания = 5 038,94.

- ЗП начисленная = 50 238,94.

Форма калькулятора в заполненном виде:

Акции

Покупая акции какой-то компании, вы становитесь ее совладельцем. И при определенных условиях можете получать часть ее прибыли в виде дивидендов. Будут ли выплачиваться дивиденды и в каком размере, неизвестно заранее — это определяется на ежегодном собрании акционеров.

Таким образом, доход по акциям может складывается из двух частей — дивидендов и прибыли при продаже.

На дивиденды всегда нужно платить подоходный налог.

На доход от разницы между ценами продажи и покупки в некоторых случаях начисляют НДФЛ. Все зависит от того, когда вы приобрели акции, как быстро продали и сколько вам удалось на них заработать.

Не надо платить НДФЛ при продаже акций, если вы купили их на бирже после 1 января 2014 года, держали их минимум три года и за это время их стоимость выросла не больше чем на 3 млн рублей, помноженных на количество лет владения.

Владимир купил пакет акций крупной компании в 2017 году за 100 000 рублей и продал через три с половиной года за 200 000 рублей. От НДФЛ освобождается доход в пределах 3 млн рублей (за год) х 3 (года владения) = 9 млн рублей. Владимир заработал на акциях 100 000 рублей, значит, отчислять подоходный налог не придется.

Надо платить НДФЛ, если вы купили акции до 2014 года или продали их раньше, чем через три года после покупки. Либо если держали их дольше трех лет, но при продаже ваш доход превысил сумму, которую освобождают от уплаты НДФЛ:

3 млн рублей х количество лет владения.

С разницы – полный доход минус доход, освобожденный от НДФЛ, — придется отчислить подоходный налог.

У Марии было в тысячу раз больше акций — на 100 млн рублей. Она владела ими чуть дольше трех лет и за 2018, 2019 и 2020 годы получила в сумме 100 000 рублей дивидендов. Ставка НДФЛ тогда составляла 13% независимо от суммы заработков, так что она отчислила подоходный налог: 100 000 × 13% = 13 000 рублей. А в начале 2021 года она продала эти акции за 110 млн рублей и заработала 10 млн рублей. С 2021 года ставка НДФЛ для доходов свыше 5 млн рублей составляет 15%. Поэтому Марии нужно перечислить в налоговую: (10 млн (весь доход) – 9 млн (необлагаемый доход)) х 15% = 150 000 рублей.

Кто платит: налог на дивиденды автоматически удерживает депозитарий или сама компания-эмитент, которая выпустила акции.

Обычно налог на доход от продажи акций за вас платит брокер или доверительный управляющий, через которых вы продаете ценные бумаги. Если вы приобрели и продали их не через профессионального посредника, то подавать налоговую декларацию, рассчитывать и платить НДФЛ нужно самостоятельно.

Алгоритмы расчета

Как посчитать скидку, зная цену со скидкой и без? Допустим имеем начальную цену товара 50 р(А), цену со скидкой 30(B). Для расчета, сколько составила скидка нужно сделать следующее

- Отнять от начальной цены конечную и определить скидку в рублях C = 50 — 30 = 20

- Скиду в рублях С поделить на начальную цену А и умножить на 100%, Процент скидки = 100* 20/50 = 40%

Как добавить процент от числа к числу? Чтоб добавить процент от числа к числу, нужно сначала определить этот процент, а потом сложить с числом. Допустим, нужно добавить 7%(C) к 50(A) рублям. Алгоритм будет следующий:

- Шаг 1: Определяем 7% от 50, для этого умножаем 50 на 7% и делим на 100%: Х = 50*7/100 = 3.5

- Шаг 2: Складываем Х и А, т.е. сумму и процент от суммы получаем B = 50 + 3.5 = 53.5

Как отнять процент от числа?

Чтоб отнять процент от числа(А), нужно сначала посчитать величину этого процента, а потом получить разность между числом и этой величиной. Допустим, нужно отнять 7%(C) от 50(A) рублей. Алгоритм будет следующий:

- Определяем 7% от 50 руб., для этого умножаем 50 на 7% и делим на 100%: Х = 50*7/100 = 3.5

- Отнимаем от А величину Х, т.е. получаем B = 50 — 3.5 = 46.5 рублей

Как посчитать процент одного числа от другого?

Для расчета процента одного числа от другого нужно первое число поделить на второе и умножить на 100% К примеру: сколько процентов составляет 5 от числа 25 Считаем: Процент = 100* 5/25 = 20%

1 миллиард минус 13 процентов сколько будет?

В одной из лотерей счастливчик выиграл 1 миллиард рублей. Вопрос — сколько налогов он заплатит и сколько получит на руки Для ответа на этот вопрос, можно воспользоваться калькулятором или посчитать вручную согласно алгоритма выше. Один миллиард — это тысяча миллионов.

- Шаг 1. Считаем 13% от 1 миллиарда: 1 000 000 000 * 13/100 = 130 000 000 или 130 миллионов налогов

- Шаг 2. Находим разницу: 1000 000 000 — 130 000 000 = 870 000 000 или 870 миллионов — сумма на руки

Остались и другие ставки

В НК РФ также определено, что иным способом налоговые ставки определяются в следующих случаях:

-

для физических лиц – налоговых резидентов РФ – в отношении доходов от продажи имущества (за исключением ценных бумаг) и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а также подлежащих налогообложению доходов, полученных такими физическими лицами в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению, – всегда 13%, то есть независимо от величины суммы налоговых баз (новый НК РФ);

-

в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 01.01.2007, – 9%;

-

в отношении доходов по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права по которым учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями ст. 214.6 НК РФ, – 30%.

Кроме того, ставка в размере 35% установлена в отношении некоторых видов доходов, в частности суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в НК РФ.

В соответствии с п. 3 ст. 224 НК РФ установлена ставка в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ. Согласно новому НК РФ сумма налога исчисляется при этом как соответствующая налоговой ставке процентная доля суммы налоговых баз, указанных в НК РФ:

-

по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей;

-

по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами;

-

по операциям РЕПО, объектом которых являются ценные бумаги;

-

по операциям займа ценными бумагами;

-

по доходам, полученным участниками инвестиционного товарищества;

-

по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете;

-

по доходам от продажи недвижимого имущества и (или) доли (долей) в нем, а также по доходам в виде объекта недвижимого имущества, полученного в порядке дарения;

-

по иным доходам, в отношении которых применяется налоговая ставка, предусмотренная абз. 1 НК РФ, то есть 30%.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Стандартные, социальные и имущественные вычеты

В некоторых случаях для уменьшения НДФЛ можно воспользоваться стандартными, социальными и имущественными вычетами, предусмотренными законодательством РФ.

Стандартные вычеты предоставляются следующим категориям граждан:

- родителям (усыновителям или опекунам) у которых на иждивении находятся несовершеннолетние дети;

- родителям, у которых на иждивении находятся ученики до 24 лет.

Размер льготы составляет 1 400 рублей (на каждого первого и второго ребенка). Если в семье три и более детей, то вычет предоставляется по 3000 рублей на третьего и каждого последующего ребенка. Использовать стандартный вычет можно только по основному месту трудоустройства. Причем оба родителя имеют право претендовать на данный вычет.

Еще один вариант получения вычета – вычет может предоставляться в двойном размере по месту работы одного из родителей, в случае если другой родитель предоставил заявление о неполучении вычета по своему месту работы.

Для опекунов, попечителей и их супругов, воспитывающих ребенка–инвалида, не достигшего возраста 18 лет, или ребенка-инвалида 1-2 группы, обучающегося по очной форме в учебном заведении в возрасте до 24 лет, сумма вычета на такого ребенка составляет 6000 рублей.

Для родителей и усыновителей ребенка-инвалида до достижения им 18 лет, или если такой ребенок является инвалидом 1, 2 группы и обучается по очной форме обучения, то до достижения им 24 лет, сумма вычета составляет 12 000 рублей.

Налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее.

Если в течение года работник не использовал право на вычет, он может получить денежное возмещение от ИФНС, подав в ИФНС декларацию о доходах и справки, подтверждающие право вычета.

Право на вычет в размере 1 400 рублей утрачивается, если сумма совокупного размера дохода (в течение отчетного года) составляет более 350 тысяч рублей.

Социальные вычеты предоставляются:

- на обучение (свое или детей);

- на лечение;

- на покупку лекарств;

- на пенсионное обеспечение.

Имущественные вычеты предоставляются в случае:

- продажи автомобиля;

- продажи (покупки) недвижимости (доли недвижимости) или земельного участка.

Имущественный вычет можно использовать только один раз (например, при уплате процентов по ипотеке).

Полный список доступных для граждан Российской Федерации льгот и вычетов содержится в статье 218 Налогового кодекса РФ.

Определение размера подоходного налога

Налоговыми службами используется специальная система расчета налоговых вычетов. Размер на доход физических лиц не связан с размером заработной платы. Это означает, что каждый раз из зарплаты каждого труженика вычитается определенная сумма, размер которой зависит от ставки, установленной контролирующими органами и государством. Однако, как и во всех юридических вопросах, тема, связанная с налогами, имеет свои специфические нюансы.

Для того чтобы рассчитать размер подоходного налога для иностранного специалиста, необходимо узнать о его статусе. На сегодняшний день иностранцам, проживающим на территории РФ, могут быть присвоены следующие статусы:

- беженец;

- нерезидент;

- резидент;

- лицо, временно пребывающее в Российской Федерации.

Давайте разберем, что означают эти статусы. Статус нерезидентов присваивается иностранным гражданам, которые проводят в Российской Федерации менее ста восьмидесяти четырех дней в течение года. В случае, более длительного нахождения в стране человеку присваивается статус резидента. Для того чтобы получить данный статус, необходимо предоставить документальное подтверждение факта непрерывного пребывания в России. Размер подоходного налога для иностранцев, ведущих трудовую деятельность на территории РФ, тесно взаимосвязан с видом трудовой деятельности, уровнем квалификации и гражданством.

Размер налогообложения, установленный для резидентов, равняется размеру подоходного налога, установленного для граждан РФ. Для того чтобы подтвердить свой статус, иностранному гражданину следует предоставить администрации компании всю необходимую документацию, подтверждающую факт непрерывного нахождения в стране.

Важно отметить, что для иностранных граждан предусмотрены различные льготы. Доход резидентов, трудящихся в отечественных организациях, рассматривается как доход, полученный из иностранного источника

В этом случае лицо, имеющее статус резидента, обязуется самостоятельно оплачивать все налоговые сборы

Важно обратить внимание на то, что при отсутствии данного статуса и ведении трудовой деятельности в другой стране, иностранный гражданин имеет законное право не оплачивать НДФЛ

Отдельного внимания заслуживает вопрос, связанный с гражданами евразийского экономического союза (ЕАЭС). Данная организация создана с целью обеспечения свободного движения рабочей силы среди стран, входящих в данный список. На сегодняшний день в данный союз входит Киргизия, Казахстан, Беларусь, Армения и, конечно, Россия.

Плательщики НДФЛ — это физические лица

Согласно контракту между участниками союза, каждый гражданин вышеперечисленных стран, ведущий трудовую деятельность на территории России, должен оплачивать НДФЛ в размере тринадцати процентов от заработной платы. Нужно отметить, что в данном случае размер налоговых выплат не зависит от статуса иностранца. Нужно отметить, что в данном примере контракт, заключенный Россией и странами Евразийского союза, имеет ряд преимуществ над постановлениями налоговой инспекции.

Для граждан Российской Федерации размер НДФЛ составляет от тринадцати до тридцати процентов от общей суммы получаемого дохода. Размер подоходного налога для иностранных граждан зависит от приобретенного ими статуса. Лица, получившие статус беженцев или временное убежище, должны оплачивать подоходный налог в размере тринадцати процентов от полученного дохода

Важно отметить, что резидентам предоставляются стандартные налоговые вычеты. При утрате данного статуса (при отсутствии статуса резидента) сумма налогообложения увеличивается до тридцати процентов

Данные правила установлены двести двадцать четвертой статьей Налогового Кодекса.