Возврат ндс при экспорте из россии

Содержание:

Договорная подстраховка от недобросовестного покупателя

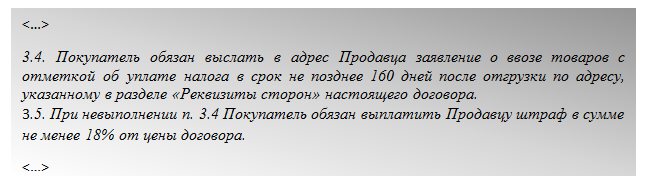

Чтобы хоть как-то себя обезопасить от нерадивых покупателей из ЕАЭС, предусмотрите в договорах с ними специальные условия. Например:

- Обязанность покупателя по уплате штрафа (компенсирующего потери продавца от уплаты НДС и пеней по нему), если заявление о ввозе от него не поступит в течение оговоренного срока (например, не позднее 160 дней с момента отгрузки).

- Указание на судебный орган (российский или белорусский), в котором будет рассматриваться спор, если покупатель откажется от уплаты штрафных санкций. Не секрет, что свои интересы лучше защищать на своей территории с участием грамотных юристов.

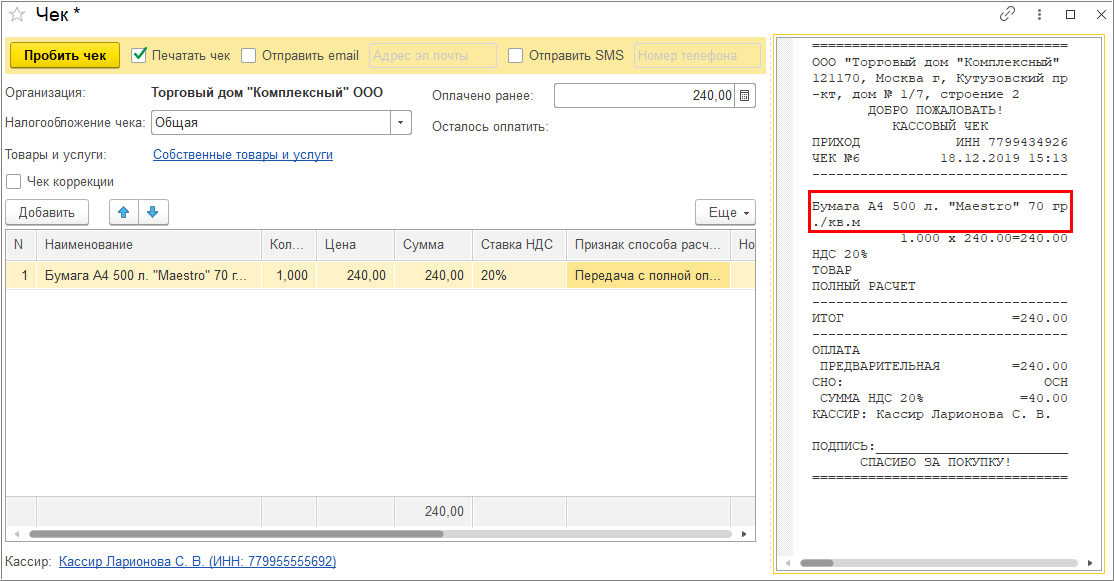

«Штрафной» элемент договора может выглядеть так:

Практические рекомендации для отражения экспортных операций.

Используя рекомендации Минфина, покажем на примерах бухгалтерские записи, используемые при отражении экспортных операций по реализации товаров.

Пример 1.

25.03.2013 ООО «Горизонт» приобрело партию товара для экспортной поставки за 944 000 руб., в том числе НДС – 144 000 руб. В том же месяце был заключен внешнеторговый контракт на поставку товара иностранному партнеру. Цена контракта составила 30 000 евро. Отгрузка товара произведена 01.04.2013. По условиям контракта право собственности на товар переходит на день отгрузки товара (на день выпуска товара под таможенную процедуру экспорта). Плата за товар поступила 05.04.2013. Расходы на продажу составили 7 000 руб. Документы, подтверждающие обоснованность применения нулевой ставки по НДС, собраны:

- до истечения 180 дней – в мае 2013 г.;

- по истечении 180 дней – в октябре 2013 г.

Во втором случае возврат налога произведен в полной сумме 30.04.2014.

Официальный курс евро составил (условно):

- 1 апреля – 39,8 руб./ евро;

- 5 апреля – 40,7 руб./ евро.

Вариант 1 (до истечения 180 дней). В учете ООО «Горизонт» бухгалтер сделает следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 25.03.2013 | |||

| Оприходован товар на склад | 41 | 60 | 800 000 |

| Учтен «входной» НДС по приобретенному товару | 19 | 60 | 144 000 |

| Отражена плата поставщику за товар | 60 | 51 | 944 000 |

| 01.04.2013 | |||

| Отражена выручка от продажи товаров на экспорт (30 000 евро × 39,8 руб./евро) | 62 | 90-1 | 1 194 000 |

| Списана себестоимость отгруженных товаров | 90-2 | 41 | 800 000 |

| Списаны расходы на продажу | 90-2 | 44 | 7 000 |

| 05.04.2013 | |||

| Отражены денежные средства, полученные по контракту (30 000 евро × 40,7 руб./евро) | 52* | 62 | 1 221 000 |

| Отражена положительная курсовая разница (1 221 000 — 1 194 000) руб. | 62 | 91-1 | 27 000 |

| 30.04.2013 | |||

| Отражен финансовый результат от экспортной операции (1 194 000 — 800 000 — 7 000) руб. | 90-9 | 99 | 387 000 |

| Отражен финансовый результат по прочим операциям | 91-9 | 99 | 27 000 |

| 31.05.2013 | |||

| Принят к вычету «входной» НДС по приобретенному товару | 68-2-1** | 19 | 144 000 |

* Субсчет «Транзитный валютный счет».

**Субсчет «НДС к начислению».

Вариант 2 (по истечении 180 дней). В марте и апреле 2013 г. бухгалтер ООО «Горизонт» сделает проводки, аналогичные проводкам, указанным для варианта 1.

Расчеты по НДС будут отражены следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 28.03.2013 | |||

| Начислен НДС по неподтвержденному экспорту поставки (1 194 000 руб. × 18%) | 68-2-2* | 68-2-1 | 214 920 |

| Принят к вычету «входной» НДС по приобретенному товару | 68-2-1 | 19 | 144 000 |

| НДС перечислен в бюджет (214 920 — 144 000) руб. | 68-2-1 | 51 | 70 920 |

| 30.04.2013 | |||

| Возвращен НДС, начисленный по неподтвержденному экспорту | 51 | 68-2-2 | 214 920 |

*Субсчет «НДС к возмещению».

Пример 2.

Воспользуемся условиями примера 1. Допустим, что ООО «Горизонт» в течение трех лет не смогло собрать необходимые документы, подтверждающие обоснованность применения нулевой ставки по НДС.

В учете ООО «Горизонт» бухгалтер сделает следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражена сумма НДС, начисленная по не подтвержденному в течение трех лет экспорту | 91-2 | 68-2-2 | 214 920 |

| Отражено постоянное налоговое обязательство (214 920 руб. × 20%) | 99 | 68-1 | 42 984 |

эксперт журнала «Актуальные вопросы бухгалтерского учета и налогообложения

Экспорт услуг. Разрешен вычет входного НДС

«Здравствуйте, с 1 июля этого года вступают в силу поправки в Налоговый кодекс, которые предусматривают новые правила учета НДС при экспорте услуг. В частности, предусмотрено, что при экспорте услуг теперь возможно вычесть входной НДС.

В контексте НДС под экспортом услуг, как правило, понимают определенные виды работ или услуг, которые по законодательству считаются оказанными за пределами территории России, в связи с чем они не облагаются российским НДС. Как правило, это услуги, которые российские налогоплательщики оказывают иностранным компаниям.

Собственно, налогообложение экспортных услуг не изменилось, правила остались прежними. Эти услуги не должны облагаться НДС, если выполняются определенные условия. Однако входной НДС по расходам, который налогоплательщики понесли для оказания таких услуг, теперь становится вычитаемым. Предположим, российское рекламное агентство получает задание от иностранного заказчика разместить рекламу на рекламном щите. Агентство приобретает услуги аренды у другого российского поставщика этого рекламного щита и размещает рекламу. Услуги в адрес иностранной компании в данном случае НДС не будут облагаться. А вот тот НДС, который агентство получило себе от поставщика по аренде рекламного щита, по действующему законодательству является затратами этого агентства. НДС этот не вычитается. По новому законодательству это ограничение снимается, и входной НДС может быть принят к вычету. Таким образом, для российских налогоплательщиков, которые осуществляют экспорт услуг, фактически снижается налоговая нагрузка в общем-то на 20 %.

Хочу отметить, что такой подход в целом соответствует той налоговой практике, которая существует в других странах. В частности, например, в Европейском союзе законодательство по НДС в подобных ситуациях предусматривает право на вычет НДС. Поэтому наше законодательство фактически приближается к общемировым стандартам.

Приведу несколько примеров экспортных услуг, к которым будут применяться новые правила:

- это реклама и маркетинг в адрес иностранных покупателей;

- это консультирование;

- это юридические услуги.

Также в перечень таких услуг входит:

- разработка программных продуктов;

- инжиниринг;

- ряд других услуг.

Как обычно, не обошлось и без исключений. Так, например, новые правила не будут применяться к услугам, которые находятся в перечне «льготируемых» услуг. Например, если налогоплательщик передает права на использование программного продукта на основании лицензионного договора, то к таким услугам новые правила не применяются и вычет НДС будет невозможен.

Казалось бы, изменения в целом позитивные, но это не значит, что не стоит заранее подготовиться

На что мы рекомендуем обратить внимание?. Во-первых, имеет смысл заново пересмотреть свои экспортные услуги

Насколько они действительно попадают в тот перечень, который не подлежит налогообложению. И насколько у налогоплательщика есть документы, которые это подтверждают. Мы полагаем, что налоговые органы в свете нового закона будут обращать особое внимание на данный вопрос

Во-первых, имеет смысл заново пересмотреть свои экспортные услуги. Насколько они действительно попадают в тот перечень, который не подлежит налогообложению. И насколько у налогоплательщика есть документы, которые это подтверждают

Мы полагаем, что налоговые органы в свете нового закона будут обращать особое внимание на данный вопрос

Во-вторых, потребуется перенастроить учетные системы. И это имеет смысл сделать уже сейчас. Вероятно, у экспортеров услуг учетные системы предполагают автоматическое включение НДС в стоимость, то есть в затраты. С 1 июля эти правила будут неприменимы и НДС потребуется выделять отдельно.

И, безусловно, новое правило предоставляет налогоплательщикам новые возможности ведения бизнеса. Так, например, трансграничные договорные структуры, которые ранее были невозможны в силу того, что приводили к затратам по НДС, теперь могут стать вновь актуальными.

Если у вас остались какие-то вопросы, будем рады вам помочь, поделиться нашим опытом и экспертизой».

Цели налогообложения внешнеэкономической деятельности

Показатели внешнеэкономической деятельности для государства – это показатели эффективного развития отечественной экономики. Так, внешнеэкономическая деятельность в части экспорта:

- расширяет рынок сбыта отечественной продукции, выводит ее на мировой рынок;

- создает дополнительные рабочие места;

- способствует налаживанию экономических связей между странами в части приближения норм законодательства по внешнеэкономическим операциям между государствами.

Внешнеэкономическая деятельность в части импорта:

- позволяет создать качественный продукт отечественного производства при импорте сырья;

- реализация импортных товаров является дополнительной базой налогообложения.

Замечание 1 Таким образом, внешнеэкономическая деятельность формирует дополнительную базу для налогообложения импортно-экспортных операций, что увеличивает государственный бюджет страны, а значит и улучшает экономическое развитие государства.

Готовые работы на аналогичную тему

- Курсовая работа Налогообложение экспортных и импортных операций 480 руб.

- Реферат Налогообложение экспортных и импортных операций 220 руб.

- Контрольная работа Налогообложение экспортных и импортных операций 200 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Налоговая база НДС при экспорте

Налоговую базу следует определять исключительно в российских рублях. Если договор заключен в иностранной валюте, то нужно произвести пересчет по официальному курсу рубля по данным Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по экспортной сделке зависит от того, когда собран пакет документов. Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговая база определяется последним днем отчетного квартала, в котором были собраны документы. Если документы и подтверждения были собраны после 180 дней, то налоговая база определяется на момент отгрузки.

Документ:

Письмо Минфина России № 03-07-08/29314 от 13.04.2020

Подтверждение нулевой ставки НДС при экспорте: пошаговая инструкция в 2021

Исчисление налогов при использовании нулевой ставки в большинстве ситуаций приводит к тому, что отмеченная сумма становится отрицательной. У государственного бюджета появляется задолженность перед компанией. Чтобы получить возмещение по НДС ввиду применения ставки 0%, необходимо следовать таким правилам:

Компания направляет в ФНС РФ декларацию и заявление о зачете или возврате НДС. Предполагается, что сумма зачета расходуется на покрытие задолженностей или штрафов, а сумма возврата перечисляется на банковский счет компании.

Фискальные представители изучают информацию из полученных документов в рамках трех месяцев

Важно отметить, что представители контролирующей структуры также могут запросить дополнительные бумаги, если сочтут это необходимым.

После проверки, на протяжении семи дней, налоговики постановляют решение о возмещении или об отказе от процедуры. В случае отказа заявитель получит письменные разъяснения, чем было обусловлено подобное решение.

Федеральная налоговая служба направляет платежные бумаги в Казначейство в ближайший рабочий день после постановления решения о возврате средств

На протяжении пяти рабочих дней с момента получения решения ФНС Казначейством средства будут перечислены компании.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Мнение эксперта

Мусихин Виктор Станиславович

Юрист с 10-летним стажем. Специализация — гражданское право. Член коллегии адвокатов.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным

Общие положения

НК РФ не дает определения экспорта, потому все нюансы отчислений НДС понять трудно. По факту, под экспортом понимаются таможенные операции, когда товары поставляются в другие страны. Такие товары постоянно находятся за рубежом и там же продаются. Причем экспортом не считается отправка продукции в страны, которые входят в Таможенный союз с Россией. В 2010 годы была создана особая бестаможенная зона, в которую входят, кроме России, следующие страны:

- Беларусь.

- Кыргызстан.

- Армения.

- Казахстан.

Если предполагается вывоз продуктов в эти страны, никаких таможенных процедур проходить не придется, и возможно применение нулевой ставки НДС.

Для работы на рынках ТС таможенные процедуры не проводятся, поэтому возможно применение нулевой ставки НДС.

Чтобы подтвердить свое право на нулевую ставку данного налога, нужно представить в налоговый орган пакет документов и заполнить декларацию. Стоит отметить, что при экспорте товаров практически всегда применяется нулевая ставка НДС. Список подтвердительной документации довольно большой и собрать его непросто. В него входят:

- Копия контракта о торговых отношениях за пределами страны.

- Копии таможенных деклараций.

- Транспортные документы.

- Транспортно-сопроводительные документы.

Если продукция поставляется сначала в страны, которые входят в Таможенный союз, а затем уже из них в другие страны, то в этом случае дополнительные документы не нужны.

Какие документы подтверждают раздельный учет

Поскольку Налоговым кодексом РФ не перечислены документы, которыми подтверждается ведение раздельного учета, организация самостоятельно для себя решает, чем можно подтвердить такой учет. К таким документам, например, относятся:

- приказ о ведении раздельного учета и регистры бухгалтерского учета (постановление ФАС Московского округа от 15.01.2008 № КА-А40/14151-07 по делу № А40-73755/06-14-434);

- справка о расчете НДС (постановления ФАС Московского округа от 10.01.2008 № КА-А40/13822-07 по делу № А40-15201/07-107-32, от 13.12.2005 № КА-А40/12261-05-П, от 06.12.2005 № КА-А40/11142);

- приказ об учетной политике, рабочий план счетов предприятия с расшифровкой, журнал по счету 19 (постановление ФАС Московского округа от 09.01.2008 № КА-А40/13748-07 по делу № А41-К2-4864/07);

- бухгалтерская справка о расчете «входного» НДС за месяц, в котором были экспортные поставки (постановление ФАС Московского округа от 19.07.2007, 25.07.2007 № КА-А40/6810-07-П по делу № А40-27650/06-129-203);

- учетная политика и методика раздельного учета (постановления ФАС Московского округа от 18.07.2006, 24.07.2006 № КА-А40/5958-06-Б по делу № А40-50592/05-87-430, от 19.01.2006, 16.01.2006 № КА-А40/13686-05);

- приказ руководителя организации о ведении раздельного учета и расчет НДС бухгалтерией (постановление ФАС Поволжского округа от 25.04.2006 по делу № А55-9050/2005-22);

- оборотно-сальдовые ведомости и пояснительная записка по ведению раздельного учета НДС по общехозяйственным операциям (постановление ФАС Московского округа от 03.04.2006, 30.03.2006 № КА-А40/2399-06 по делу № А40-43375/05-107-342);

- книги покупок и книги продаж (постановления ФАС Северо-Западного округа от 16.02.2006 № А52-4203/2005/2, от 09.09.2005 № А56-46648/04);

- оборотно-сальдовые ведомости (постановления ФАС Московского округа от 31.01.2006, 30.01.2006 № КА-А40/62-06 по делу № А40-39222/05-128-333, ФАС Московского округа от 11.08.2005 № КА-А40/7422-05);

- учетная политика и расчет суммы НДС (постановление ФАС Московского округа от 15.09.2005 № КА-А40/8454-05-П);

- оборотно-сальдовые ведомости и методика ведения раздельного учета (постановление ФАС Московского округа от 11.08.2005, 08.08.2005 № КА-А40/7513-05);

- учетная политика (постановление ФАС Московского округа от 01.08.2005 № КА-А40/7107-05);

- бухгалтерская справка (постановление ФАС Уральского округа от 23.08.2005, 22.08.2005 № Ф09-493/05-С2).

Как отразить в бухучете экспортные операции, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в материал. Это бесплатно.

Подтверждение ставки НДС 0% в течение 180 дней

Предоставление в ИФНС полного пакета документов для подтверждения экспортной реализации в течение 180 дней, т.е. подтверждение нулевой ставки НДС в 1с 8.3 в срок регистрируется документом Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС –кнопка Создать.

Рассмотрим особенности заполнения документа Подтверждение нулевой ставки НДС по примеру.

Подтверждение нулевой ставки НДС в 1с 8.3.

Шапка документа

- поле от – дата сбора (предоставления) полного пакета подтверждающих документов;

- Статья прочих расходов — не заполняется: применяется ставка НДС 0% и расходов по начисленному НДС в данном случае нет. Поле заполняется если экспорт не подтвержден в срок.

Табличная часть документа

Табличную часть можно автоматически заполнить экспортными отгрузками по кнопке Заполнить:

- Покупатель – иностранный покупатель, которому реализовали товары на экспорт;

- Документ отгрузки – документ Реализация (акт, накладная) по экспортной поставке, ставка НДС 0% по которой подтверждается;

- Событие – Подтверждена ставка 0%;

- Продажи с НДС – налоговая база по НДС.

Проводки по документу

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

Подтверждение 0 ставки в 1с 8.3:

После подтверждения 0 ставки НДС в 1С 8.3 выставленный счет-фактура на экспортную реализацию отражается в Книге продаж. Это происходит в периоде подтверждения нулевой ставки НДС, т.е. в момент определения налоговой базы по НДС. В нашем примере в 3 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Порядок представления документации для 0-й ставки при экспорте

Все документы должны подаваться в течение определенного времени. Не получится выехать, если вовремя не подать все бумаги, а тем более получить 0-ую ставку НДС. При экспорте ответственное лицо должно представить все бумаги в течение 180 дней с даты оформления таможенной декларации. Все документы отправляются в налоговый орган по месту регистрации.

Налоговая служба проводит проверку, которая должна занимать не более трех месяцев с даты принятия бумаг. Во время нее сотрудники проверяют правдивость информации, сверяют ее с той, что находится в таможенных органах. Если в ходе будут выявлены ошибки и несоответствия, придется представлять подтверждающие документы. В противном случае налоговая вообще признает, что 0-ая ставка не может быть применена. Более того, не всегда проверка ограничивается тем списком документации, который представлен выше. Опытные экспортеры знают, что налоговая служба проверяет такие моменты:

- проверяется налоговая декларация не только для получения 0-й ставки, но и за весь период деятельности лица (другими словами, исправно ли он выплачивал налоги);

- проверяется даже поставщик экспортируемого товара и его налоговая история;

- проверяется возможность лица совершить транспортировку.

Под последним пунктом имеют в виду наличие транспорта, документов на него, работников, складских помещений и так далее

Особое внимание служба уделит тем компаниям и предпринимателям, которые начали свою деятельность за полгода до необходимости организовать экспорт

Порядок действий при возврате НДС

Чтобы систематизировать рассмотренную нами информацию, распишем ее в виде пошагового алгоритма:

- Подписание контракта. Этот шаг помогает бухгалтеру по ВЭД проверить основные условия взаимного сотрудничества — порядок оплаты и предоплаты, способ и сроки взаиморасчетов.

- Создание и оформление паспорта сделки. Чтобы это сделать, необходимо иметь перечень всех необходимых товаросопроводительных документов. При отгрузке товара на всю сумму действующего договора необходимо закрыть паспорт сделки.

- Учет предоплаты. В случае, если в контракте прописано, что поставка товара осуществляется на основании предоплаты, необходимо отслеживать состояние расчетного счета вашей организации. После получения суммы необходимо в течение 14-ти дней составить Справку о валютных операциях.

- Оформление заказа и формирование отгрузки. С помощью программ бухгалтерского учета создается отгрузка товара, где указывается ставка 0% при наличии всех документальных на это оснований.

- Сдача бухгалтерской отчетности. Таможенное управление каждый месяц принимает отчетность со всеми наборами кодов ТН ВЭД на товары.

- Закрытие суммы аванса Справкой о подтверждающих документах, если товар по полученной предоплате отгружен в течение месяца.

- Подача заявления в свободной форме на возмещение налога.

- Заполнение книги продаж. По результатам создания и заполнения книги продаж текущего или следующего отчетного периода становится возможным заполнить раздел 4 и раздел 6 налоговой декларации.

- Проведение налоговой проверки. Вы подали все необходимые таможенные документы в налоговую инспекцию? Тогда начинается проверка.

- Решение налоговой. Проверка идет 180 дней, после этого в течение 10 дней выносится решение, а деньги перечисляются на счет вашего юридического лица.

НК РФ Статья 165. Порядок подтверждения права на применение налоговой ставки 0 процентов

Отображение экспортного НДС в налоговой декларации

Для отражения экспортных операций в декларации предусмотрено три раздела:

- раздел 4 — заполняется в том случае, когда предприятие укладывается в сроки сбора (не больше ста восьмидесяти дней) всей необходимой документации, предусмотренной Налоговым Кодексом и перечисленной выше

- раздел 5 — заполняется, если обоснованность применения нулевой ставки подтверждена или не подтверждена документально;

- раздел 6, в который вносятся данные, если предприятие не успело собрать всю нужную документацию в установленные сроки. Тогда объем налога исчисляется по ставке десять или восемнадцать процентов и подается уточненная декларация, в которой заполнен данный раздел.

Транспортные и товаросопроводительные документы

Представление в налоговые инспекции копий транспортных, товаросопроводительных и (или) других документов для подтверждения права на применение ставки НДС 0 процентов участниками экспортно-импортных операций является обязательным.

1. При вывозе товаров в соответствии с таможенной процедурой экспорта. Документы должны подтверждать факт вывоза товаров за пределы России. Исключение составляет вывоз товаров трубопроводным транспортом или по линиям электропередач – при таких вариантах экспорта копии транспортных и товаросопроводительных документов не представляются (подп. 4 п. 1 ст. 165 НК РФ).

2. При реализации услуг по международной перевозке товаров.

При реализации услуг, связанных с вывозом товаров на экспорт, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации услуг, связанных с ввозом товаров в Россию (в т. ч. через территорию стран – участниц Таможенного союза), документы должны быть оформлены с учетом следующих особенностей:

при ввозе товаров водными судами (морскими, речными, смешанного плавания (река-море)) в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт приема товаров к перевозке. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами таможенной территории Таможенного союза;

при ввозе товаров воздушным транспортом в налоговую инспекцию представляется копия грузовой накладной, где в качестве аэропорта погрузки (перегрузки) указан аэропорт, который находится за пределами таможенной территории Таможенного союза;

при ввозе товаров автомобильным транспортом в налоговую инспекцию представляется копия транспортного, товаросопроводительного и (или) иного документа с отметкой российской таможни, подтверждающей ввоз товаров в Россию.

Это следует из положений подпункта 3 пункта 3.1 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

3. При реализации работ (услуг) в морских и речных портах по перевалке и хранению товаров, перемещаемых через границу России. При реализации работ (услуг), связанных с вывозом товаров, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации работ (услуг), связанных с ввозом товаров водными судами (морскими, речными, смешанного плавания (река-море)), в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт перевозки товаров. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами России, а сам документ должен содержать отметку таможни, действующей в пункте пропуска товаров.

Это следует из положений подпункта 3 пункта 3.5 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

4. При реализации услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров для перевозки экспортируемых товаров по территории России в налоговую инспекцию представляются копии документов с отметками российских таможен, которые должны подтверждать, что перевозимые товары помещены под таможенную процедуру экспорта (подп. 3 п. 3.7 ст. 165 НК РФ).

5. При реализации работ (услуг) по перевозке экспортируемых товаров по территории России организациями внутреннего водного транспорта в налоговую инспекцию представляются копии документов, подтверждающих вывоз товаров за пределы России (подп. 3 п. 3.8 ст. 165 НК РФ).

Начиная с IV квартала 2015 года вместо самих транспортных и товаросопроводительных документов экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни.

Такой порядок следует из положений пунктов 15–18 статьи 165 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 18 мая 2015 г. № 03-07-08/28231, ФНС России от 6 августа 2015 г. № СД-4-15/13789, от 29 апреля 2015 г. № ЕД-4-15/7427.

Курс на снижение ставки НДС

В 2021 году НДС составляет 13%. Налоговая ставка снизилась на 3 % с апреля 2021 года. Китайская модель экономики предполагает огромный экспорт товаров. Потенциал страны позволяет снижать показатели.

Республика терпит убытки из-за торговой войны с США. Потери составляют 200 млрд долларов. Многие предприятия обанкротились. Идут массовые сокращения. Сниженные налоги помогают внутреннему рынку остаться на плаву.

КНР решила не наживаться на собственном населении, а упрощать деятельность бизнесменам, создавая более комфортные условия, тем самым повышая уровень жизни в стране.

Условия и схема

Схема по получению компенсации при экспортных операциях довольна проста. На основании законодательной базы, экспортируя товары, не начисляют и не уплачивают НДС, а экспортер может получить компенсацию той суммы налога, которая была уплачена в процессе приобретения товара, сырья или комплектующих.

Применяя схемы возвратов, владельцы компаний создают посреднические фирмы, куда фиктивно перепродают товары, завышая их реальную стоимость. Они нужны для того, чтобы провести несколько операций перепродажи, таким образом, будет крайне сложно определить, с чего началось движение продажи товара и когда, на каком этапе были получены деньги.

Ложный экспорт

Суть представленной схемы такова – оформляют необходимую документацию для экспорта товара, в налоговую инспекцию, чтобы вернуть затраченный НДС, предъявляют фиктивные документы о факте вывоза товара, или же документы настоящие, однако, товар не отправляют за рубеж. В итоге, налог возмещается компании-экспортеру, а товар реализовывают внутри страны.

И когда спустя какое-то время экспортер или представитель налоговой инспекции подает запрос в таможню на подтверждение факта вывоза, то другой сотрудник таможни, не осведомленный в подмене документов, подтверждает этот вывоз.

Специфика экспортного НДС

При приобретении товаров или производстве собственной продукции/работ в стоимость единицы товара изначально заложен НДС, уплаченный поставщику. При перепродаже такого изделия на российской территории компания будет вынуждена 10% или 18% от суммы реализации заплатить в бюджет.

Если же этот товар продать иностранному предприятию, то обязанность уплачивать НДС у экспортера отпадает, поскольку для таких операций предусмотрено использование ставки НДС в 0%.

Пример

Компания А. приобрела для реализации товары на сумму 118000 рублей, уплатив поставщику НДС в размере 18000 рублей. Для реализации у компании есть два варианта – продать товар российской компании, либо переправить контрагенту в Белоруссию. Следует определить рентабельность обеих сделок. При продаже в России:

Сумма реализации составит 150000 рублей, из которых НДС – 22881 руб. С учетом «входящего» налога компания А. обязана уплатить государству НДС в сумме (22881 – 18000) = 4881 руб. Прибыль от операции составит 32000 руб., включая НДС к уплате 4881 руб. Чистая прибыль – 27119 руб.При экспорте в Белоруссию: Реализация составит те же 150000 рублей, однако, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо этого, А. имеет право вернуть из бюджета ранее уплаченную поставщику сумму в размере 18000 рублей. Прибыль составит 32000 руб., плюсом к ней пойдет возмещенный НДС, итого чистая прибыль составит 50000 рублей.

Как видно из примера, экспортные операции способны практически вдвое увеличить прибыль, что, несомненно, является выгодным для российской компании. Однако получение повышенного дохода связано с необходимостью подтверждения налоговым структурам применение нулевой ставки по НДС.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным