Методы анализа банкротства организаций

Содержание:

Что такое коэффициент прогноза банкротства

Зарубежные и отечественные модели прогнозирования платежеспособности обладают многими достоинствами, но в своем большинстве требуют адаптации к условиям конкретного предприятия или отрасли хозяйства. В то же время российские банки нуждаются в едином количественном критерии, согласно которого возможна объективная оценка потенциального банкротства.

Такая характеристика существует, и основана она на данных бухгалтерского баланса. Ее экономический смысл состоит в способности фирмы своевременно погашать краткосрочные обязательства, а в случае возникновения проблем погасить их собственными резервами.

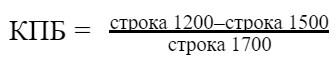

Формула коэффициента прогноза банкротства

Математическое выражение экономического смысла формулы представляет собой результат деления реальных оперативных ресурсов хозяйствующего субъекта на валюту его баланса, то есть итоговую сумму актива или пассива (они, как известно, равны).

Где:

- КПБ – коэффициент прогноза банкротства;

- ОНДС – отложенные обязательства по налогу на добавленную стоимость;

- СЛА – суммарная стоимость ликвидных активов;

- КО – совокупные краткосрочные долговые обязательства;

- ВБ – валюта баланса.

Применительно к бухгалтерскому балансу (Форме 1) выражение выглядит достаточно просто:

Нормативное значение показателя КПБ

Универсальное значение КПБ для всех предприятий установить невозможно по причине отраслевых различий в нормативных объемах ликвидных активов и отложенных обязательств по НДС. Существуют общие критерии оценки перспектив платежеспособности предприятия на основе коэффициента прогноза банкротства:

- Отрицательный КПБ свидетельствует о недостаточности резервов фирмы для погашения краткосрочных обязательств.

- Рост показателя демонстрирует улучшение финансового положения. Инверсия этого положения также верна.

- Чрезмерно высокий, по сравнению со среднеотраслевым значением, КПБ выявляет низкую эффективность использования возможностей кредитования.

Показатель КПБ является относительной величиной. Для оценки перспектив платежеспособности большую роль играет динамика его изменений.

Нормативное значение индикатора

Поскольку у предприятий разных отраслей экономики объем ликвидных активов и отложенных налоговых выплат различается, то единого нормативного значения показателя банкротства не существует. Однако можно выделить несколько критериев его анализа:

- значение коэффициента всегда должно быть положительным (Кпб>0). Обратная ситуация свидетельствует о том, что запасов компании недостаточно для покрытия ее краткосрочных долгов;

- если значение индикатора растет, то его финансовое положение улучшается и наоборот;

- если показатель прогноза дефолта больше 100%, то компания недостаточно эффективно использует возможности заимствования в своей деятельности.

Важный момент! Кпб не анализируют в виде точечного значения для отдельно взятого бизнеса: обычно его сравнивают с базисным или среднеотраслевым коэффициентом, аналогичным индикатором конкурентом или в динамике по годам.

Отечественная модель оценки вероятности

Как уже не раз говорилось, практически все перечисленные зарубежные методики не так хорошо себя показывают в российских реалиях, ведь возможности банкротства для российских и заграничных компаний разные. Именно потому рассмотрим самые популярные отечественные модели оценки вероятности, и начнем со схемы Зайцевой, что учитывает сразу несколько факторов:

- Как соотносятся чистые убытки с имуществом предприятия.

- Разницу между кредиторской и дебиторской задолженностью.

- Разницу между ликвидными активами и краткосрочными обязательствами.

- Убытки от реализуемой продукции.

- Соотношение активов компании и займа.

- Оборачиваемость активов.

Другая популярная модель так же достаточно эффективна. Ее разработали иркутские ученые–экономисты, создав формулу:

Z = 8,38*R1 + R2 + 0,054*R3 + 0,63*R4

Где значения расшифровываются как:

- R1 – эффективность применения активов (делится оборот имущества на капитал);

- R2 – рентабельность (делится чистая прибыль на имущество);

- R3 – оборотность (делятся чистые доходы на валютный баланс);

- R4 – норма прибыли (делятся чистые доходы на расходы).

Если Z меньше 0 – присутствует огромный риск банкротства. Если же значения от 0 до 0,18 — риск просто большой. Средние показатели — если результат 0,18-0,32, а низкие при результате 0,32–0,42.

Двухфакторная и пятифакторная модель Альтмана

Данный подход является наиболее распространенным и широко используемым как на уровне отечественных, так и на уровне иностранных компаний. Двухфакторная модель прогнозирования вероятности несостоятельности (банкротства) Альтмана построена на определении влияния таких факторов, как коэффициент текущей ликвидности и удельный вес заемных средств в пассиве баланса компании. Оценка вероятности банкротства с использованием двухфакторной модели Альтмана производится на основании применения следующей формулы расчета:

Z = -0,3877 — 1,0736 * Ктл + 0,579 * (ЗК/П)

где, Ктл — коэффициент текущей ликвидности;

ЗК — заемный капитал компании;

П — пассивы бухгалтерского баланса.

Нормативное значение коэффициента Z ˂ = 0, а при Z > 0 вероятность возникновения риска банкротства является высокой.

В нашей стране, применение двухфакторной модели

Альтмана было исследовано М.А. Федотовой, при этом она считает, что для более

объективной оценки вероятности наступления неплатежеспособности (банкротства),

необходимо так же включить в данную модель рентабельность активов. Но, как

показали проведенные исследования и статистические данные, применение

коэффициента рентабельности активов в двухфакторной модели Альтмана, не

является значимым.

Альтманом так же были предложены две

пятифакторные модели прогнозирования банкротства, первая из которых была опубликована

в 1968 году и применяется для компаний, чьи акции котируются на рынке, а вторая

модель была предложена в 1983 году и применяется для тех компаний, чьи акции на

рынке не продаются.

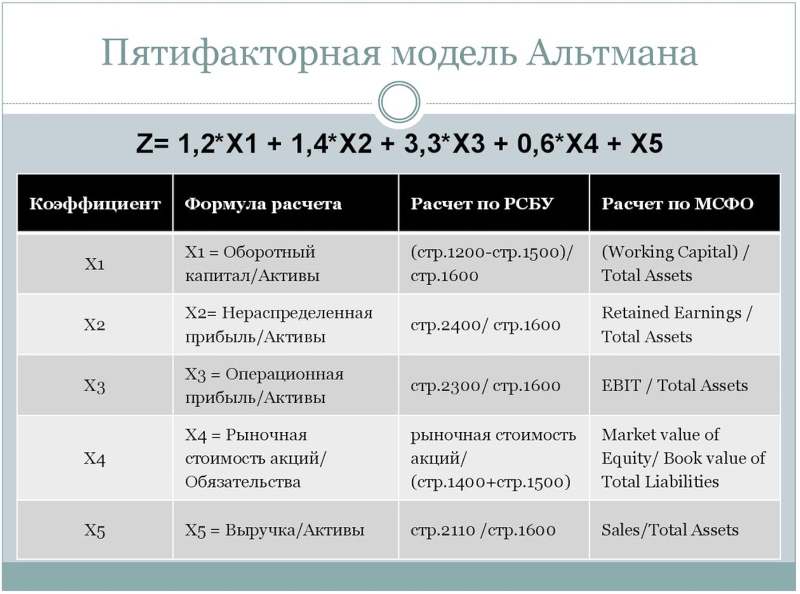

Оценка вероятности банкротства с использованием пятифакторной модели Альтмана для акционерных обществ, производится на основании применения следующей формулы расчета:

Z = 1,2 * Х1 + 1,4 * Х2 + 3,3 * Х3 + 0,6 * Х4 + Х5

где, X1 — оборотный капитал к сумме активов

предприятия;

X2 — нераспределенная прибыль к сумме активов

предприятия;

X3 — прибыль до налогообложения к общей

стоимости активов;

X4 — рыночная стоимость собственного капитала

/ бухгалтерская (балансовая) стоимость всех обязательств;

Х5 — объем продаж к общей величине активов

предприятия.

В итоге были установлены следующие критерии

вероятности банкротства:

— если Z < 1,81 — вероятность банкротства

составляет от 80 до 100%;

— если 2,77 <= Z < 1,81 — средняя

вероятность краха компании от 35 до 50%;

— если 2,99 < Z < 2,77 — вероятность

банкротства не велика от 15 до 20%;

— если Z <= 2,99 — ситуация на предприятии

стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — 83%, что является ее достоинством. Естественно, недостаток данной модели заключается в возможности ее применения только для тех компаний, чьи акции размещены на фондовом рынке.

Предложенная же модель Альтмана в 1983 году, а

если говорить точнее скорректированная для обычных компаний выглядит следующим

образом:

Z = 0,717 * Х1 + 0,847 * Х2 + 3,107 * Х3 + 0,42 * Х4 + 0,995 * Х5

где, Х4

— балансовая стоимость собственного капитала/заемный капитал.

Если Z < 1,23 предприятие признается

банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна,

значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

Оценка весов тех или иных коэффициентов, весьма субъективна, не всегда они реально оценивают тот или другой показатель обыденные количественные способы анализа систем не достаточно применимы и не эффективны в системах управления. Обыденные количественные способы анализа систем не достаточно применимы и не эффективны в системах управления. Данное заявление базируется на принципе несовместимости: чем труднее система, тем труднее предоставить оценку поведения подобный системы. С подъемом трудностей систем понижается точность и своевременность поступления информации о параметрах системы.

Методики и модели оценки вероятности банкротства

Оценка вероятности банкротства является ключевым мероприятием, которое способно оперативно выявить возможность в скором будущем несостоятельности и провести все необходимые меры для того, чтобы избежать этого.

Оценка вероятности банкротства является ключевым мероприятием, которое способно оперативно выявить возможность в скором будущем несостоятельности и провести все необходимые меры для того, чтобы избежать этого.

Существует нескольких методов анализа вероятного банкротства. Несмотря на то, что каждый из них берет за основу различные факторы, все они эффективны.

Метод Альтмана

Данный метод прогнозирования является одним из востребованных во всем мире. Он заключается в работе z счета Альтмана.

Из-за того, что за его основу берутся конкретные финансовые параметры, этот способ по праву считается количественным.

В основе метода, Альтман взял 5-факторную модель, которая собственно и определяет индекс платежеспособности:

Z = 0,716X1 + 0,846X2 + 3,106X3 + 0,42X4 + 0,995X5

Согласно формуле:

- X1 – число, которое рассчитывается делением оборота средств капитала на общее число активов предприятия;

- X2 — финансовый рычаг;

- X3— показатель, который определяется путем делением суммы дохода до момента налоговых отчислений на кредитные средства;

- X4 – показатель, который рассчитывается делением общего капитала на стоимость кредитных средств;

- X5 — показатель, который рассчитывается делением общей суммы продаж товара на суммарный размер активов.

В том случае, если по результатам расчетов Z<1,81 – вероятность банкротства очень высока. При значении Z более 1,81, но менее 2,77 – вероятность незначительная.

Если же, величина Z более чем 2,77 – поводов для беспокойства на данном этапе нет.

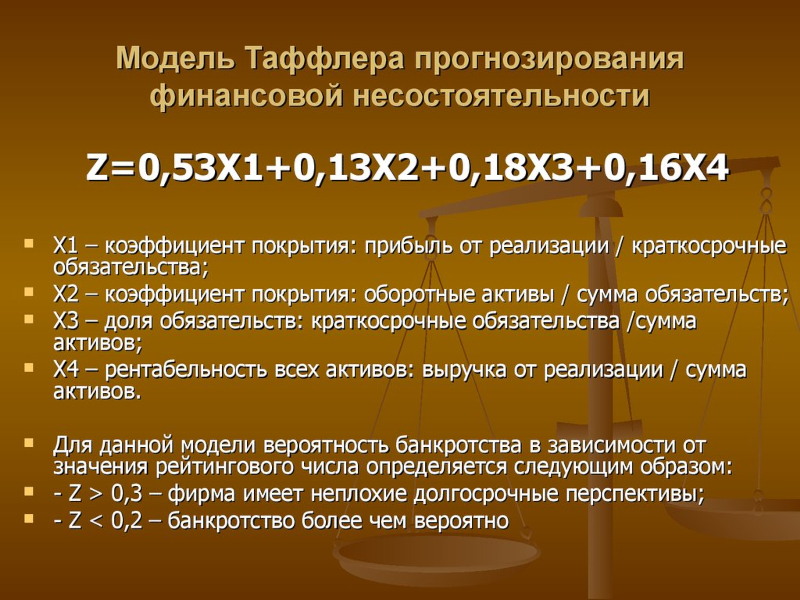

Метод Таффлера-Тишоу

Данный метод используется еще с 1977 года, когда несколько ученых Таффлер и Тишоу создали четырехфакторную модель возможной несостоятельности.

Данный метод используется еще с 1977 года, когда несколько ученых Таффлер и Тишоу создали четырехфакторную модель возможной несостоятельности.

Этот метод подразумевает под собой использование формулы:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

Согласно формуле:

- X1 – показатель, который отображает уровень выполнения всех обязательств. Он рассчитывается путем деления прибыл до момента выплат обязательств на общую сумму кредитных средств;

- X2 — состояние оборотного капитала компании. Рассчитывается без особого труда путем деления общей суммы активов на их объем;

- X3 — показатель финансового риска. Определяется путем деления общего количества обязательств на общую сумму активов;

- X4 – показатель возможности оплаты задолженности. Рассчитывается путем деления общей выручки на общее число активов.

Если после расчетов, Z будет равна более 0,3%, вероятность того, что в скором будущем возможно банкротство равна 0, при показателе меньше чем 0,3%, вероятность более чем высока.

Метод прогнозирования Таффлера-Тишоу на сегодня признан один из самых точных, поскольку ним уже воспользовалось огромное количество компаний по всему миру, и результаты расчетов точно определили судьбу компании.

Отечественный способ прогнозирования несостоятельности

Из многочисленных способов прогнозирования банкротства, выделяют одну, которая была создана еще в 1997 году. Ее разработали Иркутские ученые, которые изначально провели ряд опросов среди отечественных предпринимателей.

Согласно проведенным исследованиям, они создали формулу, которая очень точно прогнозирует вероятность банкротства предпринимателей. Она выглядит следующим образом:

R = 8,37*К1 + К2 + 0,053*К3 + 0,62*К4

По формуле:

- К1 – показатель эффективности использования активов предприятия. Показатель рассчитывается методом деления капитала полученного с оборота на собственный;

- К2 – число, которое показывает рентабельность работы. Рассчитывается делением прибыли от реализации на капитал компании;

- К3 – показатель оборота активов. Определяется путем деления дохода компании на валюту баланса;

- К4 – показатель нормы прибыли. Рассчитывается путем деления чистой прибыли компании на ее расходы.

Проведя анализ, можно с большой вероятностью спрогнозировать анализ несостоятельности компании в ближайшее время. Конечный результат определяется следующим образом:

- при показателе R 0 либо меньше – возможное банкротство является максимальным;

- при показателе R 0 – 0,18 – большой процент проявления банкротства;

- при показателе R 0,18 – 0,32 – средний процент проявления банкротства;

- при показателе R 0,32 – 0,42 – процент несостоятельности небольшой;

- при показателе R более чем 0,42 процент несостоятельности приравнивается к нулю.

Данный способ пользуется спросом у отечественных компаний, поскольку он полностью разрабатывался под российский рынок бизнеса.

Модель Альтмана . Виды. Формула расчета

Рассмотрим основные разновидности модели Альтмана созданные с 1968 по 2007 год.

Двухфакторная модель Альтмана

Z= -0.3877 – 1.073*X 1

+ 0.0579*X 2

X1 – Коэффициент текущей ликвидности,

Х2 – Коэффициент капитализации.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

= стр.1200/ (стр.1510+стр.1520)

Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

= (стр.1400+стр.1500)/ стр.1300

Коэффициент капитализации иногда в отечественной литературе называет коэффициентом самофинансирования или отношению заемных средств к активу.

Z

Z>0 – вероятность банкротства больше 50% и увеличивается по мере увеличения значения Z,

Z=0 – вероятность банкротства равна 50%.

Пятифакторная модель Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую классической, пятифакторную модель прогнозирования вероятности банкротства предприятия. Формула расчета интегрального показателя следующая:

Z= 1.2*X 1 + 1.4*X 2 + 3.3*X 3 + 0.6*X 4 + X 5

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

Расчет по МСФО |

| X1 | |||

| Х2 |

стр.2400/ стр.1600 |

||

| Х3 |

стр. 2300/ стр.1600 |

EBIT / Total Assets |

|

| Х4 |

Х4 = Рыночная стоимость акций/ Обязательства |

рыночная стоимость акций/ (стр.1400+стр.1500) |

Market |

| Х5 |

Х5 = Выручка/Активы |

стр.2110 /стр.1600 |

Sales/Total Assets |

Примечание:

Особенности российских моделей банкротства

Российские модели прогнозирования банкротства позволяют убрать некоторые сложности в адаптации западных моделей к отечественным реалиям ведения бизнеса и практике бухгалтерской отчетности.

Такие модели оценки компаний разработаны в целях оценки и прогнозирования финансовой устойчивости. При необходимости они позволяют компании своевременно скорректировать стратегию своего развития, чтобы не допустить банкротство. Под банкротством понимается неспособность компании исполнять свои долговые обязательства перед контрагентами.

Среди наиболее популярных методов прогнозирования банкротства предприятий от российских ученых можно выделить:

- Модель Зайцевой.

- Модель Беликова-Давыдовой.

- Модель Савицкой.

- Модель Шеремета и Р. С. Сайфуллина.

- Модель Ковалева.

В основе разработки моделей банкротства лежит анализ двух крупных выборочных совокупностей:

- Тех, кто уже стал ранее банкротом.

- Тех, кто сохранил свою финансовую устойчивость.

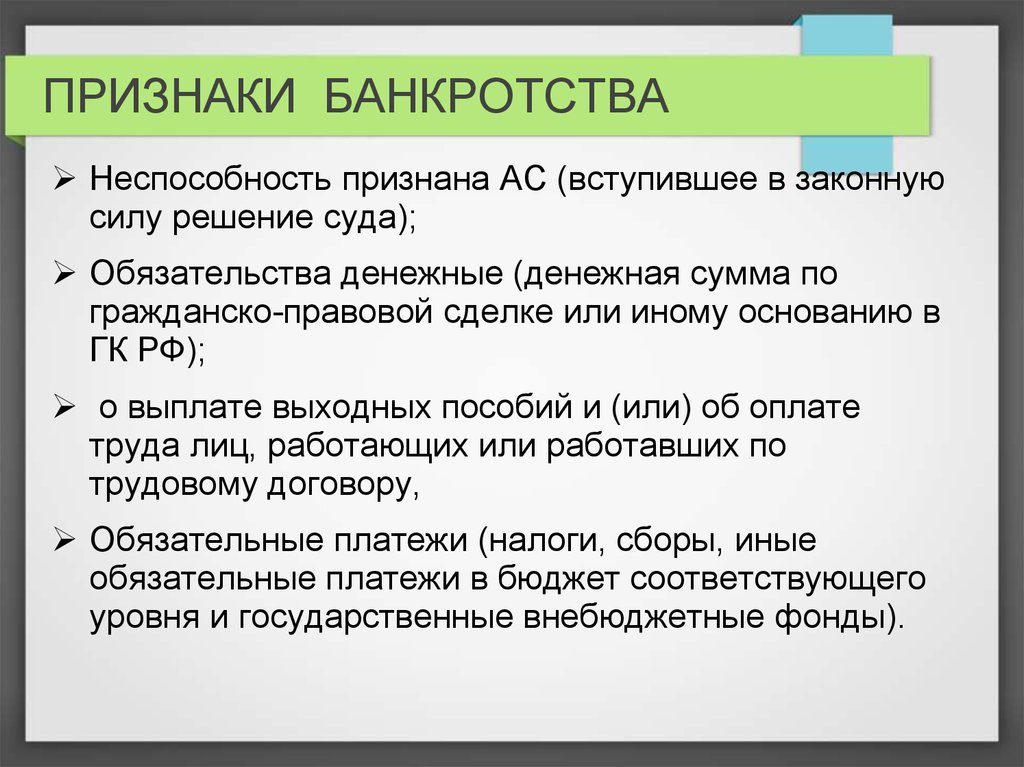

Признаки банкротства предприятия

Специалисты выделяют два основных типа проявлений неплатежеспособности фирм. К внешним предпосылкам относят:

- повышенные цены ресурсов, использующихся в производстве;

- активная конкуренция в сегменте;

- снижение уровня жизни;

- уменьшение спроса на определенную группу товаров или услуг.

Понятие и цели диагностики

Внутренние признаки представлены:

- неэффективной инвестиционной деятельностью, приводящей к нехватке капитала на оборотные средства;

- пониженной продуктивностью использующихся мощностей и последствиями в форме увеличения себестоимости продукта;

- неправильно выстроенной маркетинговой политикой;

- ускоренным ростом трат, дебиторской задолженности и запасов, провоцирующих быстрое расширение производства.

Но под них можно подстроиться, и фирма выйдет из кризиса без затруднений — в случае выбора верной тактики управления.

Признаки несостоятельности

Риск банкротства это

Вероятность того, что компания не сможет расплачиваться по своим счетам. Этот фактор является в числе наиболее опасных для предприятия, поскольку генерирует непосредственную угрозу его исчезновения. Это риск существует из-за недостаточного количества финансовых средств на счетах компании или его эквивалентов. Оценку риска банкротства предпочтительнее всего проводить в независимой организации.

Методы и модели оценки вероятности банкротства

Для диагностики вероятности банкротства максимально применяются классические методы оценки. Они помогут эффективно оценить компанию, классифицировать ее, узнать, имеет ли фирма возможности выйти из кризиса, или это потенциальный банкрот. Особой популярностью пользуются зарубежные методики оценки вероятности банкротства, среди которых выделяются:

- Методика Альтмана. Одна из самых качественных методик, позволяющая давать оптимальные варианты прогнозов о близости к несостоятельности. Например, она часто используется на крупных предприятиях с дорогостоящим пакетом акций и выходом на рынок ценных бумаг.

- Методика Бивера. Для использования на предприятиях РФ эта методика не слишком подходит, так как не учитывает специфику предприятий в РФ.

- Методика Таффлера. Достаточно эффективно используется на российских предприятиях, но только крупных.

Рассматриваемые методики имеют свои сильные и слабые стороны, потому эксперты советуют использовать несколько одновременно, чтобы получить максимально точные результаты. Но у каждого этого метода есть свои особенности, потому рассмотрим их более подробно.

Модель Альтмана

Одной из самых часто используемых иностранных методик для анализа вероятности банкротства предприятия является метод Альтмана. Работает со z-счетом. Это количественный метод, основанный на конкретных фин. параметрах.

Альтманом была разработана пятифакторная модель, составленная в формулу:

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5

Если разобраться, то каждое значение в этой формуле важно:

- X1 – разделить оборотный капитал на общие активы фирмы;

- X2 – финансовый рычаг;

- X3 – разделить общую прибыль до налогообложения на одолженные деньги;

- X4 – разделить общую ценность своего капитала и одолженного;

- Х5 – разделить общие продажи на сумму активов предприятия.

Банкротствл определяется по значению «Z». Результаты рассматриваются следующим образом:

- Z < 1,81 – вероятность высокая;

- 1,81 ≤ Z < 2,77 – средняя;

- 2,77 < Z < 2,99 – незначительная;

- 2,99 ≤ Z – минимальная.

Но у метода есть и минусы. Например, функциональная ограниченность. В частности, метод подходит для компаний, имеющих акции на фондовом рынке. Потому мера считается более эффективной для зарубежных компаний и плохо работает на российском рынке. Кроме того, данную методику разработали достаточно давно, что также играет не в ее пользу. Хотя, это не значит, что метод абсолютно бесполезный.

Модель Таффлера

Еще одна эффективная методика, по которой уже годами проходит оценка банкротства – это модель Таффлера, или Таффлера-Тишоу, разработанная в 1977 году. Это четырехфакторная модель для анализа возможности банкротства. Ее создавали после проверки восьми десятков фирм, среди которых наблюдались как предприятия-банкроты, так и фирмы, которые на момент анализа были платежеспособными. Как и в предыдущем случае, данную процедуру можно использовать для анализа предприятий с акциями на бирже.

Формула имеет следующий вид:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

Расшифровывая значение:

- Х1 – показывает степень выполнимости обязательств (рассчитывается как раздел дохода до выплаты обязательных платежей на заемные деньги);

- Х2 – оборотный капитал (весь набор текущих активов делится на их общий объем);

- Х3 – финансовые риски (раздел общего количества текущих обязательств на общее количество активов);

- Х4 – возможность компании погасить долги (деление всего объема выручки на общие активы).

Z определяется следующим образом:

- больше 0,3 – ничтожная вероятность;

- менее 0,2 – высокая вероятность.

Эта модель достаточно точная благодаря большому количеству компаний, на которых она тестировалась. Хотя и у нее есть недостатки:

- работает только на акционерных организациях;

- использование для рос. компаний из-за специфической экономики РФ находится под вопросом;

- устаревшие данные.

Методика хоть и старая, но не зря ее используют десятилетиями.

Модель Бивера

Модель Бивера – это еще одна методика определения возможности банкротства, которая считается классической. Чтобы сделать расчет по ней, нужно учитывать следующие показатели:

- какой чистый оборот используется (рассчитывается в качестве актива);

- доход, получаемый компанией от активов;

- удельный вес пассивного займа;

- коэффициент реальной ликвидности;

- коэффициент соотношения прибыли и обязательств по займам.

Если коэффициент будет больше 0,2 и будет удерживаться дольше полутора/двух лет — вероятность высокая.

Коэффициент вероятности банкротства

Коэффициент риска банкротства — это условный показатель финансовой устойчивости, который позволяет получить информацию о наличии у того или иного предприятия возможности удовлетворять кредиторские требования с привлечением тех денежных средств, которые были получены с продаж.

является численным методом проведения оценки риска наступления финансовой несостоятельности организации. Соответствующий расчет осуществляется по определенным формулам, которые были разработаны на основе анализа тех предприятий, которые стали банкротами, и тех, что остались финансово устойчивыми в конкретный период времени.

Финансовый эксперт может определить:

- В состоянии ли фирма оплатить определенные краткосрочные задолженности за счет имеющихся запасов. Срок возврата должен составлять не более одного календарного года с отчетной даты.

- Может ли компания быстро реализовать текущие запасы, чтобы вырученные денежные средства направить на исполнение кредитных обязательств перед соответствующими кредиторами.

Показатели внутреннего анализа того или иного предприятия необходимы для того, чтобы вовремя выявить экономическую проблему. Это позволяет своевременно изменить управление соответствующим субъектом, вывести активы и пересмотреть политику развития.

Причины изменения коэффициента прогноза банкротства:

|

Коэффициент становится выше |

Коэффициент становится ниже |

|

Оборачиваемость активов становится больше. |

Сумма ликвидных активов стремительно снижается. Сюда можно отнести отложенный НДС, дебиторский долг и товарно-материальные запасы компании. |

|

Увеличиваются отложенные платежи по налоговым выплатам и база запасов. |

Возрастают краткосрочные обязательства. К ним относятся доходы будущих периодов, долги по кредитам и т.д. |

|

Текущие краткосрочные обязательства исполняются, а новые долги открываются. |

За счет новых займов погашаются старые кредитные обязательства. |

На данный момент существуют такие критерии для исследования коэффициента банкротства:

- Когда соответствующий показатель больше 100 %. В данном случае фирма использует возможность привлечения заемного капитала неэффективно.

- Коэффициент увеличивается. Это говорит об улучшении финансовой состоятельности предприятия.

- Коэффициент уменьшается. Это говорит об ухудшении платежеспособности в рассматриваемой компании.

- Коэффициент финансовой несостоятельности фирмы меньше нуля. Это значит, что для исполнения краткосрочных обязательств компании не хватает средств.

Процедура банкротства предприятия

Схема проведения процедуры банкротства предприятия

Свое начало процедура берет с заявления о банкротстве.

Заявление принимается как непосредственно от компаний, так и от кредитодателей, с целью вернуть свои инвестиции. После принятия заявления к рассмотрению в арбитражный суд, проводится анализ правдивости информации и целесообразности заявления. Затем, следуя закону, судом назначается основная процедура из четырех возможных – наблюдение. По правилам, срок выполнения этой процедуры не больше семи месяцев.

Основное задание процедуры наблюдения – сохранность материальных ценностей. Это необходимо для объективного рассмотрения финансового положения юридического лица и для честного расчета по долгам перед кредиторами. Для объективности, на время выполнения процедуры наблюдения устанавливается временное руководство.

Целью анализа финансовой составляющей, является определить, возможно ли возобновление платежеспособности компании. Другая основная функция процедуры – это формирование и систематизация запросов кредиторов. С момента вступления в силу временного руководства, кредитор направляет временное управление в арбитражный суд, таким способом устанавливается суммарный объем задолженности компании.

Решения по притязаниям кредиторов принимаются судом по отдельности, как и заявления от кредиторов. Таким способом определяется обоснованность и выносится вердикт суда о целесообразности включения его в реестр требований.

Все кредиторы, подавшие свои заявления в срок (30 суток), со времени оповещения о введении в действие первого этапа процедур и внесения их в реестр требований к юридическому лицу, будут иметь право принимать участие и голосовать на совещании кредиторов.

Собрание кредиторов

Первый из этапов процедуры наблюдения. На заседании кредиторы рассматривают возможность дальнейших действий (возможно ли финансовое оздоровление или внешнее управление, или сразу перейти к конкурсному производству) и будет ли возможно прийти к мирному договору между кредиторами и неплатежеспособной организацией. На собрании также устанавливается новый руководитель, который будет управлять последующими процессами.

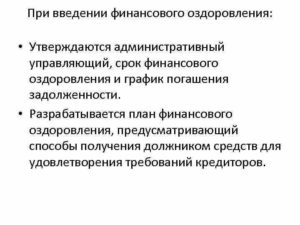

Финансовое оздоровление

Во-первых, во время этой процедуры, организация продолжает функционирование несмотря на некоторые ограничения. К примеру, не может самостоятельно решать вопросы о реорганизации, или заключать сделки без ведома комитета. Во-вторых, суд выдвигает сроки погашения всех долгов и срок данной процедуры. Время проведения процедуры не может превышать больше двух лет, если за это время остались неразрешенные вопросы, то заседание кредиторов обращается в суд для смены процедуры.

Внешнее управление

В этом случае будет отстранено от руководства все старое начальство и назначается новое. Важная особенность – с момента ввода нового управления, устанавливается мораторий на все задолженности организации, которые были до него. Это дает дополнительное время на урегулирования финансового состояния. Время проведения этой процедуры от 18 месяцев до полугода, на это время составляется план, по которому будет действовать новое руководство.

Конкурсное производство

Последняя процедура вводится, если вышеперечисленные меры не помогли. С момента начала действия конкурсного производства, компания официально считается банкротом. Задача процедуры – ликвидация организации и покрытие всех его долгов за счет собственных товарно-материальных ценностей.

Срок исполнения – шесть месяцев. В этот срок проводится инвентаризация имущества и денежная оценка. За счет этого покрываются все требования кредиторов и инвесторов.

После того как они будут удовлетворены, арбитражный суд выносит вердикт о завершении этапа конкурсного производства. Создается соответствующий документ в регистрирующие органы, они, в свою очередь снимают с учета в едином государственном реестре и ставят пометку о ликвидации юридического лица.

Что такое модель Альтмана простыми словами

Модель Альтмана (Altman model) — это алгоритм оценки угрозы банкротства предприятия. Основой является комплексный анализ важнейших финансовых показателей деятельности компании.

Модели банкротства, а их существует огромное множество, позволяют на основе имеющихся данных рассчитать риски конкретного предприятия, в том числе, угрозу банкротства. Обычно, для таких моделей используют количественные и качественные варианты прогнозирования.

Банкротство — это неспособность должника удовлетворить в полном объёме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных государственных платежей.

Модель Альтмана относится к количественным моделям, основанным на использовании специальных формул, включающих финансовые показатели и коэффициенты компании.

Понятие коэффициента

Данный индикатор используется для анализа удельного веса чистых оборотных средств в сумме актива всего баланса конкретного анализируемого предприятия. Определение 1

Коэффициент банкротства – индикатор, отражающий способность предприятия оплачивать краткосрочные долги (обязательства) с таким условием, что все запасы будут благоприятно реализованы.

Стоит отметить, что в экономике предприятия существует значительное множество различных моделей прогнозирования банкротства, нет единого подхода, так как каждое предприятие ввиду своих индивидуальных особенностей в праве самостоятельно выбирать методику прогнозирования банкротства.

В целом выделяют количественные и качественные методы.

Количественные методы основаны на анализе цифр финансовой отчетности, других документов фирмы, а качественные основаны на изучение экономических предпосылок, сравнениях с предприятиями успешными и банкротами).

Так коэффициент банкротства относится к количественному методу оценки благосостояния фирмы.

Готовые работы на аналогичную тему

- Курсовая работа Коэффициент банкротства 440 руб.

- Реферат Коэффициент банкротства 230 руб.

- Контрольная работа Коэффициент банкротства 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Основные принципы оценки риска

К задачам экономистов относится оценка вероятности банкротства предприятия. Схемы вычисления подбираются в индивидуальном порядке, позволяя провести полную диагностику финансового положения.

После обнаружения проблемы специалист должен высчитать подходящие пути восстановления и подобрать способы стабилизации оборота средств внутри предприятия. При подсчетах используются коэффициенты, включающие активные и пассивные денежные обороты.

Оценка банкротства требует от экономиста особого внимания следующим факторам:

- наличию или отсутствию материальной зависимости;

- характеристикам платежеспособности;

- признакам разорения;

- рентабельности или коэффициенту бухгалтерского оборота;

- внутренним издержкам;

- управлению прибылью.

Прогноз вероятности вхождения предприятия в фазу некредитоспособности оценивается по указанным факторам. Ситуация с кризисом разделена на три этапа:

- докризисного типа — с возможностью остановки ухудшения положения;

- острого — проблемы решаются при использовании грамотных решений по финансам;

- хронического — с низкой или отсутствующей ликвидностью, неплатежеспособностью.

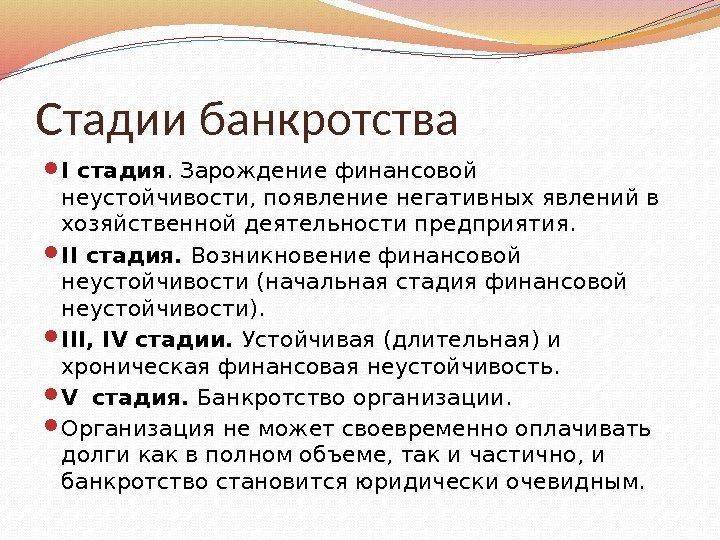

Стадии банкротства

Применение модели Э. Альтмана

Впервые о так называемой Z-модели, позволяющей с высокой степенью вероятности распознать риск банкротства, стало известно в 1968 году. Тогда профессор одного из университетов Нью-Йорка Эдвард Альтман впервые опубликовал свою методику. Представленная модель оценки финансового состояния фирм родилась в результате дифференциального анализа деятельности американских предприятий, которые потерпели финансовый крах за 5-летний промежуток времени.

Изначально была представлена двухфакторная формула расчета вероятности несостоятельности предприятия, разработанная для фирм, продающих свои акции на биржевых торгах. Следом за ней состоялась презентация пятифакторной модели профессора Альтмана, позволяющая диагностировать состояние дел компаний, взяв за базу основные финансовые показатели. Спустя 15 лет экономистам была представлена формула Альтмана, разработанная для предприятий, ценные бумаги которых не продавались на рынке. Эта формула расчета оказалась более пригодной для применения в России и стала базой для разработки отечественных .

Математическая модель Альтмана позволяет оценить следующие показатели экономического здоровья субъекта хозяйствования.

- Уровень угрозы наступления несостоятельности компании.

- Степень финансовой устойчивости фирмы.

- Качество управления юрлицом.

- Позиция предприятия среди конкурентов.

- Запас прочности субъекта.

Как демонстрирует методика Альтмана, вероятность банкротства наиболее показательна за два года до окончательного разорения компании.