Ипотековед

Содержание:

Требования банков к участникам сделки

Важно! Ипотека на квартиру в новостройке считается сделкой для банка даже более рискованной, чем ипотечное кредитование на вторичном рынке жилья. Помимо стандартных возможных неожиданностей добавляется еще одна – своевременная сдача жилья

Поэтому банки со всей серьезностью относятся к ипотеке и предъявляют к потенциальным заемщикам массу требований. Узнать все нюансы оформления кредита вы сможете только в отделении кредитной организации, но мы предлагаем ознакомиться с общими правилами, действующими в РФ.

- Требования к застройщику. В предыдущих разделах мы уже говорили, что политика банков в отношении партнеров – строительных компаний сильно отличается. Одни финансовые фирмы остаются открытыми к заемщикам, приходящим со своими вариантами, другие же предпочитают сотрудничать со своими, проверенными предприятиями. Гражданину в любом случае придется согласится на условия банка. Чаще всего ипотечные договоры заключаются в отношении недвижимости, готовой на 2/3. Почему банк хочет перестраховаться? Дело в том, что заморозка строительства может повлечь за собой отказ россиянина от ипотечного кредитования через суд.

- Существенный залог. Ипотечное кредитование с участием застройщиков предусматривает внесение существенной выплаты уже в процессе оформления кредита, заемщику предлагается выплатить первый взнос или оформить имущество под залог. Принимается недвижимость и машины.

- Требования к заемщику. Поскольку ипотечный кредит оформляется не на один год, банк ограничивает заявителя в возрасте – взять кредит получится у людей не старше 65-72 лет. Работают финансовые организации с гражданами Российской Федерации, официально трудоустроенными и с пропиской в регионе, в котором он обратился за оформлением ипотечного кредитования.

Порядок покупки квартиры

При покупке квартиры покупателю необходимо:

- Приобрести( установить) право собственности

- Зарегистрировать переход права от продавца к покупателю

- Зарегистрировать право собственности за собой

Покупка квартиры документы и порядок сделки

Какими документами оформляется эти этапы сделки?

- Установление права на объект недвижимости оформляется Договором купли-продажи и Актом приема-передачи

Заказать составление договора купли-продажи или получить консультацию от автора сайта можно здесь. - Регистрация перехода права от продавца к покупателю осуществляется на основании заявления продавца в Росреестр

- Регистрация права собственности на покупателя осуществляется на основании заявления об этом, с уплатой обязательной госпошлины 2000.0 рублей

Порядок покупки квартиры на вторичном рынке

Покупка квартиры на вторичном рынке требует длительной подготовки и оценки рисков оспоримой сделки.

Поэтому прежде оформляются предварительные договоренности. Причем письменными документами с передачей задатка.

Но первым шагом для исключения финансовых потерь является получение достоверной информации о праве владения квартирой и отсутствии арестов и обременений.

Такая информация сейчас свободно предоставляется Росреестром и каждый может получить выписку из Единого государственного реестра недвижимости(ЕГРН), заказав ее через интернет.

Государственная пошлина за электронную выписку — 250 рублей. Она придет к вам на почту , как правило в течении нескольких минут.

Посмотрите пример: Выписка из ЕГРН , чтобы понимать, какую информацию из нее вы сможете получить.

Прочтите полезную информацию: Что такое обременение квартиры

К тому же, именно выписка из ЕГРН является правоподтверждающим документом, так как Свидетельство о государственной регистрации права отменили.

Заказать электронную выписку из ЕГРН можно тут Это надежный сервис, интегрированный с ЕГРН.

Получить интеллект-карту себе: Интеллект карта для покупателей квартиры на вторичном рынке

Покупка квартиры в ипотеку

Ипотечная сделка сложнее обычной, ведь у покупателя не хватает средств на приобретение квартиры.

Поэтому главной и первостепенной задачей в этой сделке является подписание Кредитного договора, а лишь поле — Договора купли-продажи квартиры.

А Кредитный договор вам подготовят только, когда одобрят предмет залога, то есть квартиру.

Начните с пошаговой инструкции, в которой разъяснены ключевые моменты сделки.

Посмотрите пошаговую инструкцию к сделке «Покупаем квартиру за счет кредитных средств банка» и повторите порядок покупки квартиры, чтобы не допустить ошибок.

Пошаговая инструкция (порядок покупки квартиры)

Чтобы вам не сбиться с пути, не совершить ошибок, не зайти в тупик, а выбрать магистральный путь — главную дорогу, используйте интеллект-карту.

Получить интеллект-карту: Интеллект карта для покупателей квартиры

Порядок покупки квартиры в новостройке

Под покупкой квартиры в новостройке часто понимают участие в долевом строительстве. Это неверное понимание. Купить квартиру, которой еще нет невозможно.

Оформить покупку договором купли-продажи можно только в том случае, если объект недвижимости состоит на кадастровом учете и еа него оформлено право собственности на застройщика (или подрядчика строительных работ).

Покупка квартиры у юридического лица имеет свои особенности. Но в общем и целом осуществляется по вышеуказанному алгоритму.

Прочтите статью: Покупка квартиры у юридического лица

Всегда рада разъяснить. Автор

Порядок покупки квартиры в 2021 году

Плюсы и минусы

В нашей стране долевое участие в строящихся объектах с использованием ипотеки только начинает набирать обороты. Поэтому в таком приобретении существуют как плюсы, так и минусы. Рассмотрим эти преимущества и недостатки детально.

Преимущества ипотечного кредитования на строящийся объект недвижимости:

- Существенная разница в цене по сравнению с уже готовой квартирой на вторичном рынке. Жильё в новостройке дешевле почти на 30%. Если дом отстроен на ½ или 1/3, то это наиболее выгодный вариант приобретения, так как цена за квадратный метр пока невысокая, а риски, связанные с заморозкой строительства относительно минимальные.

- Нет юридических обременений, потому что жильё новое. Не нужно проверять, страховать от всевозможных рисков, связанных с утратой прав на имущество и материальных утрат.

- Проектирование ультрасовременное и можно лично подобрать под себя планировку жилплощади.

Теперь неприятные моменты – минусы приобретения квартиры в новостройке по ипотечной ссуде.

К недостаткам следует отнести:

- Застройщик может обанкротиться, и объект будет заморожен на длительное время. Поэтому рекомендуется приобретать квартиру в уже почти возведённом доме.

- Если нет своей жилплощади, пока строится дом, нужно выплачивать и ипотеку, и за съём арендованной квартиры.

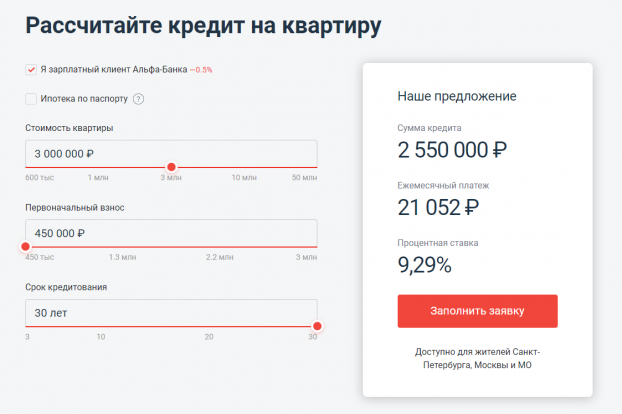

- Очень редко банк сможет предложить ипотечное кредитование без первоначального взноса (практически нереально).

Финансовые организации продолжают активно разрабатывать всё новые и новые продукты ипотечного кредитования. Чтобы спрос не падал, каждый раз от них поступают заманчивые предложения по особым программам.

Как купить: пошаговая инструкция по основным этапам

Теперь, когда застройщик найден и банк выбран, можно приступить непосредственно к оформлению. Этапы таковы:

- Заключение договора с застройщиком.

- Подача в банк пакета документов, включая заявку на кредит.

- Если банк даётся согласие – подписание ипотечного договора.

- Оценка и страхование (зачем нужна оценка квартиры при ипотеке в новостройке?).

- Регистрация договора ипотеки.

Заключение договора с застройщиком, в том числе при переуступке прав

Первый этап представляется собой, по сути, бронирование выбранной квартиры. Сделка заключается на основании одного из двух договоров:

- Долевого участия. Это наиболее распространённый и выгодный вариант. Сторонами в этом случае выступает застройщик и покупатель, который, по сути, спонсирует строительство за счёт заёмных средств.

- Уступки прав требования (цессии). Заключается, если в качестве продавца выступает инвестор, уже выкупивший долю и реализующий её третьему лицу. Такая покупка всегда обходится дороже, а банки весьма неохотно кредитуют подобные соглашения.

При составлении договора обязательно указываются все условия сделки, расположение и особенности объекта недвижимости, сроки и нюансы расчётов.

Оформление заявки в банк и подписание договора

Рассмотрение заявки занимает, в среднем, от 2 до 7 дней. Если банк принял положительное решение, подписывается договор. Он представляет собой договор о залоге приобретаемой квартиры и составляется по определённой форме.

Обратите внимание! Ст. 432 ГК РФ гласит, что договор считается заключённым только в том случае, если между сторонами достигнуто соглашение по всем вопросам

В договоре ипотеки должны быть указаны такие сведения:

- предмет, его стоимость;

- размер кредита, его срок;

- подтверждение права собственности;

- полные условия предоставления ипотеки;

- права и обязанности сторон;

- обстоятельства форс-мажора.

Согласно ст. 339 ГК РФ и ст. 10 закона «Об ипотеке», договор заключается в письменной форме и удостоверяется нотариально.

Порядок действий при страховании и регистрации

Страхование производится за счёт средств заёмщика – к этим тратам лучше быть готовым. Выбор страховой компании остаётся за покупателем недвижимости, однако любой банк располагает списком партнёров. Схемы страховых выплат могут быть разными – чаще всего, это тринадцатый ежегодный платёж, размер которого зависит от оставшейся суммы кредита и, соответственно, постепенно уменьшается.

Внимание! Иногда банки требуют застраховать жизнь и здоровье самого заёмщика, но подобное требование считается незаконным (согласно со ст. 935 ГК РФ)

Регистрация договора ипотеки производится в Росреестре, где выдаётся свидетельство на собственность

Для этого необходимо собрать пакет документов, оплатить госпошлину, которая составляет 2000 р., причём важно, чтобы при процедуре присутствовал представитель фирмы-застройщика. Как осуществить процедуру оформления в собственность квартиры в новостройке при ипотеке, читайте тут

Как проверить застройщика

Как уже выяснено, для выдачи ипотечного кредита, банку нужно удостовериться в добросовестности застройщика. Заинтересованность финансовых организаций в изучении экономической практики больших строительных компаний обоснована тем, что это существенно расширяет границы кредитования граждан на реализацию покупки жилья.

СБ должна убедиться в наличии и подлинности следующих документов у застройщика:

- учредительная документация юридического лица;

- лицензирование;

- одобрение властей на сооружение объекта;

- акты, свидетельствующие о законном использовании земли под строением;

- ратифицированный проект возводимого здания;

- бухгалтерские и налоговые документы об осуществлённых и предполагаемых затратах денежных средств на постройку объекта.

Процесс так называемой ревизии проходит поэтапно. В первую очередь собираются сведения о застройщике, затем о сооружаемом здании.

Если не было обнаружено правонарушений, финансовая организация принимает положительное решение. Далее выбирается программа ипотеки, опирающаяся на стадию нахождения строительства и на прогрессирование работ по возведению дома.

Разумеется, что если дом представляет собой пока только фундамент, ни один банк не будет рассматривать условий кредитования. Для этого нужно завершить работу на 1/5, не менее того.

Банк также может усомниться в инвесторах, которые тоже будут проконтролированы. Не редкостью является то, что сама финансовая организация выступает в роли инвестора. Это самый идеальный вариант под ипотеку для заёмщика.

В этом случае процентная ставка будет значительно ниже, так как в интересах этого банка скорейший сбыт потенциальных объектов недвижимости, чтобы окупить затраченные средства.

Приобретение жилья по ипотеке

Приобретение квартиры по ипотеке в новых домах возможно. Но стоит учесть важный момент – нельзя брать ипотеку тем, у кого нет уверенности в надёжности места работы, так как в случае увольнения не всегда можно быстро устроиться на новую работу.

Если покупатель подал в банк заявку и получил одобрение на кредит, то строительная компания переходит к следующим действиям:

- представитель компании согласовывает договор ДУ с участием ипотечных средств с представителем банка;

- назначают время проведения сделки;

- в банке дольщик подписывает договор;

- в офисе застройщика дольщик подписывает договор ДУ.

После регистрации вносится первоначальный взнос, а оставшуюся часть перечисляет банк.

Когда лучше покупать: в строящемся или законченном доме?

Основной мотивацией граждан, взявших ипотеку, можно назвать желание получить недвижимость сразу, выплачивая ее стоимость на протяжении нескольких лет. Однако в случае с новостройкой – с момента заключения ипотечного договора до момента заселения и новоселья, как правило, проходит значительно больше времени, чем при покупке жилья на вторичном рынке.

Банки активно предлагают гражданам квадратные метры уже на этапе строительства, к моменту завершения строительных работ львиная доля квартир реализована.

В этом есть свой плюс – застройщики продают квартиры на более лояльных условиях, вкладывая в стоимость то, что хозяевам придется какое-то время ждать. Чем ближе финальная стадия сдачи дома, тем выше становятся цены на недвижимость в нем. Еще один момент – степень развитости инфраструктуры, часто новостройки возводятся в необустроенных районах на окраине города.

Строительная компания обещает, что через пару лет тут будет все – но по факту дом строится в малопригодных для жизни условиях (и это тоже влияет на стоимость).

Риэлторы, работающие с недвижимостью в новостройках, утверждают, что наиболее оптимальной сделкой считается покупка в ипотеку готовой на 70% квартиры. Такая недвижимость уже построена, но не готова к эксплуатации. Застройщик занимается отделочными работами и выходит на финишную прямую. Семидесяти процентная готовность снижает риск того, что строительство будет заморожено. Финансовые организации также более охотно идут на заключение таких сделок.

Цена на квартиру в этот момент будет уже выше, но, вместе с ней, будущий владелец получит уверенность, что его жилье все-таки сдадут в эксплуатацию. Ценовой пик, как правило, наблюдается в момент 90-95% готовности недвижимости в новостройке.

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Преимущества и недостатки ипотеки

Оформляя кредит на приобретение квартиры или дома, следует задуматься о достоинствах и недостатках получаемой ипотеки

Важно оценить собственные возможности и понять, какую выгоду удастся получить

Сначала рассмотрим важные достоинства данного вида кредита:

- приобрести жилье можно даже без первоначального взноса – это помогает сэкономить денежные средства и открывает больше возможностей перед гражданами, имеющими небольшой доход. Не у каждого клиента есть возможность сделать большой первоначальный взнос. Тем не менее, еще более выгодным становится сотрудничество в том случае, если первоначальный взнос уже был сделан заемщиком. Банк в такой ситуации идет навстречу клиенту и понижает процентную ставку по кредиту. Чем выше взнос, тем ниже процентная ставка;

- кредит можно досрочно погасить – практически все банки предоставляют такую возможность клиентам. Это избавляет от больших переплат. В большинстве случаев граждане стараются закрыть кредит раньше срока, заявленного в заключенном договоре;

- широкий выбор недвижимости – банки не ограничивают клиентов в выборе квартир, которые могут быть приобретены. Оформить можно покупку жилья не только на первичном, но и на вторичном рынке недвижимости.

Необходимо упомянуть о недостатках ипотечного кредитования:

- Процентная ставка может оказаться высокой, если клиент желает оформить кредит без предоставления всего пакета документов. Таким образом, кредитная организация снижает для себя риски.

- График внесения обязательных платежей может оказаться не слишком удобным. В большинстве случаев решить данную проблему поможет общение с представителем банка. Как правило, в таких ситуациях кредитная организация идет навстречу клиенту и подстраивает под него график.

- Еще одним существенным недостатком является тот факт, что до момента полного погашения задолженности перед банком квартира находится в его собственности. Иными словами, клиент, выплачивающий ипотеку, фактически не является собственником приобретенной недвижимости. Это можно объяснить необходимостью банка снизить для себя все возможные риски.

Пакет документов для оформления ипотеки на квартиру в новостройке

Каждый банк вправе самостоятельно разрабатывать список документов, достаточных для проверки состоятельности потенциального клиента и законности проводимой сделки. В стандартном перечне можно увидеть:

- заявление, подписанное лично клиентом;

- зарегистрированный в Росреестре ДДУ;

- копию и оригинал паспорта – для некоторых банков принципиально, чтобы заемщик имел российское гражданство, кроме того, есть ограничения по возрасту (не моложе 18 лет);

- справку о доходах 2-НДФЛ – за период от 6 до 12 месяцев;

- выписку из трудовой книжки или письмо от работодателя о занимаемой должности и продолжительности безупречной работы;

- согласие супруга (нотариальное) или его заявление о желании стать созаемщиком;

- доказательства получения других регулярных доходов – от аренды, от профессиональной деятельности или предпринимательства.

Стоит ли покупать квартиру в новостройке: советы юриста как сэкономить и выгоднее купить

На пути к приобретению жилья, не лишним будет учесть советы юристов при покупке квартиры в новостройке. В частности, как выгодно сэкономить на покупке квартиры в новостройке. Поскольку застройщик заинтересован в быстрой реализации квадратных метров, возврату вложенных средств, он предоставляет уступки и скидки, которыми нужно грамотно воспользоваться.

Стоит учесть такие тонкости, как:

- цена на квадратный метр падает с наступлением летнего периода отпусков и отдыха, когда люди меньше интересуются покупкой жилья;

- продавец снижает цену на плохо идущий товар, например, объекты первых и последних этажей, у лифта, с окнами во двор и т.д.;

- приобретая жилплощадь в рассрочку, можно договориться с продавцом о досрочной выплате всей стоимости, если тот пойдет на уступку;

- покупка любой квартиры в новостройке, находящейся в стадии котлована, стоит намного дешевле;

- обязательно скажите менеджеру застройщика, что для окончательного решения вам нужна скидка, и вы будете ждать акций для покупки, это иногда помогает, особенно в конце месяца или квартала, когда у застройщика «горит» план продаж.

Еще один вариант рассчитан на людей не суеверных – приобретение недвижимости на 13-м этаже. Возможно, это покажется смешным, но по статистике, жилплощадь этого этажа продается намного хуже, продавец может сделать скидку.

Преимуществами покупки квартиры в новостройке можно назвать приобретение жилья без сомнительного прошлого, улучшенную внутреннюю планировку, наличие новейших коммуникаций, комфорт и надежность. Но существует и риск столкнуться с недобросовестным застройщиком. Чтобы сделка прошла максимально безопасно, выгодно, следует быть осведомленным во всех тонкостях покупки, а также, по возможности, воспользоваться юридической консультацией.

Ждем ваши вопросы и будем благодарны, если вы сделаете репост или лайк этого поста в сети.

Приемка квартиры от застройщика

На протяжении трех месяцев с момента сдачи дома в эксплуатацию, продавец и покупатель составляют акт приема-передачи объекта. Покупателю нужно еще раз осмотреть квартиру, проверить функционирование инженерных сетей, соответствие помещения проектной планировке, отсутствие дефектов.

Если обнаружены недочеты, лицо, приобретающее недвижимость вправе потребовать от строительной организации их устранения, выплаты компенсации. Частой ошибкой при покупке квартиры в новостройке является подписание акта покупателем на основании устных обещаний исправить неполадки застройщиком. Такое соглашение грозит тем, что будущему владельцу придется самостоятельно проводить ремонтные работы. Лучше до исправления дефектов ничего не подписывать.

Подробнее приемка квартиры от застройщика разобрана в следующем посте.