Порядок реализации залогового имущества

Содержание:

Способы обращения взыскания

На данный момент существует два способа обращения взыскания на заложенное имущество:

- Судебный порядок.

Используется чаще всего, так как не требует нотариального заверения и прост при первоначальном оформлении.

- Внесудебный порядок.

Применяется далеко не всегда, чаще всего необходимо добровольное участие сторон и доступ кредитора к предмету залога.

На практике чаще используется судебный порядок, однако, всё зависит от воли сторон и имеющейся документации.

Судебный порядок

Кредитор вправе в любой момент (при наличии условий длительности или периодичности нарушения, а также соразмерности) подать заявление в суд об обращении взыскания на предмет залога. При этом не имеет значения, имеется ли соглашение о внесудебном порядке или нет.

Кредитор вправе в любой момент (при наличии условий длительности или периодичности нарушения, а также соразмерности) подать заявление в суд об обращении взыскания на предмет залога. При этом не имеет значения, имеется ли соглашение о внесудебном порядке или нет.

Процедура проводится в следующем порядке:

- Соблюдается досудебный порядок, если он является обязательным.

Кредитор должен направить должнику претензию с предложением погасить долг добровольно.

- Подготавливается заявление о взыскании задолженности.

А также об обращении взыскания. Допускается два варианта – одновременное применение двух процедур или поочерёдное. Во втором случае сначала выносится решение о взыскании задолженности, а потом, отдельным заявлением, обращается взыскание на предмет залога.

- Документы подаются в суд с целью получения судебного решения и исполнительного документа.

- Исполнительный лист передаётся в службу судебных приставов по месту проживания должника.

Вместе с иском может быть подано заявление о наложении ареста. В нём нужно обосновать, почему такая мера необходима, как её неприменение может повлечь за собой негативные последствия.

Такое заявление рассматривается без вызова сторон, в течение суток, лист выносится также, на следующий рабочий день, так как затягивание процесса может повлечь незаконную реализацию объекта.

Пристав, после получения листа об обращении взыскания, возбуждает производство, о чём извещается и должник. Залогодателю предлагается передать предмет залога самостоятельно, если это не производится – объявляется его розыск.

Имущество будет реализовано с торгов. Если оно не будет продано после трёх попыток, даже при уменьшении цены, кредитору будет предложено получить его в счёт погашения долга. При отказе он не сможет получить взыскание за счёт данного объекта.

Внесудебный порядок

Внесудебный порядок может быть применён только в том случае, если стороны заключили об этом соглашение, которое может быть оформлено отдельной бумагой или являться частью изначального договора (пункт 1 статьи 339 ГК РФ). Такое соглашение должно содержать все условия, на которых будет реализовано имущество, в том числе и способ.

Внесудебный порядок может быть применён только в том случае, если стороны заключили об этом соглашение, которое может быть оформлено отдельной бумагой или являться частью изначального договора (пункт 1 статьи 339 ГК РФ). Такое соглашение должно содержать все условия, на которых будет реализовано имущество, в том числе и способ.

Процедура производится в следующем порядке:

- выполняются все необходимые действия, направленные на исполнение должником своих обязательств;

- должнику направляется уведомление об обращении взыскания.

Далее всё будет зависеть от воли должника и обстоятельств дела. Если объект хранится у кредитора, то он может начать процедуру в любой момент, а вот если он в пользовании у должника, то реализация будет возможна только в том случае, если он её передаст кредитору.

Реализация будет допустима через десять дней после получения залогодержателем уведомления о начале процедуры. Срок может быть увеличен в договоре (пункт 8 статьи 349 ГК РФ).

Предмет залога передаётся банку по акту приёма-передачи. Оформление данного документа носит обязательный характер.

Лучше, если соглашение будет заверено через нотариуса. В таком случае будет возможно возбуждение исполнительного производства на основании исполнительской надписи нотариуса. Обращение в суд не будет необходимым.

Имущество реализуется с торгов. Если суммы, оставшейся после реализации, недостаточно для полного покрытия обязательства, взыскатель вправе обратиться в суд с иском. Если же средства после реализации остались, то взыскатель должен передать их должнику.

Скачать для просмотра и печати: Статья 349 ГК РФ

Взыскание с должника недостающей суммы по неисполненному обязательству

В некоторых случаях удовлетворение требований взыскателя-залогодержателя невозможно из-за недостаточности средств, вырученных в результате обращения взыскания. Он обладает правом получить недостающую сумму за счет иного имущества должника.

Однако если исполнительный документ содержит только требование об обращении взыскания без указания суммы, подлежащей взысканию, то исполнительное производство подлежит окончанию после вне зависимости от способа реализации и суммы, полученной от реализации. В постановлении об окончании исполнительного производства должно быть разъяснено о праве взыскателя-залогодержателя на обращение в суд о взыскании с должника недостающей суммы по неисполненному обязательству.

Исполнительный документ вместе с требованием об обращении взыскания может содержать требование о взыскании долга в связи с неисполненным обязательством. В таком случае при недостаточности суммы, вырученной от обращения взыскания, судебный пристав-исполнитель продолжает исполнение данного документа в порядке, предусмотренном законодательством для исполнения исполнительных документов имущественного характера.

Процедура покупки квартиры

Несмотря на большой спектр услуг, и кредитных ипотечных программ, воспользоваться которыми предлагается на официальном сайте банка, тарифа, в рамках которого можно было бы купить квартиру в залоге у Сбербанка – нет.

Если говорить об инструкции по получении ипотечной ссуды, к примеру, на покупку квартиры в новостройке или на приобретение строящегося частного дома, то процесс довольно простой:

- посетить ближайшее отделение Сбербанка;

- обратится к сотруднику отдела по работе с физическими лицами;

- изучив перечень ипотечных программ кредитования, необходимо будет выбрать наиболее подходящий

- и выгодный для себя тариф;

- среди перечня аккредитированных партнеров выбрать компанию-застройщика;

- предоставить перечень необходимых документов, подтверждающих как личность клиента, так и уровень его материального положения;

- заключить кредитный договор с банком;

- внести первоначальный взнос в счет оплаты недавно оформившей ссуды на покупку недвижимости.

При успешном получении заемных средств, заемщику стоит согласно прописанным в договоре срокам, вносить ежемесячные платежи в счет погашения ипотеки, иначе, как утверждается на сайте Сбербанка, будет начислена пеня и разовые штрафы. Иногда просрочка по кредиту приводит к более серьезным последствиям – судебным разбирательствам и ухудшению кредитной истории.

Что же может выступить залогом по кредиту

В зависимости от вида кредита, в качестве залога может выступать объект кредитования или другое движимое и недвижимое имущество. Так, например, в ипотечном кредитовании в качестве залога выступает объект недвижимости, в том числе земля. В случае с кредитом на развитие бизнеса – производственное оборудование, недвижимость предприятия (здания и сооружения), права на интеллектуальную собственность и даже продукция. В автокредитовании – автомобиль. Залоговым имуществом может также стать имущество, представляющее значительную культурную, историческую, художественную ценность — картины, антиквариат и т.д.

Продажа предмета залога: налогообложение у залогодержателя

Не раз отмечалось, что имущество, полученное в залог, не является собственностью залогодержателя. Поэтому у него не возникает налоговых обязательств по налогу на прибыль и налогу на добавленную стоимость ни в момент поступления этого имущества, ни в момент продажи предмета залога с публичных торгов. Это следует из пп. 2 п. 1 ст. 251 и п. 1 ст. 39 НК РФ.

Расходы на содержание заложенного имущества, которые несет залогодержатель согласно договору (например, по хранению имущества на складе), признаются для целей налогообложения прибыли. Затраты, связанные с оплатой услуг сторонним организациям по содержанию и реализации в установленном законодательством РФ порядке предметов залога за время нахождения последних у залогодержателя (после передачи залогодателем), включаются в состав прочих расходов. Основанием является пп. 31 п. 1 ст. 264 НК РФ.

Пример 2. Воспользуемся условиями примера 1.

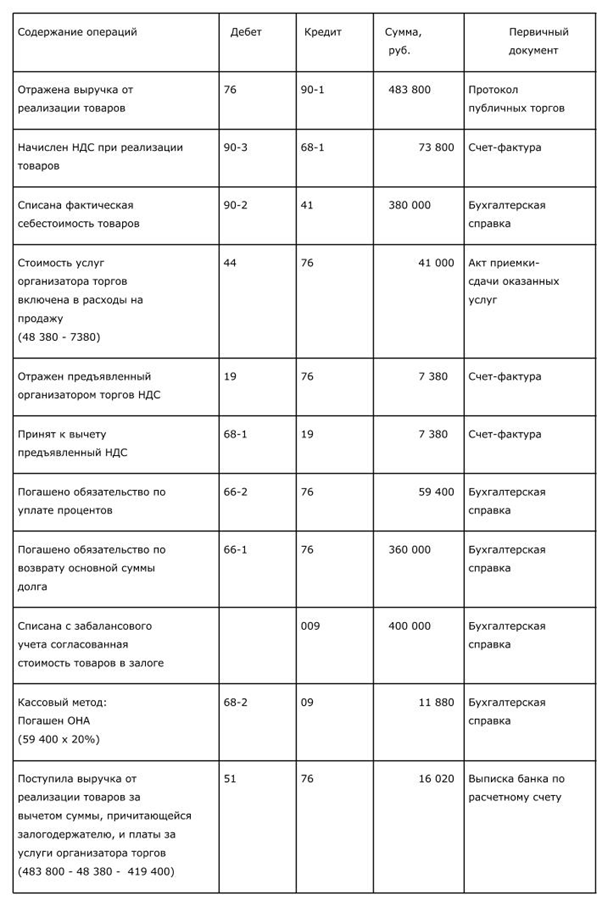

В бухгалтерском учете ООО «Альфа» (залогодержателя) перечисленные операции отражаются следующими записями:

1 июля 2005 г.

Дебет 58-3 Кредит 51

180 000 руб. — выдан заем ООО «Сигма» под залог материалов;

Дебет 008

170 000 руб. — получены в залог материалы;

30 сентября 2005 г.

Дебет 76-3 Кредит 91-1

10 889 руб. — начислены проценты по договору займа;

20 октября 2005 г.

Кредит 008

170 000 руб. — заложенные материалы переданы на публичные торги;

Дебет 76 субсчет «Расчеты по торгам» Кредит 76 субсчет «Расчеты по заложенному имуществу»

236 000 руб. — отражена задолженность организатора торгов за проданный предмет залога (при получении протокола публичных торгов);

Дебет 51 Кредит 76 субсчет «Расчеты по торгам»

236 000 руб. — получены денежные средства за реализованные материалы залогодателя;

Дебет 76 субсчет «Расчеты по заложенному имуществу» Кредит 58-3

180 000 руб. — погашена задолженность по выданному займу;

Дебет 76 субсчет «Расчеты по заложенному имуществу» Кредит 76-3

10 889 руб. — погашены проценты по договору займа за три месяца (в период с 1 июля по 30 сентября 2005 г.);

Дебет 76 субсчет «Расчеты по заложенному имуществу» Кредит 51

45 111 руб. — сумма превышения выручки от реализации заложенного имущества над размером задолженности возвращена залогодателю.

При объявлении торгов несостоявшимися залогодержатель вправе по соглашению с залогодателем приобрести предмет залога и зачесть в счет покупной цены свои требования, обеспеченные залогом. Сделать это позволяет п. 4 ст. 350 ГК РФ. К такому соглашению применяются правила о договоре купли-продажи. Таким образом, как покупатель, залогодержатель имеет право на вычет по НДС в отношении приобретенного имущества в общем порядке после того, как оно будет оплачено и принято к учету согласно требованиям ст. ст. 171 и 172 НК РФ.

Датой оплаты имущества в части суммы долга признается дата принятия его к учету. Если стоимость приобретенного имущества превышает сумму долга, то вычет «входного» НДС, уплаченного со всей стоимости имущества, возможен только после того, как залогодержатель выплатит залогодателю сумму превышения стоимости имущества над суммой долга.

И.Н.Сбитнева

Советник налоговой службы

II ранга

Управление налогообложения

прибыли (дохода)

ФНС России

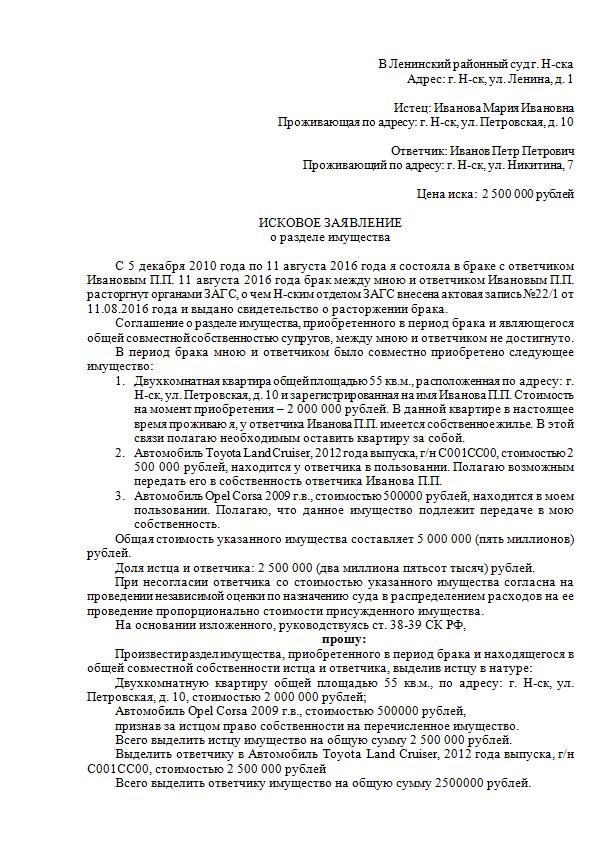

Почему квартира оказывается на торгах

Причина, по которой квартира может выставляться на торги для погашения задолженности, всегда одна – недостаточность средств для удовлетворения требований кредиторов. Решение суда о наложении ареста – обязательное условие для продажи недвижимости приставом с торгов. По собственной инициативе они не вправе накладывать арест на жилую недвижимость.

Долги могут образоваться вследствие:

- неоплаченного кредита в банке или МФО;

- накопления долгов за коммунальные услуги;

- долгов по алиментным обязательствам;

- невыплата взносов по ипотечному кредиту.

Должны соблюдаться последовательность взыскания средств для погашения задолженности:

- деньги на счетах должника;

- движимое имущество;

- нежилая недвижимость.

Случаи, когда судебные приставы продают квартиры на торгах – крайняя мера, применяемая, когда реализовав указанное выше имущество, не удалось погасить задолженность полностью.

Суд, вынося решение, должен руководствоваться рядом принципов:

- размер задолженности должен быт соразмерен стоимости квартиры;

- она не должна быть единственным жилым помещением должника;

- в квартире не должны проживать несовершеннолетние дети, не имеющие другого места для проживания;

- квартира должна находиться в собственности или должник должен владеть такой долей в квартире, которая позволяет продать её без ущерба для других сособственников. Если доля мала, то её на торги не выставляют, поскольку не представляется возможности обособить помещение и обеспечить право пользования покупателю такой доли.

Сведения об аресте квартиры подлежать регистрации в ЕГРН, в трехдневный срок. После внесения записи об обременении собственник не может скрыть эту информацию от потенциальных покупателей, в некоторых случаях – распоряжаться имуществом, если торги уже объявлены.

Как можно продать имущество, обремененное залогом

Соглашение сторон

Способ продажи с минимальным количеством рисков для покупателя. Подразумевает, что залоговое имущество перешло финансово-кредитной организации по добровольному согласию заемщика с целью погашения невозвращенной части займа.

Факт добровольной передачи имущества гарантирует законность продажи — а это весомый аргумент при заключении сделки купли-продажи. Займодатель тоже заинтересован в прозрачности и правомерности операции, так как это гарантирует сокращение сроков продажи имущества и отсутствие рисков в виде разбирательств в суде.

Как происходит продажа?

Финансово-кредитная организация с согласия заемщика, до момента образования задолженности, размещает информацию об объекте на сайте специализированного агентства или на собственном портале. Если речь идет об агентстве, заемщик имеет право оконательного выбора посредника. Банк оставляет за собой функции контроля сроков продажи и цены

Публичные торги

Если объект, обремененный залогом, продается на торгах, это можно объяснить принудительным характером сделки. Объектом торгов становится имущество , которое было получено в процессе взыскания задолженности. Торги организует государственная исполнительная служба, руководствуясь решением суда. Кредитная организация на момент торгов не является собственником имущества.

Принудительная методика отчуждения и дальнейшая реализация банковского залога предусматривает продажу объекта по заниженной цене методом аукционных торгов. Стоимость сделки обычно ниже среднерыночной — примерно на 20-40%. При этом третье лицо (покупатель), значительно экономя, берет на себя все риски, связанные с приобретенным имуществом.

О каких рисках идет речь? Распространенный пример: в приобретенной через торги залоговой квартире прописан заемщик и другие лица (в том числе несовершеннолетний ребенок). Их выселение становится задачей покупателя.

Внесудебный порядок обращения взыскания на заложенное имущество: алгоритм

Последовательность действий можно описать в виде 9 шагов:

- Залогодателю-должнику напоминают (любым способом: письменно, устно) о том, что у него имеются непогашенные обязательства (указывают предмет залога, его стоимость, способ реализации, срок исполнения обязательства).

- Залогодателю-должнику направляют письменное уведомление о начале процедуры перехода взимания на заложенный актив.

- Залогодатель-должник обязательно передает залогодержателю предмет залога по акту приема-передачи.

- Залогодержатель информирует должника о месте и времени производства торгов по реализации заложенного имущества (за реализацию отвечает кредитор).

- Когда торги признают состоявшимися, из их выручки залогодержателю платится долг, вознаграждается организатор торгов. Денежные остатки (при наличии) возвращают должнику.

- Если торги не состоялись, залогодержатель может оставить имущество за собой с зачетом стоимости покупки (в течение 10 дней после несостоявшихся торгов).

- При отказе залогодержателя от выкупа вторые торги проводят через месяц.

- Если не состоялись и вторые торги, залогодержатель в течение месяца вправе приобрести предмет залога. Тогда имущественная стоимость будет на 25 % меньше, чем она была на первых торгах.

- Вторичный отказ залогодержателя от приобретения имущества прекращает залог. Иные нюансы реализации устанавливает ст. 350.1 ГК РФ.

Процедура выставления имущества на торги

Торги проводятся только в том случае, если на процедуру «заявилось» более двух участников. В торговом алгоритме нет ничего сложного:

- лотам присваиваются уникальные номера в зависимости от времени выставления в витрину;

- в назначенное время участники предлагают собственную цену на объект. Предложения ниже стартовой стоимости к рассмотрению не принимаются;

- победителем признается лицо с самой высокой ценой;

- после завершения аукциона в течение 10 минут принимаются страховочные ставки. Это делается на случай отказа победителя от выкупа имущества.

Чтобы информация о движении ставок приходила своевременно, рекомендуется установить функцию автообновления страницы. Периодически это можно делать и вручную, однако в ходе торгов даже секундное отвлечение от процесса вполне может оказать «медвежью услугу», когда выгодный лот уйдет к другому покупателю.

Что будет, если залог не покупают

После наложения ареста квартира должна быть продана за 2 месяца. Первоначальная цена указывается в судебном решении или в исполнительном листе. Если первые торги признаны не состоявшимися по причине отсутствия заявок или недостатка кворума, проводится повторный аукцион по сниженной на 15% стоимости.

Такое решение выносит суд на основании заявления банка о понижении цены. Именно повторные торги дают шанс выгодного приобретения. Опытные игроки бизнеса на банкротстве целенаправленно ждут этого этапа.

Залоговое имущество – основные категории

Какая бывает залоговая недвижимость Сбербанка? По смыслу ст. 336 Гражданского кодекса в залог может предоставляться любое ликвидное имущество заемщика, в том числе имущественные права.

Недвижимость в залог

Взаимоотношения сторон регулирует закон Об ипотеке

Под кредитное обеспечение Сбербанк охотно оформляет:

- жилые дома полностью или долями, коттеджи;

- квартиры, комнаты;

- гаражи, машино-места;

- садовые дома и дачи;

- земельные участки;

- административные здания организаций, постройки, используемые в хозяйственной и предпринимательской деятельности.

В этом случае взаимоотношения сторон регулирует закон «Об ипотеке».

Что понимать под движимым имуществом

Определение категории дано в ст. 130 ГК. Изложим диспозицию на житейском языке. Во-первых, все эти объекты не должны относиться к недвижимости.

И второе: они не связаны прочно с землею. То есть свободно перемещаются в пространстве без невосполнимых повреждений. Далеко не каждую движимость Сбербанк примет в качестве кредитного обеспечения. Реально оформить залог:

- на транспортные средства;

- ценные бумаги, счет в банке;

- на товары, находящиеся в обороте ИП или предприятия.

Важное условие – сделки с такими вещами должны подлежать государственной регистрации. Имущественные права

Имущественные права

Все чаще банки оформляют залог на имущественные права – юридически закрепленные основания владения, использования и распоряжение имущественными ценностями (ч.2 ст. 337 ГК).

Физически объекта пока нет, но существует договор о его приобретении в будущем. Квартиры в новостройках по договорам долевого участия граждан в строительстве — самый распространенный вариант правовых залогов граждан.

Порядок обременения «долевки»:

- после регистрации ДДУ в Росреестре банк оформляет закладную на право требования;

- ставится отметка о залоге на договоре;

- после оформления недвижимости в собственность залог переоформляется на этот объект.

При кредитовании представителей предпринимательской/хозяйственной деятельности в качестве обеспечения принимаются права на будущие движимые вещи, право выручки, права по банковским счетам, обязательственные права.

Источник появления залогового имущества банков

Преимущественно все крупные займы выдаются исключительно под залог недвижимости, земли, транспорта. В некоторых ситуациях объектом залога является доля в уставной капитале организация-заемщика.

Если заемщик нарушает условия, предписанные договором с кредитной организацией (к примеру, прекращает или приостанавливает выплаты по займу), залоговое имущество переходит в собственность организации в качестве источника погашения задолженности. Кредитная организация имеет возможность реализовать залоговое имущество, чтобы вернуть средства, выданные в качестве займа.

Реализация заложенного движимого имущества

- Реализация на основании решения суда производится посредством продажи с публичных торгов согласно главе 9 ФЗ “Об исполнительном производстве”.

- Реализация во внесудебном порядке производится посредством продажи с торгов, которые проводятся согласно правилам, установленным статьями 447- 448 ГК РФ, Законом о залоге, соглашением сторон, также путем продажи по договору комиссии между комиссионером и залогодержателем.

Реализация движимого имущества может быть осуществлена в следующей форме:

- продажа на открытых (закрытых) торгах, которые организуются комиссионером на основании договора комиссии, заключенного с залогодержателем;

- продажа на открытых (закрытых) торгах залогодержателем;

- поступление объекта залога в собственность залогодержателя;

- реализация ценных бумаг на торгах;

- продажа комиссионером залога без проведения торгов третьему лицу;

- продажа залогодержателем залога третьему лицу без проведения торгов.

Порядок реализации заложенного имущества на публичных торгах

Продажа ипотечных квартир с публичных торгов осуществляется на основании гл.10 закона «Об ипотеке (залоге недвижимости)». Публичные торги проводятся Федеральной службой судебных приставов по месту расположения объекта залога.

Перед проведением торгов организатор обязан проинформировать об этом в печатном издании и на официальном интернет-сайте органа исполнительной власти не ранее 30 дней и не позднее 10 дней до проведения торгов. Информация должна содержать в себе сведения о времени, дате и месте проведения публичных торгов по продаже недвижимого имущества, основные характеристики предмета залога, выставленного на торги, начальная цена объекта, определенная судом.

Лица, желающие стать участниками публичных торгов заложенного имущества, должны внести задаток, размер которого указан в извещении. Максимальный размер задатка определяется не выше 5% от начальной продажной стоимости объекта недвижимости, подлежащего реализации.

Выигравшим торги признается лицо, предложившее наибольшую цену за реализуемый предмет залогового имущества. Протокол о результатах проведенных публичных торгов подписывается победителем и организатором торгов. В течение пяти последующих дней выигравшее лицо должно внести суму в полном объеме, за вычетом внесенного задатка. Договор купли-продажи квартиры подписывается в течение 5 последующих дней после внесения покупной цены в полном объеме.

Основаниями для внесения записи в Единый госреестр о правах на недвижимое имущество и сделок с ним являются протокол с результатами о проведенных публичных торгах по продаже недвижимого имущества и договор купли-продажи.

В соответствии со ст. 58 ФЗ «Об ипотеке (залоге недвижимости)» публичные торги заложенного имущества признаются несостоявшимися в течение дня, следующего за их проведением, в случаях:

- при участии менее 2-х покупателей;

- если начальная продажная стоимость заложенного имущества не была увеличена за счет надбавки участниками;

- если лицо, выигравшее торги, не внесло покупную стоимость в установленный срок.

Если публичные торги были признаны несостоявшимися, залогодержатель имеет право на преимущественный выкуп залогового имущества по согласованию с залогодателем с учетом в покупной стоимости выставленных к исполнению требований. Выкуп производится на основании договора купли-продажи квартиры .

В случае признания публичных торгов несостоявшимися во второй раз, залогодержатель вправе оставить объект недвижимости, как предмет залога, с оценкой не ниже 10% от первоначальной суммы, назначенной в суде. Договор прекращает свое действие, если залогодержатель не использовал свое право на оставление предмета залога в течение 1 месяца с того момента, когда публичные торги по продаже недвижимого имущества были признаны повторно несостоявшимися.

Оспаривание действий (бездействия) судебного пристава-исполнителя

В ходе исполнительных производств судебным приставам-исполнителям рекомендовано руководствоваться позицией ВАС РФ о том, что в отношении приобретения заложенного движимого имущества третьим лицом применяются правила о добросовестном приобретении. Это исключает возможность взыскания на добросовестно приобретенное имущество.

В связи с этим при установлении факта приобретения имущества третьим лицом судебный пристав обязан после производства ареста имущества обратиться в арбитражный суд с ходатайством о привлечении в процесс залогодателя, залогодержателя и добросовестного приобретателя.

В результате рассмотрения арбитражным судом возможны следующие варианты действий:

- возобновление обращения взыскания на заложенное движимое имущество в случае, если арбитражным судом указана возможность обращения взыскания;

- вынесение постановления об окончании исполнительного производства в случае, если арбитражным судом отказано в разъяснении порядка и способа выполнения исполнительного документа или выявлена невозможность обращения взыскания.

Необходимо учесть, что переход права собственности не приводит к прекращению права залога, так как правопреемник залогодателя становится на его место. Законом не предусмотрено исключений, освобождающих лицо, которое приобрело заложенное имущество, от обязанностей из договора залога на основании неосведомленности о наложенном обременении.

По сложившейся практике судебные приставы после ареста имущества обращаются в суд с заявлением о замене стороны правопреемником. Это соответствует позиции ВС РФ и КС РФ о сохранении залога при переходе к другому лицу права на заложенное имущество.

В результате рассмотрения заявления возможны следующие варианты действий:

- замена должника лицом, приобретшим заложенное движимое имущество в случае, если заявление удовлетворено судом;

- вынесение постановления об окончании исполнительного производства в случае, если судом отказано в удовлетворении заявления.

Недопустимость обращения взыскания на предмет залога

Обращение взыскания не допускается в случае, если нарушение обеспеченного залогом обязательства, допущенное должником, крайне незначительно, а размер требований залогодержателя является несоразмерным стоимости заложенного имущества.

Нарушение обеспеченного залогом обязательства считается крайне незначительным, и размер требований является несоразмерным стоимости собственности при одновременном выполнении следующих условий:

- размер неисполненного обязательства ниже 5% от оценки предмета залога согласно договору о залоге;

- срок просрочки исполнения обеспеченного залогом обязательства – менее трех месяцев.

Особенности обращения взыскания

Взыскание производится судебным приставом-исполнителем, независимо от наличия другого имущества у должника-залогодателя.

Судебный пристав в постановлении о возбуждении исполнительного производства предлагает добровольно должнику-залогодателю погасить задолженность по обязательству, которое обеспечено залогом, денежными средствами, и устанавливает срок для добровольного исполнения.

Непогашение задолженности в установленный срок влечет .

Должник и залогодатель имеют право на досрочное прекращение обращения взыскания до продажи имущества на публичных торгах или приобретения залогодержателем права на имущество. Поэтому в случае проявления инициативы от указанных лиц на любой стадии исполнительного производства судебные приставы-исполнители должны обеспечить возможность реализации этого права.

Например, исполнительные действия могут быть отложены до подтверждения фактического погашения задолженности по обязательствам, обеспеченным залогом. Судебный исполнитель может отозвать предмет залога с реализации.

Реализация заложенного имущества может быть произведена самостоятельно взыскателем-залогодержателем.

Намерение самостоятельной реализации оформляется ходатайством, подающимся судебному приставу-исполнителю вместе с . При отсутствии ходатайства судебный пристав-исполнитель изымает заложенное имущество у залогодателя и передает залогодержателю его по акту приема-передачи для последующей продажи.

Решение о реализации имущества, находящегося в залоге

Решение о реализации залогового имущества выносит соответствующий судебный орган. Причем судебные тяжбы могут растянуться на месяцы и даже годы. Поэтому, справедливости ради, нужно отметить, что на подобную меру банки-кредиторы идут не очень охотно, пытаясь разными методами в индивидуальном порядке решать возникающие проблемы с невозвратами по кредиту.

Продажа «с молотка» имущества применяется в качестве крайней меры к злостному неплательщику или залогодателю, определить местонахождение которого не представляется возможным. И не может быть применена, если нарушения по обязательствам незначительны.

Незначительные нарушения по обязательству предполагают сумму неиспользованного обязательства менее 5% от размера оценки залогового предмета, а также период просрочки менее 3 месяцев.

Взыскание залоговое имущество может быть определено и во внесудебном порядке. В этом случае удовлетворение требований кредитора осуществляется в соответствии с положениями Федерального Закона «Об ипотеке — залоге недвижимости».

Банк-кредитор также может приобрести заложенное имущество с зачетом суммы долга в случае, если торги объявлены несостоявшимися. Осуществляется такое приобретение на основе договора купли-продажи. Если банк не пожелает воспользоваться правом приобретения предмета залога после повторно несостоявшихся торгов, то залог с такого имущества снимается.

По сути, выставляя на торги лоты с заложенным имуществом, банк выполняет роль своеобразного магазина «секонд хенд». Товар точно так же продается со значительной скидкой. Значимый объект можно приобрести с очень значительным дисконтом. В средствах массовой информации и на сайтах самих банков можно найти объявления о реализации залогового имущества. А некоторые банки пошли еще дальше. Под реализацию такого имущества они предлагают оформить кредит в самом отделении банка.

Аукционы

Сбербанк предпочитает продавать имущество должников по аукционной системе, когда арестованные активы распродаются на автоматизированных виртуальных площадках.

Электронный формат существенно расширил круг возможных участников и сделал более прозрачными условия торгов. Существует две формы проведения этого мероприятия:

- открытые торги, когда ставки все участники видят в режиме реального времени;

- закрытые торги без обнародования предложений участников. При необходимости оператор открывает аукцион.

В витрине специального сайта выставлены все лоты со стартовой стоимостью на 25-30% ниже рыночной. Победителем электронного аукциона признается участник, предложивший самую выгодную цену за лот.

Приобрести залоговые активы Сбербанка вправе любой гражданин или юридическое лицо при наличии сертифицированной электронной подписи (ЭП) и аккредитации на торговой площадке (ТП). Возможна даже продажа квартир от Сбербанка с аукциона.

Получение ЭП и аккредитация

Электронная цифровая подпись – программный код, единственный в своем роде для каждого участника торгов. Уникальный цифровой шифр визирует договора купли/продажи и другие аукционные документы, а потому к его надежности требования жесткие.

Если подать документы можно еще в режиме онлайн, то для получения ЭП придется подъехать в удостоверяющий центр. Это необходимо для установления и подтверждения личности потенциального владельца. Общий порядок действий таков:

- выбрать ближайший удостоверяющий центр на портале Госуслуг, на сайте Минсвязи РФ;

- оформить и отправить заявку электронным способом или лично подъехать в центр;

- оплатить выставленный счет, отправить подтверждение;

- посетить УЦ для получения подписи.

Реализация залогового имущества в «Сбербанке»

Продажа залогового жилья может осуществляться в двух случаях:

- По согласию текущего заемщика и банка. В индивидуальном порядке «Сбербанк» может рассмотреть заявку клиента на покупку залогового жилья, но на условиях переоформления ипотеки, а не на условиях купли-продажи. Происходит это так: желающий приобрести квартиру подает документы в банк, где на него переоформляется ипотечный договор. Ипотечные обязательства переходят новому заемщику, при этом та сумма задолженности, что была выплачена старым заемщиком, компенсируется ему новым заемщиком. Такая сделка в отличие от приобретения жилья на торгах обойдется покупателю дешевле, однако требует гораздо больше сил на оформление сделки.

- По судебному решению. Банк имеет право продать квартиру должника, если тот нарушил условия договора, касающиеся оплат по ипотеке. Однако к этому способу банк прибегает неохотно и только после того, как другие досудебные методы не помогут. Например, он может предложить заемщику провести реструктуризацию долга.

Соглашение о внесудебности режима обращения взыскания на предмет залога

По ГК РФ (п. 4 ст. 349), возможно включение сторонами в текст залоговой сделки положения о внесудебном режиме обращения взыскания. Когда документ с таким положением заверен нотариально, появляется шанс обратить взыскание на предмет залога через исполнительную нотариальную надпись. Это происходит с соблюдением «Методических рекомендаций по вопросам действий судебного пристава-исполнителя при обращении взыскания на заложенное имущество» (утв. ФССП России 08.12.2015 № 0014/14), гл. XVI.1 «Основ законодательства РФ о нотариате» (утв. ВС РФ 11.02.1993 № 4462-1) и ст. 78 ФЗ от 02.10.2007 № 229.

Соглашение совершают в форме залогового договора. В этом документе обязательно прописываются:

- способы реализации заложенного имущества (один либо более, по ГК РФ). Если возможны несколько способов, конкретный выбирает залогодержатель;

- стоимость (начальную продажную цену) заложенного имущества либо режим установления цены. Для этого обращаются к специалисту-оценщику.

Как отразить реализацию залогового имущества

До реализации заложенного имущества его владельцем остается залогодатель, поэтому доходы от реализации объекта тоже относятся к нему (ст.249 НК).

Санкции за несоблюдение договорных обязательств по договору залога включают во внереализационные расходы на дату вступления в силу судебного решения или на дату признания.

Если происходит реализация объекта залога из-за невыполнения обязательств, залогодатель начисляет НДС — кроме случаев, когда продажа имущества не облагается НДС (ст.149 НК).

Некоторые данные для отображения продажи залогового имущества в бухгалтерском учете представлены в таблице: