Срок рассмотрения заявки на ипотеку

Содержание:

Срок рассмотрения

Не стоит переживать, если уже несколько дней Сбербанк рассматривает заявку на ипотеку, но решения пока так и не озвучил. По результатам обработки претендента обязательно уведомят. На тщательный и качественный анализ персональных сведений кредитному учреждению требуется время, тем более заявки на предоставление жилищных займов поступают ежедневно в каждое отделение в большом количестве.

Среди скрупулезно оцениваемых характеристик заявителя: трудовая деятельность клиента и его созаемщиков, а также кредитная история всех участников сделки. Если параметры удовлетворяют требованиям организации, клиенту предоставят ссуду.

Внимание! Ответ на вопрос, сколько рассматривается заявка на ипотеку в Сбербанке, прост. Период обработки варьируется от двух до пяти суток

Сюда не входят праздники и выходные.

Бывает и так, что на пятый день ответ по заявке не получен. Это не означает, что следует срочно обратиться в офис банка. Максимально для вынесения вердикта может потребоваться до 14 дней. Быстро кредитное учреждение отвечает тем заявителям, которые имеют вклад или зарплатную карту. В ряде случаев организация может запросить дополнительную информацию или документы, что также станет причиной затягивания сроков.

Для облегчения процесса лучше сразу предоставить кредитору максимум информации, позволяющей определить уровень дохода и финансовую стабильность. Иногда потенциальному заемщику ответ на заявку выдается за несколько часов.

Главное преимущество претендента — незапятнанная кредитная история. При испорченном рейтинге шансы получить ипотеку остаются, но заранее нужно обратиться в филиал и там узнать полный перечень документов. Предъявлять их следует в полном объеме.

В процессе изучения параметров потребителя менеджер вправе затребовать дополнительные бумаги. Пример — справка о полной выплате кредита другого учреждения, если сведения в БКИ в полном объеме отсутствуют. У каждого документа свой период действия, поэтому стоит следить за тем, чтобы каждый элемент на момент подачи был годен. Большинство выписок и справок сохраняет актуальность в течение 30 дней.

От чего зависит

Оценка потенциального плательщика осуществляется в 4 этапа: скоринг программой, проверка службой безопасности, отделом аналитики и группой мониторинга рисков.

На срок обработки заявки окажет влияние:

- период кредитования;

- запрашиваемая сумма;

- разновидность ипотечной программы;

- проверка кредитного прошлого;

- принадлежность к зарплатной категории;

- наличие у претендента банковских продуктов (депозитов, карт);

- документ о доходе (2-НДФЛ проверяется проще аналога в свободной форме);

- присутствие поручительства или привлечение созаемщиков (требуется дополнительно оценить платежеспособность задействованных в оформлении лиц).

Последняя причина, которую не стоит упускать — это загруженность банковских сотрудников и их профессионализм.

После одобрения

Итак, наступил счастливый момент – одобрили ипотеку, что дальше. Разберемся с этим вопросом предельно детально, поскольку от этих действий зависит положительный исход всего мероприятия. Далее расскажем, сколько одобряют ипотеку в сбербанке после предоставления полного пакета документов по недвижимости.

Подбор объекта

От выбора объекта недвижимости зависит как благополучное будущее клиента, так и положительный исход сделки по его покупке. К выбору будущего жилья нужно отнестись очень серьезно и ответственно. Лучше воспользоваться услугами специалистов в этой области, которые помогут быстро сделать все необходимые действия.

Сбор необходимых документов

После того как специалист подберет оптимальный вариант жилья, он также поможет собрать необходимый пакет документ документов по этому объекту для того, чтобы банковские специалисты могли произвести проверку будущего залогового имущества.

Оценка

Также необходимо заняться оценкой будущего жилья, проводить которую должна компания, аккредитованная в сбербанке. Данный документ необходим только для готового жилья или земли. Если вы приобретаете стройку, то данный документ вам понадобится только после ввода жилья.

Список оценочных компаний вам подскажет ипотечный специалист или вы можете посмотреть его самостоятельно на сайте банка.

Страховка

Так же как и оценку, страхование жилья необходимо произвести в страховой компании, сотрудничающей с финансовым учреждением. В Сбербанке страхуется в обязательном порядке сам конструктив, если это готовое жилье.

Страхование жизни в Сбербанке дорогое и не обязательное, но отказ влечет за собой увеличение ставки по кредиту на 1%. Чтобы сэкономить нужно, выбрать другую страховую компанию из списка аккредитованных.

Прежде чем сделать окончательный выбор посчитайте, не будет ли вам выгоднее совсем отказаться от страховки. Расчет стоимости полиса страхования для ипотеки Сбербанка можно сделать с помощью калькулятора ниже.

Внесение первоначального взноса

Вносить первоначальный взнос можно только после получения положительного решения по кредиту. На сегодня существует несколько способов внесения первоначального взноса:

- Наличными средствами;

- Безналичным путем;

- Сертификаты от государства.

Если вы используете схему с завышением стоимости квартиры (ипотека без первоначального взноса в Сбербанке), то не забудьте подготовить расписку об оплате первого взноса.

После внесения первоначального взноса банк готовится непосредственно к проведению сделки купли-продажи недвижимости.

После предоставления полного пакета документов банковские специалисты займутся тщательной проверкой и анализом всей предоставленной информации. Это занимает обычно не больше двух дней.

Сделка

Проведение сделки купли-продажи является самым ответственным моментом как для клиента, так и для банка

В этом день важно быть максимально сконцентрированным и внимательным. Если до этого какие-то вопросы остались невыясненными, то перед проведением сделки необходимо их задать своему кредитному специалисту

В процессе подписания всех договоров не нужно поддаваться всеобщей спешке и суматохе, читать внимательно каждый пункт

Особенное внимание следует обратить на дополнительные соглашения к договорам, ведь в них указываются особые условия, о которых клиент может узнать только на сделке

Также внимательно нужно проверить соответствие действующей процентной ставки по кредитному договору, согласно которой будут начисляться ежемесячные платежи.

Регистрация

После проведения сделки купли-продажи обязательно нужно произвести регистрацию ипотечной недвижимости, в противном случае сделка будет считаться незавершенной.

С 2017 года в Сбербанке действует электронная регистрация ипотеки. Данная услуга позволяет не посещать органы власти, а провести регистрацию сделки через специальный сервис непосредственно в банке.

При такой схеме регистрации, у вас на руках не будет документов на бумажном носителе, а только электронный вариант договора с цифровой подписью. Зато это позволит вам снизить процентную ставку.

Выдача кредита

После регистрации сделки нужно будет снова обратиться в Сбербанк, чтобы произвести выдачу кредита. Для этого нужно предоставить отрегистрированные документы, по обычной регистрации и документы по оплате первого взноса, если у вас стройка.

Далее банк перечислит деньги продавцу. В среднем срок перечисления по безналу 2-3 дня. Также в Сбербанке есть вариант расчета через банковскую ячейку. После выдачи кредита вам остается только своевременно оплачивать кредит.

Будем признательны за оценку поста, лайк и репост.

Рассмотрение: основные этапы

Если вы решили воспользоваться ипотекой, то важно знать, что просмотр бумаг по заявкам проводится в несколько этапов. На каждом из них человеческий фактор может привести к продлению времени до получения суммы на покупку жилья

Также каждый ипотечный случай индивидуален.

Выделяют следующие этапы по рассмотрению пакетов бумаг клиентов:

- Скоринговая оценка Она проводится в автоматическом режиме для проверки надежности клиента. Она проверяет уровень его платежеспособности при помощи специальных алгоритмов. Также проверяется кредитная история;

- Служба безопасности. Здесь тщательным образом проверяются на подлинность документы, предоставленные клиентом. Сотрудники финансового учреждения связываются по телефону с работодателями заемщика. Затем подключается отдел рисков, в котором проверяется потенциальный уровень платежеспособности гражданина. Сотрудники проводят анализ предоставленных сведений.

Порядок оформления ипотечного кредита в Сбербанке

Сколько времени занимает оформление ипотеки, и как проходит сделка в Сбербанке не имеет больших отличий от других финансовых организаций.

Алгоритм получения ипотеки в Сбербанке следующий:

- первичная подача заявки с необходимым пакетом документов (онлайн либо в офисе банка);

- ожидание результатов рассмотрения заявки;

- в случае получения одобрения, поиск подходящего объекта недвижимости;

- представление в банк всех документов на имущество, которое планируется купить;

- если Сбербанк одобрит недвижимость – заключение договоров (кредитного и страхового);

- внесение первоначального взноса;

- регистрация сделки;

- перечисление остатка суммы на счет продавца банком.

Отличительная особенность оформления ипотеки в Сбербанке – возможность электронной регистрации сделки. Это существенно сокращает время завершения сделки, позволяя получить права собственности уже в день обращения.

Как долго оформляется ипотека в Сбербанке

Если сравнить, сколько по времени оформляется стандартная ипотека в Сбербанке, срок получения жилищного займа меньше, чем в других банках.

Сбербанк минимизирует время, которое необходимо на каждом этапе:

- рассмотрение заявки занимает не больше 3 дней;

- одобрение недвижимости – до 5 дней;

- заключение всех соглашений – 1 рабочий день;

- регистрация электронной сделки — 1 рабочий день.

В остальном, то, сколько будет нужно времени на оформление ипотеки, зависит от клиента – насколько быстро он представит документы, будут ли в них ошибки, как долго он будет искать подходящую недвижимость и т.д.

Что нужно учесть при выборе недвижимости

Чтобы ускорить процесс выбора жилья, нужно помнить о требованиях банка к недвижимости, приобретаемой в ипотеку:

Квартира не может находиться в аварийном состоянии или находиться в здании, которое готовится под снос с расселением. Значение имеет тип перекрытия и благоустройство.

Продавцом может быть только собственник жилья. Варианты с предоставлением доверенности отклоняются.

В квартире не должно быть перепланировок, которые невозможно узаконить. Если факт изменения планировки обнаружен оценочной компанией, собственнику даётся время, чтобы привести документы в порядок или вернуть квартире исходный вид. Поскольку сделку по продаже квартире с неузаконенной планировкой невозможно зарегистрировать в Росреестре, банк не будет связываться с подобным вариантом.

Продаваемый объект должен быть юридически чист

Здесь важно проверить количество собственников, включая несовершеннолетних, а также наличие арестов. Не всегда проверка полностью защищает от трудностей при оформлении права собственности

В спорных случаях банк предложит дополнительный страховой пакет, защищающий от возможных потерь.

На проверку полученных справок у работников Сбербанка уходит 3-5 дней. Поэтому, чтобы уложиться в установленные сроки, стоит удостовериться, что выбранный объект подходит по всем критериям, которые можно проверить самостоятельно.

Этапы оформления ипотеки

Покупка квартиры или другого жилья в ипотеку — ответственный шаг, и спешить в этом деле не стоит. Происходит оформление ипотеки в несколько этапов:

- Выбор банка и подача заявки. Обычно банк рассматривает документы по заявке в течение 2-5 дней, но иногда требуется проведение дополнительных проверок, и ждать приходится дольше — до 10 дней.

- Подбор недвижимости. Сколько времени займет выбор подходящей квартиры или другой недвижимости для покупки, будет зависеть от вас. Если вы заранее подобрали подходящий вариант, то тратить время не придется. Иначе поиски могут занять до 1 месяца и более. Нужно помнить, что срок действия положительного решения ограничен. Например, в Сбербанке оно действительно 90 дней.

- Проведение оценки. Проводить оценку нужно в компании, имеющей лицензию на оценочную деятельность. Рекомендуется обращаться к оценщикам, прошедшим аккредитацию в выбранном банке. Подготовка отчета занимает от 3 до 7 дней.

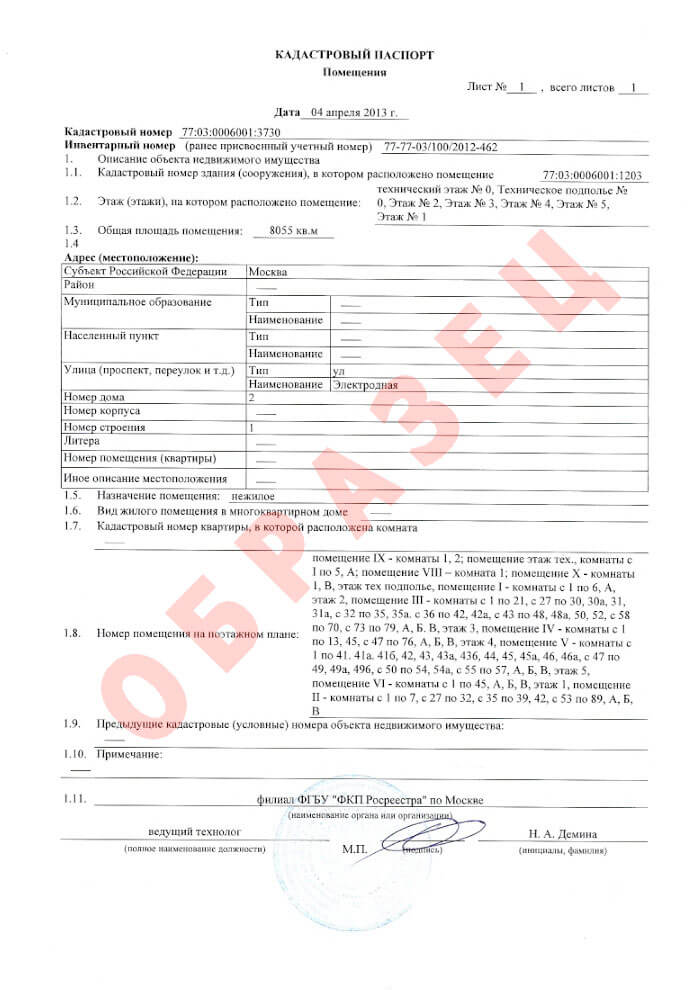

- Согласование недвижимости. После оценки квартиры или иной недвижимости нужно согласовать ее в качестве залога с банком. Для этого надо передать его сотрудникам отчет об оценке и все документы продавца по недвижимости (выписку из ЕГРН, технический и кадастровый паспорт и т. д.). Банк проверит юридическую чистоту и другие параметры приобретаемого жилья в течение 3-10 дней и сообщит о своем решении.

- Приобретение полисов страхования. Обычно на оформление страховки уходит не больше одного дня. Но некоторые страховые компании при покупке полиса страхования жизни и здоровья просят предоставить справку о состоянии здоровья. Ее оформление может занять 1-3 дня.

- Подготовка к заключению кредитного договора и сделки. На этом этапе сотрудники подготавливают кредитную документацию. Вам же необходимо согласовать время проведения сделки с продавцом недвижимости и внести первый взнос, открыв предварительно лицевой счет в банке. На подготовку всех документов требуется 3-4 дня.

- Заключение сделки и подписание кредитной документации. В большинстве случаев заключение кредитного договора и сделки с продавцом происходит одновременно в течение нескольких часов.

- Регистрация сделки в Росреестре. Вместе с представителем банка надо обратиться в регистрационную палату или МФЦ для регистрации перехода прав собственности на недвижимость и ее залога. Процедура занимает 5-10 дней. В Сбербанке и некоторых других банках можно воспользоваться услугой электронной регистрации сделки. В этом случае менеджер направит все документы в Росреестр в электронной форме, а после завершения регистрации вы получите выписку из ЕГРН и договор купли-продажи (или долевого участия в строительстве) на email.

Транскапиталбанк

от 7,99% ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее Совкомбанк

от 5,9% ставка в год

Перейти

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 5,9%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Подробнее Альфа-Банк

от 6,5% ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее Росбанк

от 7,39% ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее Открытие

от 8,7% ставка в год

Перейти

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Подробнее Газпромбанк

от 7,5% ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Какой срок одобрения ипотеки в разных банках

Централизованных нормативных актов, регулирующих продолжительность действия решения по ипотечному займу, не существует. Каждый банк устанавливает этот параметр самостоятельно. Срок актуальности заявки зависит от рисков на ипотечном рынке и политики ЦБ в отношении ставки рефинансирования.

Процедура оформления стандартной ипотечной сделки занимает 3-4 недели. Срок может увеличиться, когда стороны проживают в разных городах или купля-продажа жилья оформляется через законного представителя собственника. Поэтому банк дает клиентам срок с запасом, позволяя покупателю не спеша запросить необходимые бумаги по почте.

Срок действия одобрения в популярных финансовых учреждениях составляет:

- Сбербанк – 3 мес.;

- ВТБ – 4 мес.;

- Россельхозбанк – 3 мес.;

- Промсвязьбанк – от 2 до 3 мес.;

- Газпромбанк – 4 мес.

Как только финансовая организация выдала предодобрение, получатель может заниматься поиском жилья, его проверкой и оценкой. Иногда выделенного периода в 2-4 месяца не хватает, чтобы соблюсти все формальности, особенно когда владелец недвижимости проживает в другом городе.

Итак, можно ли продлить срок действия ипотеки, если на сделку не успевает подъехать один из собственников? Такие ситуации хоть и редки, но случаются. Получателю кредита необходимо подать заявление в банк, предъявив доказательства задержки сроков оформления – например, письмо от продавца квартиры. Вопрос решается кредитором в индивидуальном порядке.

Оформление кредита

Прежде чем рассмотреть, какие необходимо пройти для получения ипотеки в Сбербанке стадии, следует выбрать программу кредитования. Они отличаются по многим параметрам, но главное отличие состоит в предназначении. По типу выбранного жилья классификация представлена таким образом:

- Квартира в доме, который недавно пущен в эксплуатацию или еще строится.

- Квартира, покупаемая у собственника (вторичный рынок недвижимости).

- Дом, который будет возводиться силами заемщика.

- Дом за городом.

Этапы получения ипотечного займа

В отдельные категории стоит выделить проекты с государственным участием. Это военная ипотека, когда выплаты заемщик осуществляет со счета участника НИС, и материнская, дающая возможность погашать задолженность за счет перечисленного капитала на ребенка.

Исходя из типа жилья, которое необходимо клиенту, будут подбираться и условия кредитования. Поэтому к категории стоит отнестись ответственно. От ее выбора зависит ставка, которая варьируется в пределах 12,5-13,5%.

Предварительные стадии жилищного кредита

Независимо от вида кредитного продукта процедура имеет общие черты. Прежде чем обращаться в отделение, рекомендуется пройти все подготовительные моменты, чтобы впоследствии получить скорый и положительный ответ. К таким относят:

- Выбор займа.

- Предварительный подбор условий по онлайн-калькулятору.

- Сбор документов: документальное подтверждение сферы и периода занятости, уровня зарплаты, дополнительных доходов, удостоверения личности.

- Поиск жилья.

Рекомендуем ознакомиться со статьями:

Перечень бумаг и справок не полный, но остальные можно предъявить после получения согласования по займу. Изучая вопрос оформления жилищного займа в Сбербанке, этапы на форумах и в отзывах могут незначительно отличаться, но в целом происходят в указанном порядке.

Чтобы получить жилищный займ, клиент должен соответствовать определенным требованиям

Подбирая параметры на кредитном калькуляторе, рекомендуется проверить разные варианты. Условия будут значительно меняться при изменении величины первой выплаты, уровня дохода, срока погашения. Также оказывает существенное влияние факт, получает ли заемщик перечисления по зарплатному проекту банковского учреждения или нет.

Некоторые параметры оказывают влияние и на пакет документов. Так, при выплате сразу более половины от величины займа, можно не собирать бумаги о платежеспособности. При этом также можно рассчитывать на сумму любого размера.

Заключение договора

После обращения в отделение на оформление ипотеки в Сбербанке, этапы и сроки рассмотрения заявки по которой стоит уточнить заранее, клиент должен иметь при себе первый пакет документов. В отделении он заполняет заявление. Указываются необходимые параметры займа, которые лучше подобрать заблаговременно, чтобы не растеряться. После передачи всего необходимого сотруднику, потребуется обождать определенный срок, который предполагает процесс согласования.

Это специальное предложение на 2020 год для решения жилищного вопроса

При этом происходит оценка характеристик потенциального заемщика и сопоставление с его пожеланиями и выбранным жильем (стоимость). В среднем период длится порядка 5 дней. Согласно отзывам, данный срок чаще увеличен.

После получения ответа, происходит заключительная стадия процедуры, которая включает:

- Окончательный выбор жилья.

- Подписание контракта на приобретение недвижимости согласно с обязательными пунктами кредита.

- Заключение страхового полиса.

- Передача данных документов в банк.

- Подписание кредитного договора.

Оформление ипотеки онлайн

Во время карантина и самоизоляции особо актуально стал вопрос удаленного оформления банковских сделок. Для этого клиентам необходимо зайти на сайт портала ДомКлик. Далее в панеле меню выбрать Ипотека Сбербанка. Теперь необходимо войти в кабинет или авторизироваться с помощью Сбербанк ID.

Даже в карантин банки продолжают работать, так же все онлайн услуги доступны клиентам

Выбрав интересующий вид ипотеки и заполнив необходимые данные в заявке, после подачи клиенту надо будет ждать ответ от банка в течении 24 часов.

Так заявку можно подать через меню Ипотечный калькулятор.

Заключение

Мы рассмотрели основные стадии заключения жилищного займа в Сбербанке. Эти знания помогут облегчить процедуру и сократить сроки на ее проведение, что особенно ценится при покупке квартиры со вторичного рынка.

Процедура получения ипотечного кредита

Далее рассмотрим пошагово, как происходит оформление ипотеки. Порядок действий соискателя жилищного кредита таков:

Этап первый: Сбор документов

Точный список необходимых документов следует уточнять непосредственно в выбранном банке или на его официальном сайте. Кроме стандартного пакета, нужно будет собрать ещё документы по залогу, включающие:

- техпаспорт жилплощади;

- справку из БТИ о стоимости квартиры;

- выписку из домовой книги;

- акт об оценке недвижимости.

Этап второй: Одобрение заявки

Заявка на кредит рассматривается кредитными менеджерами от нескольких дней до двух недель. Каждое обращение заявителя проходит через скоринг (автоматизированную проверку данных для вычисления кредитного рейтинга).

В случае одобрения банк выдаст ответ с указанием суммы, на которую заявителя готовы прокредитовать.

После этого у соискателя будет 6 месяцев на обдумывание и принятие окончательного решения, а также на подписание документов.

При расчёте суммы кредита банк ориентируется на среднемесячный доход заявителя (с учётом доходов привлечённых им созаёмщиков). При этом значение ежемесячного платежа не может превышать 40% от семейного дохода.

Этап третий: Поиск квартиры

Получив одобрение по заявке, клиент погружается в процесс поиска квартиры. Здесь надо помнить, что у банков существуют определённые требования к ипотечным объектам.

Незаконная перепланировка в квартире может стать препятствием для одобрения покупки в ипотеку.

Сроки поиска квартиры укладываются в рамки 3 месяцев с момента одобрения заявления соискателя.

Этап четвертый: Оценка квартиры

После того как квартиру одобрит банк, необходимо заказать её независимую оценку. Заёмщик выбирает оценочную компанию из списка тех, что аккредитованы банком.

Здесь стоит понимать, что оценочная экспертиза не гарантирует юридическую чистоту квартиры. Юристы банка проводят лишь формальную проверку жилплощади, особо не копаясь в её истории.

Этап пятый: Страхование рисков

Любой банк защищает предоставляемые заёмщику деньги посредством обязательного страхования 3 источников риска:

- титула квартиры (от утраты права собственности покупателя);

- самой квартиры (от разрушения, пожара, залива и пр.);

- жизни и трудовой способности заёмщика.

На основании предоставленных документов на квартиру и её продавца, отчёта об оценке и договора страхования банк одобряет сделку.

Данный этап занимает от 3 дней до 1 недели с момента предъявления полного пакета документов.

Этап шестой: Заключение договора купли-продажи

Порядок сделки купли-продажи квартиры по ипотеке следующий:

- Назначается день прихода в банк сторон сделки.

- Заёмщик подписывает ипотечный договор и получает кредитные средства.

- Банк контролирует проведение расчёта между сторонами, который проводится через банковскую ячейку. В неё помещаются заёмные и собственные средства покупателя ( т.е первоначальный взнос). На период госрегистрации перехода права собственности на недвижимость, занимающий до 5 дней, доступ к ним не может получить ни один из участников сделки.

- После получения свидетельства на квартиру продавец забирает из ячейки свои деньги.

По окончании регистрации (около 2 недель) покупатель получит свидетельство о госрегистрации права на своё имя.

Параллельно с кредитным соглашением заключается и договор залога недвижимости. Купленная недвижимость попадает в собственность заёмщика с обременением, которое будет снято только после выплаты долга. До этого момента собственник не сможет её ни продать, ни сдать, ни обменять без согласия банка.

В государственном реестре прав будет отмечено обременение квартиры залогом банка. Закладная на квартиру остаётся у банка. Эта ценная бумага позволяет банку при необходимости перепродать своё право требования к заёмщику по договору залога. На кредитные отношения заёмщика с банком закладная не окажет никакого воздействия.

После того как ипотека квартиры будет зарегистрирована Росреестром, заёмщику остаётся всего лишь своевременно вносить платежи в соответствии с графиком. Конечно, это непросто, потому что ипотека оформляется на длительное время, и к этому нужно быть готовым.

Взяв на себя обязательства, заёмщик должен дисциплинированно их исполнять. В случае просрочек придётся, кроме ежемесячного взноса, оплачивать неустойки и штрафы. А этого лучше не допускать.

Страховые документы

После принятия кредитным учреждением положительного решения по ипотечному кредиту, будущему владельцу квартиры обязательно понадобится оформить страховку. Она доступна для получения клиентами Сбербанка исключительно в тех страховых компаниях, которые обладают банковской аккредитацией. Страховые документы, выданные сторонними организациями, не принимаются. Это необходимо учитывать, когда нужно в установленные банком сроки оформлять документы. При обращении в сторонние компании можно упустить время и оформлять страховку в другой фирме, которая одобрена финансовым учреждением.

Также клиенту в банке может быть предложено пройти процедуру страхования жизни и здоровья. Эта процедура не является обязательной. И можно не затрачивать на нее свое время

Но важно помнить о том, что если воспользоваться данным видом страхования, то ставка по кредитному предложению будет снижена. такой вид страховки обладает довольно высоким уровнем стоимости, но для экономии клиенты могут воспользоваться услугами компаний, которые одобрены финансовой организацией

Этапы покупки квартиры в ипотеку в Сбербанке

Рынок недвижимости делиться на первичное и вторичное жильё. Где первое – это новостройки, а второе – квартиры, уже находящиеся в собственности физических или юридических лиц.

Ипотечные программы на 2020 год

Желающим приобрести недвижимость на первичном рынке, Сбербанк предлагает программу «Приобретение строящегося жилья» — это кредитование с процентной ставкой от 6,7%, сроком до 30 лет, на покупку квартиры в строящемся или готовом доме у компании застройщика.

Квартира на вторичном рынке – надёжное вложение денежных средств по мнению банка. Чтобы приобрести понравившуюся жилплощадь на вторичном рынке в ипотеку, можно воспользоваться программой «Приобретение готового жилья» со ставкой от 8,6% и сроком до 30 лет. Минимальная доступная сумма кредитования равна 300 000 рублей.

ПАО Сберегательный банк России предлагает программы:

- «Ипотека плюс материнский капитал», где минимальная сумма — 300 000 рублей, срок — до 30 лет и ставка — от 8,9%.

- «Военная ипотека» сроком до 20 лет с процентной ставкой 9,5.

Рассмотрим покупку квартиры в ипотеку на вторичном рынке жилья.

Выбираем помещение

Выбор – наиболее сложный момент в покупке жилья. Нужно подобрать квартиру, удовлетворяющую покупателя по многим параметрам:

- Площадь в квадратных метрах, призванная обеспечить комфортное проживание для всех членов семьи.

- Местонахождение жилплощади, удовлетворяющее требования всех членов семьи, например, удобная транспортная развязка, наличие образовательных учреждений, продуктовых торговых точек и прочее.

- Помимо косметического ремонта стоит оценить состояние самого строения, систем электропроводки, водоснабжения, отопления, канализационной системы, работу РЭУ и совокупных с ним структур.

- Опросить соседей о работе жилищно-коммунальных организаций.

- Приемлемая цена за жилплощадь.

Расчёт стоимости – ипотечный калькулятор

При желании можно узнать сумму ежемесячного платежа и переплаты, воспользовавшись ипотечным калькулятором. В графах потребуется указать желаемую сумму, программу ипотечного кредитования и срок, на который планируется взять кредит.

Обычно сумма ежемесячного платежа, рассчитанная калькулятором, отличается в меньшую сторону, чем будет в реальности, так как он не учитывает страховку, цену обслуживания счёта и некоторые другие платные аспекты.

Юридический аспект

Подобрав несколько вариантов квартир, которые удовлетворяют всем требованиям, следует определиться и выделить одну-две. Выбранные объекты нужно исследовать на юридическую чистоту

Особое внимание уделяется следующим моментам:

- Проверьте, есть ли у недвижимости статус «жилого» помещения или пометки «для личного пользования».

- Закажите расширенную выписку из домовой книги. Внимательно изучите жильцов не только в данный момент прописанных, но и ранее проживавших в ней. Проверьте, кто из бывших жильцов может претендовать на недвижимость.

- Если в квартире проводилась перепланировка, то следует уточнить, узаконивалась ли она. Неузаконенная перепланировка в сделку купли-продажи проблем не принесёт, однако, могут потребоваться дополнительные расходы на её узаконивание.

- Исключите нахождение квартиры под арестом. Для этого следует заказать выписку из ЕГРН (документ выдаётся платно).

- Получить подтверждение, что супруг (супруга) продавца согласен на продажу квартиры.

Также проверяются документы собственника квартиры, как личные, так и имеющие прямое отношение к недвижимости. Попросите продавца предоставить справку из наркологического и психоневрологического диспансера, чтобы в дальнейшем не возникло проблем с обнулением сделки.

Оценка недвижимости

После того как квартира выбрана, следует её оценить. Для этого процесса приглашается оценщик, аккредитованный Сбербанком. Оценщик осматривает квартиру и выдаёт заключительные документы. Оценка жилой недвижимости может занимать от 3 до 30 дней.

Как подать онлайн заявку на ипотеку в Сбербанке?

Подать онлайн заявку на ипотеку в Сбербанке можно после заполнения анкеты. На сайте помогают заполнить графы соответствующей анкеты.

Снизить ставку по кредиту можно при условии: страхования жизни; приобретения недвижимого имущества у предлагаемых, проверенных застройщиков; согласие на сделку в электронном виде.

Всего выйдет 2,5% по ипотечному кредиту. Необходимо выбрать на сайте одну из программ:

- «Акция для молодых семей». Дается заемщику до 35 лет. Подает документ полная или неполная семья;

- «Новострой».

- «Военная ипотека».

- «Готовое жилье» и «Стройка». Процент выше, чем в остальных предложениях;

- Недвижимость за пределами города. Приобретается готовое строение, берется ипотека в Сбербанке для постройки нового дачного участка.

Решение выдачи ипотеки происходит поэтапно:

- Клиент изучает требования по конкретному виду займа;

- Осуществляется сбор документов;

- Заполняется соответствующую анкета клиента;

- Работники банка рассматривают платежеспособность человека или пары;

- Банк принимает решение о выдачи займа или об отказе. При решении учитываются все субсидии семьи и материнский капитал;

- Клиент получает уведомление с банка о выдаче займа. Человек выбирает недвижимость, заключает договор с банковским учреждением.

Список необходимых документов

Онлайн заявка на ипотеку в Сбербанке поможет рассмотреть все предложения и аккредитованные новостройки. На сайте можно изучить правила подачи документов для оформления. Рассчитывается кредит, где прописывается сумма первого взноса. Далее производится расчет платежа на каждый месяц и указывается доход для приобретения жилья.

Для подачи заявления нужно собрать такие бумаги:

- Документ с оценочной стоимостью будущего жилья;

- Подтверждение наличия доходов у покупателя;

- Согласие супруга, если в залог идет общее имущество супружеской пары.

Если покупатель сможет выплатить ипотечный кредит, проверка осуществляется самостоятельно онлайн, тогда онлайн анкета будет рассмотрен. При соблюдении всех норм и правил, заявление будет подтверждено.

Срок рассмотрения онлайн заявки

На официальном сайте Сбербанка прописано, что срок рассмотрения заявления онлайн заявки на ипотеку клиента составляет 2-5 рабочих дня. Клиент должен помнить, что здесь не учитываются праздничные дни и выходные. По истечению 5 дней ответ может не прийти.

Работники просто длительное время уточняют информацию о клиенте в зависимости от сложности конкретного случая.

Образец заполнения анкеты на ипотеку в Сбербанке

Главный документ для подачи на кредит – анкета. Онлайн заявка на ипотеку в Сбербанке требует обязательное ее оформление. Услуга подачи, оформления — совершенно бесплатна. Кредитный договор будут оформлять на основании документы. В анкете нужно поставить галочку в пункте «Роль в предполагаемой сделке».

Человек указывает, является ли он:

- Заемщиком;

- Созаемщиком;

- Залогодателем;

- Поручителем.

Далее нужно указать ФИО Заемщика. В графе ниже прописываются личные паспортные данные. Необходимо прописать:

- ФИО;

- Дату рождения;

- Пол (мужской/женский);

- Серию и номер паспорта;

- Дату выдача анкеты.

Внизу можно отметить галочкой наличие загранпаспорта.