Иностранные работники «на патенте»: рассчитываем ндфл и страховые взносы

Содержание:

Административная ответственность

Неуплата НДФЛ или несвоевременная подача отчетности, допущенная предприятием, повлечет за собой административную ответственность.

В частности:

- неподача или опоздание при предоставлении отчета – штраф 5% от суммы за месяц, но не более 30% за весь период просрочки и не ниже 1000 рублей, ст. 119 НК;

- отсутствие перечислений по НДФЛ или неполная оплата – 20% от суммы недоимки (в случае обнаружения умысла – 40%), ст. 122 НК;

- нарушение сроков подачи – штраф 300-500 рублей, ст. 15.5 КоАП.

Несвоевременная оплата авансовых патентных платежей автоматически аннулирует действие документа, позволяющего трудиться в России. Для иностранца это означает, что к нему могут применить финансовые санкции, предусмотренные в ст. 18.10 КоАП, вплоть до выдворения из РФ в административном порядке.

Как происходит возврат НДФЛ по патенту через работодателя

Вернуть НДФЛ по патенту можно двумя путями: через работодателя или по личному обращению в налоговую службу. Для первого варианта нужно следующее:

- собрать пакет документов: заявлению на возврат НДФЛ, квитанции, подтверждающие уплату авансовых взносов по патенту, справка по форме 3-НДФЛ;

- обратиться к работодателю. Он свяжется с налоговой службой и отправит запрос;

- по истечении десяти дней ФСН рассмотрит заявление и пришлёт ответ.

Платёж по патенку должен вноситься в той же налоговой инспекции, в которой работодатель состоит на учёте. При соблюдении правил и правильно заполненных документах заявление будет принято.

При желании работник может самостоятельно обратиться в Налоговую службу. Для этого нужно подать специальную декларацию и приложить к ней следующие документы:

- справку 2-НДФЛ;

- копии чеков, которые подтверждают регулярную оплату авансовых платежей по патенту;

- паспорт, в котором стоят штампы о пересечении границы государства.

Как переоформить трудовой патент

Также читайте

Для того чтобы получить продлённый патент, нужно сделать ряд шагов, связанных с оформлением пакета документов. Собрать их рекомендуется в сжатые сроки, поскольку перечень документов обширный.

Получение ходатайства

Основным документом, являющимся условием для последующей работы мигранта, является ходатайство от работодателя. Без него дальнейшие действия не имеют смысла.

Скачать бланк ходатайства работодателя о продлении патента

Бланк ходатайства работодателя о продлении патентаПричём ходатайство должно соответствовать определённым требованиям, и их нельзя нарушать:

- В нём должно быть прописано официальное наименование организации, где собирается работать мигрант. Необходимо, чтобы оно не отличалось от названия, которое вписано в других документах, предоставленных в ГУВМ МВД при приёме мигранта на работу.

- В ходатайстве указывается профессия иностранного гражданина, совпадающая со специализацией, указанной с предыдущих версиях трудового договора и патента.

- В документе должно указываться, в пределах какой территории будет производиться работа мигранта.

Какие ещё документы нужны

Продление патента невозможно без прохождения специальной медкомиссии. Для легализации работы на территории РФ эту процедуру нужно проходить раз в год. Полученная после прохождения медосмотра справка является необходимым шагом для получения патента.

Медосмотр состоит из следующих этапов:

- Сдача анализов на ВИЧ и сифилис.

- Общий анализ крови.

- Анализ мочи на выявление психотропных компонентов.

- Прохождение терапевта, дерматовенеролога, психиатра-нарколога и фтизиатра.

- Флюорографию органов грудной клетки.

Ещё одним документом, необходимым для продления трудового патента, является сертификат об успешной сдаче нескольких экзаменов, которые включают в себя тесты по русскому языку, российской истории, а также на знание основных законов РФ. Чтобы эти экзамены не стали препятствием на пути к желаемой цели, нужно начать подготовку к ним заранее.

Тест по русскому языку состоит из 5 частей:

| Раздел | Количество заданий | Время на выполнение |

| Грамматика и лексика | 25 | 15 |

| Чтение | 10 | 15 |

| Слушание (аудирование) | 10 | 15 |

| Письмо | 1 | 15 |

| Говорение | 1 | 10 |

Как видно, общее время на выполнение работы – 1 час 10 минут.

Тесты по российской истории и знанию основных российских законов состоят каждый из 10 вопросов. На прохождение отводится по 15 минут.

Трудовой мигрант успешно сдаст экзамен, если даст больше 60% верных ответов в каждом из 5 модулей по русскому языку, а также правильно ответит хотя бы на половину вопросов в тестах по истории России и знанию российских законов.

Куда подавать

Когда у трудового мигранта будет на руках справка об отсутствии опасных заболеваний и успешном прохождении медкомиссии, а также он наберёт необходимое количество баллов за экзамен, он прикладывает эти документы в общий пакет и подаёт их в одну из выбранных им служб.

Как ИП вычесть из стоимости патента страховые взносы

- С 2021 года предприниматели на патенте могут уменьшать его стоимость на взносы за себя и сотрудников.

- Вычесть из стоимости патента можно только те взносы, которые фактически уплачены в период действия патента.

- Чтобы получить вычет, нужно отправить уведомление по рекомендуемой форме в ту ИФНС, где приобретали патент.

- Получить вычет можно сразу по нескольким патентам.

- Общая сумма вычета для ИП без работников не должна превышать 100% от стоимости патентов, указанных в уведомлении, и 50% для ИП с работниками.

- Если вычет использован не полностью, можно на остаток уменьшить стоимость следующих патентов при условии, что они будут приобретены и действовать в том же году.

- Если индивидуальный предприниматель уже успел оплатить и взносы, и патент, и у него появилась переплата, её можно вернуть или зачесть в счёт стоимости будущих патентов.

- Совмещение УСН и ПСН: как учитывать доходы, расходы

- Дайджест № 60: новое о налоге на прибыль

- Как компенсировать удаленному сотруднику использование личного имущества

- Оформление путевых листов: топ‑8 практических ситуаций

- Выплаты по трудовым договорам. Облагать страховыми взносами?

- 5 основных новшеств по заполнению путевых листов с 2021 года

Руководитель, заключающий трудовой договор с выходцем из-за рубежа, должен выполнить ряд действий:

- Обратится в Центр занятости с заявлением о новой вакансии.

- Получить разрешение на привлечение иностранца.

- При необходимости выслать приглашение на въезд.

- Содействовать гостю с получением патента.

- Оформить с приезжим договор подряда.

Директор организации обязан сообщить сотрудникам ГУВМ МВД о появлении нового работника из другой страны. Приезжий должен трудиться только там, где оформил документы, и по специальности, указанной в договоре. Поэтому стоит заранее обсудить все спорные вопросы с будущим работодателем.

Продлить патент можно в месте выдачи, в отделении ГУВМ МВД или МФЦ. Позаботиться о процессе следует заранее.

По закону оформление документов после подачи ходатайства занимает 10 суток. Иногда требуются дополнительные документы или доработка заявки. Лучше подготовить документы за 1-2 месяца до даты окончания действия патента, а сдать за 20–30 дней.

Общие понятия о налогообложении

Единая упрощенная декларация сдается юридическими лицами, которые находятся на общем режиме налогообложения. В соответствии с правилами ее оформления они заполняют только первый лист.

Если у юрлица отсутствует ИНН, то заполняется дополнительный лист на оборотной стороне. Она принимается отделениями управления ФНС с целью сокращения документооборота без предъявления справки с банка. В отдельных случаях к ней прилагается письмо, подписанное руководителем юрлица.

Что это такое

Под формулировкой «упрощенная налоговая система» либо УСН понимается одна из разновидностей системы налогообложения. Как правило, она применяется юридическими лицами, осуществляющими предпринимательством в сфере малого и среднего бизнеса. В текущем году с введением некоторых изменений в систему налогообложения желающие могут перейти к применению УСН.

Она привлекательна тем, что ее применение влечет за собой уменьшение налоговой базы юрлица. Кроме того оформляемая документация обладает простотой ведения учета и отчетности по налогообложению.

Формулировка «налоговая база при УСН» обозначается стоимостная, физическая характеристика объекта налогообложения. Она входит в число обязательных элементов налога, дозволяющих количественно выразить объект, подлежащий обложению налогом. Размер налоговой ставки на получаемый доход при УСН составляет 6%. В отдельных регионах он снижается до 1% сообразно указаниям статьи 346.12 НК РФ.

Чтобы иметь возможность применить УСН юрлицо должно отвечать ряду предъявляемых требований:

- число работников не должно превысит 100 человек;

- осуществляемая деятельность должна соответствовать нормативам законодательных актов;

- остаточная стоимость основных производственных средств должна равняться 150 млн. рублям;

- доля участия третьих лиц должна составлять не более 25%;

- у юрлица не должно быть филиалов и представительств;

- общий объем доходов за истекший год не должен превысить 150 млн. рублей, о чем отмечено в статье 346.13 НК РФ.

По сути, «налоговая база» есть численный показатель, на основании чего рассчитывается подлежащий уплате обязательный платеж. В соответствии с указаниями Налогового кодекса она вычисляется путем умножения налоговой базы на норму налогового обложения, то есть величину налоговых начислений на ее единицу.

Если юрлицо не осуществляло хозяйственную деятельность в продолжение года, то оно может сдать единую налоговую декларацию. Она подлежит сдаче не позже 20 января наступившего года за прошлый налоговый период. Единственным условием является отсутствие движения денежных средств в его кассе и на расчетном счету в банке.

Налоги на доходы физлиц в 2020 году

Регламентация вопросов относительно налогообложения физических и юридических лиц осуществляется указаниями главы 23 НК РФ. В ней изложен принцип определения размера налоговой базы. Он обуславливается статусом получающего доход физического лица, о чем отмечено в указаниях статьи 207 НК РФ и письма инспекции ФНС от 15.04.2014 N ОА-3-13/1389@. Его сущность заключается в его признании в качестве налогового резидента РФ.

Налогом НДФЛ в размере 13% облагаются доходы, получаемые иностранными гражданами, которые трудятся по патенту. Во всех остальных случаях трудоустройства нерезидент РФ облагается налогом НДФЛ в размере 30% сообразно норме, учрежденной статьей 227.1 НК РФ.

Порядок оформления (куда обращаться, какие документы нужны)

Существует два способа, как вернуть НДФЛ по патенту иностранцу: через работодателя или самостоятельно.

1. Через работодателя

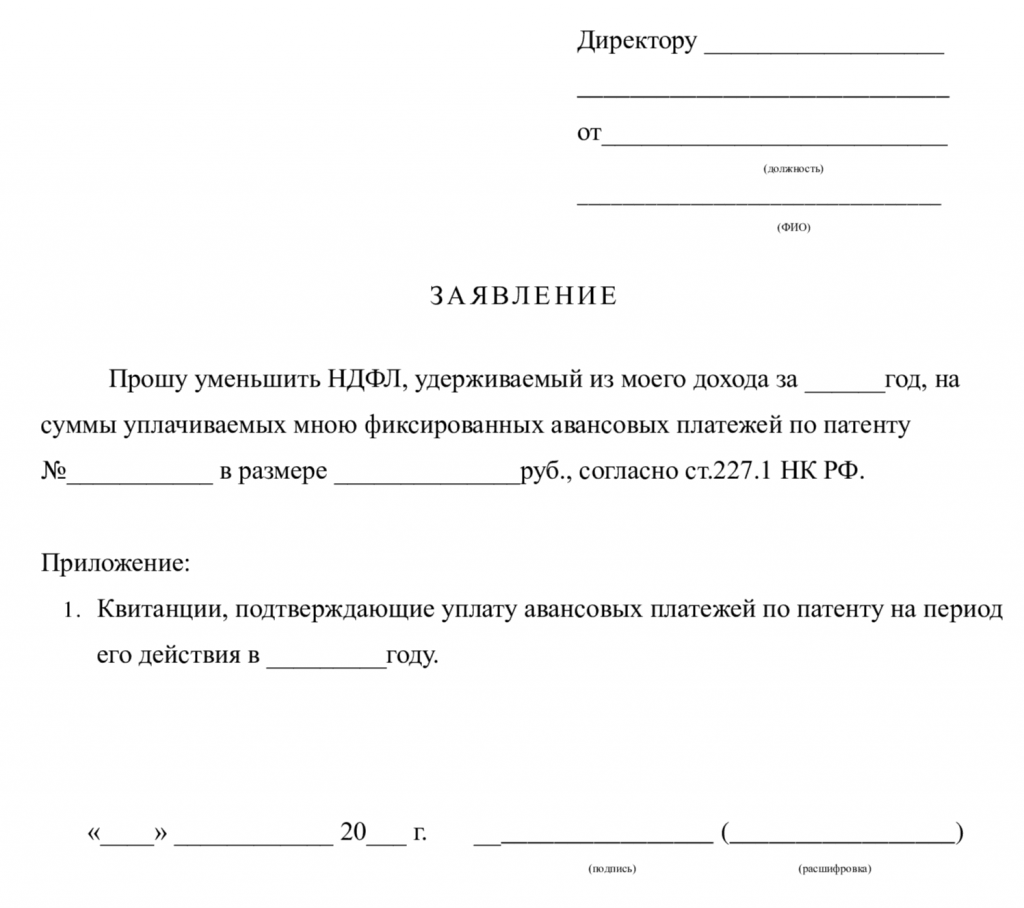

Работнику необходимо написать заявление на имя работодателя с просьбой уменьшить налог на доходы. Форма заявления законодательно не регламентирована, оно оформляется в свободной форме с приложением к нему документов, подтверждающих уплату авансовых платежей.

Пример заявления:

На его основании компания обращается в налоговую инспекцию с заявлением (отдельно на каждого иностранного работника), в котором просит подтвердить право на уменьшение НДФЛ при патенте на сумму уплаченных иностранцем авансовых платежей. Форма заявления установлена в Приложении к Приказу ФНС России от 13.11.2015 № ММВ-7-11/512@. Работодателю разрешается применить вычет только при получении от налогового органа уведомления о подтверждении такого права.

2. Самостоятельно

Иностранный гражданин вправе обратиться в налоговую инспекцию по месту регистрации с заявлением-просьбой о возврате суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа) самостоятельно. Форма утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182.

К заявлению необходимо приложить:

- справку 2-НДФЛ;

- декларацию по форме 3-НДФЛ;

- документы, подтверждающие оплату авансовых платежей.

Излишне уплаченными налогами патентные авансовые платежи по налогу на доходы физических лиц признаются лишь в случае, если на дату перечисления денежных средств срок действия патента истек и продлению не подлежал (письма Минфина РФ от 19.05.2015 №03-04-07/28585, ФНС РФ от 01.06.2015 №БС-2-11,653@). Самостоятельно подать заявление на возврат платежа в налоговый орган гражданин вправе в электронном виде или лично по истечении налогового периода.

Возврат НДФЛ иностранцу, работающему по патенту

Налог на доходы уплачивают физические лица при продаже недвижимости, при получении заработной платы и других доходов. Иностранный гражданин, также как и гражданин России уплачивает НДФЛ. Может ли гость страны вернуть часть уплаченных налогов? Как оформить возврат иностранному работнику по патенту?

Налогообложение иностранных работников

- Подготовить справку 2-НДФЛ с указанием сумм удержанного налога;

- Подготовить декларацию 3-НДФЛ;

- Подать копии чеков, квитанцией, других документов, подтверждающих уплату налогов;

- Подать паспортные данные с наличием штампа, свидетельствующего о пересечении гос. границ.

Согласно НК общая сумма НДФЛ с доходов иностранцев «на патенте» подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими иностранцами за период действия патента применительно к соответствующему налоговому период Так как в уведомлении из ИФНС указан 2021 г., то уменьшить налог нужно на ту часть авансовых платежей, которая приходится именно на текущий год. То есть из суммы «авансов» надо вычесть сумму, приходящуюся на 24 календарных дня 2021 г. (с 08.12.2021 по 31.12.2021).

Возврат НДФЛ иностранному работнику по патенту в 2020 году

Лица, которые обязаны оплачивать НДФЛ, делятся на две категории:

- Физлица-резиденты РФ, фактически проживающие на территории страны не меньше 183-х календарных дней за 12 мес. подряд. К налоговым резидентам могут относиться как граждане РФ, так и иностранцы, имеющие вид на жительство, а также постоянно находящиеся на территории РФ лица без гражданства.

- Не выступающие налоговыми резидентами лица, если у них имеются источники дохода на территории РФ.

В зависимости от статуса варьируется и ставка. Если в первом случае речь идет о стандартных 13%, то для нерезидентов ставка НДФЛ повышается до 30%.

Важным моментом в налоговом законодательстве является возможность оформления иностранцем патента. Это разрешение, получаемое иностранным гражданином и предоставляющее ему возможность трудоустройства в РФ. После оформления патента при устройстве на работу иностранный сотрудник оплачивает налог в размере 13%.

Однако патент характеризуется определенной спецификой (ст. 13.3 федерального закона от 25.07.2002 г. № 115-ФЗ):

- получить его надо не позднее 30 дней с даты прибытия;

- период действия 1-12 мес. с возможностью продления;

- распространяет действие только на территории РФ, где его и выдали;

- действие ограничено профессией, зафиксированной в патенте;

- для получения необходимо прохождение медобследования.

- установленный коэффициент-дефлятор;

- региональный коэффициент.

В такой ситуации возникает двойное налогообложение:

- Во-первых, работник-иностранец сам оплачивает авансовые взносы по патенту.

- Во-вторых, налоговому агенту вменена обязанность удерживать с выплачиваемых работнику-иностранцу доходов сумму НДФЛ.

Поэтому в налоговом законодательстве и предусмотрена возможность уменьшения суммы НДФЛ на внесенные работником авансовые платежи.

Сумма налоговой льготы в разных регионах РФ будет разной. Это связано с тем, что помимо базовой суммы и коэффициента-дефлятора в расчете авансового платежа учитывается региональный коэффициент. Последний показатель варьируется в зависимости от субъекта РФ. Однако в любом случае сумма возврата не может превышать сумму авансового взноса.

Для получения возмещения суммы НДФЛ работник должен обратиться с письменным заявлением только к одному из налоговых агентов, с которым у него оформлены отношения. Работодателю вместе с таким заявлением нужно предоставить:

- чеки, квитанции и иные платежные документы, свидетельствующие о внесении авансового платежа;

- справку 3-НДФЛ.

На основе полученных документов работодатель оформляет запрос в ФНС о подтверждении права на возврат. Запрос подается по каждому иностранному работнику в отдельности. ФНС в течение 10-ти суток высылает уведомление о праве уменьшить размер НДФЛ. Уведомление выдается только 1 раз в год. После этого налоговый агент производит расчет с работником.

Обратиться в ИФНС за уведомлением на возврат НДФЛ по патенту налогоплательщик может самостоятельно. Для этого ему надо заполнить заявление и декларацию 3-НДФЛ. К ним должны прилагаться:

- справка о доходах 2-НДФЛ;

- чеки и иные документы платежного типа, подтверждающие оплату аванса по патенту;

- копия паспорта, где проставлена отметка о пересечении границы.

В течение 10 суток ИФНС рассматривает документы и выдает уведомление о разрешении на возврат. Отказать в выдаче могут только, если такой документ в этом году уже выдавался или у налоговиков нет данных о заключенном трудовом договоре. В таком случае эксперты рекомендуют к заявлению прикладывать копию патента, трудового договора и уведомления о его заключении с отметкой органа внутренних дел.

Требованием налогового законодательства является уплата подоходного налога иностранным гражданином, осуществляющим трудовую деятельность на территории России. Легальное трудоустройство мигрантом даёт право на возврат НДФЛ при наличии разрешительного документа на работу и оформленных трудовых отношений с работодателем. Как получить возмещение НДФЛ иностранцу, трудоустроенному по патенту и избежать двойного налогообложения.

Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

Чтобы легально работать на территории Российской Федерации, иностранцы приобретают специальное разрешение, одновременно они уплачивают и стандартный налог. При этом можно рассчитывать на возврат НДФЛ иностранному работнику, работающему по патенту.

Предоставление вычета позволяет исключить двойное налогообложение и снизить нагрузку на человека, приехавшего из других государств. На какую же сумму можно рассчитывать, и как воспользоваться льготой?

Что такое патент иностранцу, кому он нужен?

Патент – это разрешение, выдаваемое иностранному гражданину и позволяющее трудоустроиться на территории РФ.

Документ имеет несколько особенностей:

- выдается на 1-12 месяцев;

- действует на ограниченной территории, указанной в патенте;

- распространяется только на определенную профессию;

- предоставляется после прохождения медицинского обследования и получения разрешения в Миграционном центре.

После выдачи патента необходимо с ксерокопией трудового договора обратиться в УМВД, где проведут его регистрацию. Срок – в течение 60 суток с момента заключения отношений с работодателем.

Если иностранец просрочит уплату налога по патенту, документ будет признан недействительным, а право на трудоустройство в стране пребывания – утеряно.

Советы для работодателя: какой налог удерживать с иностранца

Перечисление НДФЛ с иностранцев – прямая обязанность работодателей. В случае, если человек прибыл без оформления визы, он получает патент и платит стандартные 13%. В остальных случаях (если выдается не патент, а разрешение) ставка будет – от 15 до 30%, о чем писалось выше.

НДФЛ удерживается по месту работы и обязательно отражается в справке 2-НДФЛ. Закон обязывает работодателя помочь иностранцу снизить налоговую нагрузку, если тот обратится с заявлением.

Может ли иностранец вернуть НДФЛ, работая по патенту

Для граждан других государств, трудоустроенных на основании патента, предусмотрены некоторые льготы. Иностранцы могут:

- вернуть НДФЛ – зачесть авансовые платежи в счет уплаты налога;

- получить социальные и другие вычеты, если иное не предусмотрено законом, например, высококвалифицированные сотрудники этой возможности лишены.

Возврат подоходного налога возможен только по одному месту работы. Если специалист трудоустроен в нескольких местах, то основному работодателю он должен принести подтверждение о том, что не пользовался льготой в других компаниях.

Стоимость патента зависит от региона и профессии. Для расчета фиксированная сумма умножается на дефлятор и региональный показатель. В месяц можно вернуть НДФЛ в размере, не превышающем ежемесячного платежа по патентной системе.

Пример расчета суммы к возврату

Приведем пример расчета НДФЛ, положенного к возмещению иностранцу, трудоустроенному в Москве:

- авансовый платеж в месяц – 4 200 рублей;

- иностранец получает ежемесячно 32 000 рублей, тогда к возврату: 32 000*13% = 4 160, то есть, не больше 4 200 рублей;

- если заработная плата составляет свыше 32 500, то работнику вернут только 4 200, не больше авансового платежа.

Фактически, иностранец может быть полностью освобожден от необходимости уплаты НДФЛ, если он получает невысокую заработную плату.

Пошаговая инструкция, как вернуть НДФЛ через работодателя

Для зачета НДФЛ по патенту иностранцев существуют два способа: действия через работодателя или личное обращение в налоговую службу. В первом случае необходимо:

- Подготовить заявление, квитанции об уплате авансовых взносов, справку 3-НДФЛ;

- Обратиться к работодателю, который направит запрос в налоговую службу;

- ФНС в течение 10 дней подготовит ответ – вышлет уведомление;

- Теперь можно осуществить возврат налога.

Важно, чтобы патентный платеж вносился в той же налоговой инспекции, где работодатель стоит на учете!

Заявление подготавливается на каждого работника в отдельности. Вернуть налоги сразу за всех иностранных сотрудников не получится. Отказ возможен только в одном случае: если у налоговиков отсутствуют сведения о заключении трудового договора с иностранцем.

Руководство по самостоятельному возврату налогов в ФНС

Работник может и сам обратиться в налоговую службу, подав декларацию и оформив вычет НДФЛ. Для этого ему нужно подготовить дополнительно:

- справку 2-НДФЛ, где будут указаны суммы удержанных налогов;

- копию чеков о внесении авансовых платежей;

- паспорт со штампами о пересечении государственной границы.

Законодательство Российской Федерации позволяет иностранному гражданину (резиденту или нерезиденту) устранить двойное налогообложение, работая по патентной системе. Проще это сделать через работодателя. Но если по каким-либо причинам налоги удерживались дважды, можно и самостоятельно по итогам года осуществить возврат денег.

Как правильно отразить аванс в форме 6-НДФЛ (нюансы)

ОБРАТИТЕ ВНИМАНИЕ! Необходимость авансовой выплаты вытекает из требований трудового законодательства. Ст

136 ТК РФ предписывает работодателю выдавать зарплату каждые полмесяца, иначе ему грозят штрафы (ст. 5.27 КоАП РФ) и материальные потери в виде процентов за задержку зарплаты (ст. 236 ТК РФ).

Так, сумма ФАП в строке 050 не должна превышать сумму налога с таких работников, включенную в строку 040. Когда НДФЛ, уплаченный по патенту, меньше налога, исчисленного с зарплаты, в строке 050 отражают весь фиксированный аванс. Когда больше, только его часть, равную исчисленному НДФЛ. Если иностранец продолжает трудиться и получать зарплату, разницу зачитывают в последующих периодах.

Рекомендуем прочесть: Разрешения на негабаритные перевозки 2020

Уменьшение НДФЛ на фиксированный авансовый платеж (НДФЛ с иностранных работников на патенте)

В соответствии с п. 1 ст. 13.3 Федерального закона от 25 июля 2002 № 115-ФЗ, работодатель вправе взять на предприятие только иностранных граждан, прибывших в РФ в безвизовом режиме, которые находятся в России в статусе временно пребывающих и перед официальным трудоустройством оформили патент (документ, разрешающий работу по найму, утвержденный Приказом ФМС от 8 декабря 2014 № 638).

Работодателю (и его бухгалтеру, в частности) необходимо учитывать тот факт, что патент имеет ограниченный срок действия, который тем больше, чем за более длительный период иностранец уплатил фиксированный авансовый платеж по НДФЛ (п. 5 ст. 13.3 Федерального закона от 25 июля 2002 № 115-ФЗ, п. 2 ст. 227.1 НК РФ). Уплата производится пропорционально полным месяцам. А величина платежа варьируется в зависимости от субъекта РФ, на территории которого иностранец оформляет документ и собирается трудоустраиваться (п. 3 ст. 227.1 НК РФ).

Наниматель в момент выплаты иностранному сотруднику заработной платы и исчисления суммы налога на доходы физлиц, может учесть авансовый платеж, совершенный его работником при оформлении/продлении патента и уменьшить размер НДФЛ. При этом учитывается исключительно авансовый платеж, который был уплачен мигрантом в течение срока действия патента, относящегося к текущему календарному году, т.е. текущему налоговому периоду. Об этом говорится в ст. 216 НК РФ, п. 6 ст. 227.1 НК РФ, в Письме ФНС России от 16 марта 2015 № 3Н-4-11/4105.

Оформление такого “вычета” по НДФЛ осуществляется в соответствии со следующим алгоритмом:

| Этап | Действия со стороны работодателя | Уточнение |

| 1 | Попросить иностранного сотрудника составить заявление о налоговом вычете (форма произвольная) | Если работодатель постоянно нанимает на работу иностранных работников на патенте, целесообразно разработать форму заявления и выдавать “заготовку” при необходимости (пример заявления см. под таблицей). |

| 2 | Взять у иностранного работника оплаченные квитанции и отксерокопировать их | Во-первых, копии квитанций будут основанием для вычета. Во-вторых, наличие квитанций придаст уверенность в подлинности патента. |

| 3 | Обратиться в “родную” ИФНС, подать заявление о необходимости получения уведомления, которое подтверждает наличие возможности уменьшить размер НДФЛ на фиксированные платежи в текущем году | Заявление следует написать по рекомендованной налоговыми органами форме (см. Приложение № 1 к Письму ФНС от 19 февраля 2015 № БС-4-11/2622). Рекомендуется подавать документ, когда в наличие имеются заявление работника и квитанции (лучше приложить их копии к заявлению). |

| 4 | Дождаться специального уведомления от ФНС, разрешающего вычет

(уведомление утв. Приказом ФНС от 17 марта 2015 № ММВ-7-11/109@) |

Если соблюдены следующие 2 условия, уведомление направят в течение 10 раб. дней с момента подачи заявления:

(п. 6 ст. 227.1 НК РФ, п. 6 ст. 6.1 НК РФ) |

| 5 | Произвести вычет по НДФЛ в ближайшую выплату в пользу иностранного работника | До того момента, пока не поступит уведомление от ФНС, засчитывать авансовые платежи закон не позволяет! |

Заявление от иностранного работника на оформление вычета по налогу на доход физических лиц в счет уплаченных авансовых платежей при оформлении/продлении патента может выглядеть следующим образом:

Генеральному директору ООО “ЮниСэнд”

Емельяненко П.Р.

от Муродова Содикжона Алижоновича

ЗАЯВЛЕНИЕ

Прошу уменьшать НДФЛ, удерживаемый из моей заработной платы за 2019 год, на суммы уплачиваемых мною фиксированных авансовых платежей на основании представленных квитанций об оплате патента за период его действия в 2019 году.

Дата 15 июля 2019 года Подпись ______________ (С.А. Муродов)

Схема расчета перечислений

Ситуации, связанные с принятием на работу иностранцев, достаточно разнообразны. Под общую схему их привести нельзя. Особенно сильно отличаются размеры положенных страховых отчислений. Сумма перечислений напрямую зависит от общего статуса граждан. Они разделяются на категории:

- Трудовые мигранты, которые приехали из безвизовых стран, из государств СНГ и ЕАЭС. Сюда не относятся ВСК и те, кто документально оформил право проживания.

- Временно живущие в РФ квалифицированные сотрудники.

- Профессионалы, имеющие право жить в России.

- Сотрудники, которые приехали из визовой страны.

Тарифы на отчисления для граждан первой группы полностью совпадают с положенными для россиян. В данной категории равны наемные иностранцы, которые получили ВНЖ. Те, кто не позаботился о наличии РВП или ВНЖ, платят по ФСС меньшие суммы.