В 2021 году сумма авансовых платежей ндфл по патенту на работу изменится

Содержание:

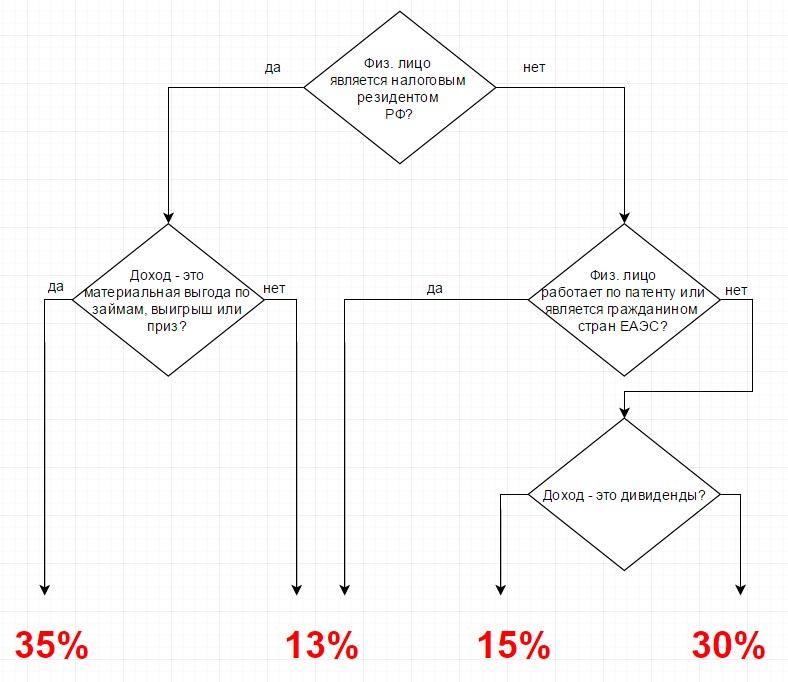

Налог на доходы физических лиц в 2021 году

Налог, взимаемый с доходов физлиц, — это обязательный сбор, который, как следует из названия, уплачивается россиянами с любого вида дохода. Следовательно, НДФЛ должен быть перечислен в казну как с заработной платы наемных работников, так и с дивидендов, вкладов или выигрышей. В качестве исключений из данного правила указаны лишь некоторые категории доходов — например, социальные выплаты, на которые НДФЛ не начисляется. На текущий момент разные виды доходов облагаются такими процентными ставками:

Владимир Путин дал отмашку для старта налоговой реформы в рамках очередного заседания Федерального собрания РФ. По его словам, уже в 2020 году нужно принять необходимые поправки к Налоговому кодексу, чтобы с 2021 года в России заработала обновленная фискальная система. Цель инноваций — активизациюя экономической жизни, повышение предпринимательской активности и улучшение показателей инвестиционного климата в стране. Увы, конкретные мероприятия президент не озвучил, так что в правительстве продолжаются прения.

Бухгалтерская справка

--------------------------------------------------------------------------¬¦ ПАО "Родник" ¦¦ ----------------------------------------------------------------------- ¦¦ Бухгалтерская справка N 5 ¦¦ ¦¦г. Москва 30 апреля 2015 г.¦¦ ¦¦ В соответствии с п. 6 ст. 227.1 Налогового кодекса Российско馦Федерации сумма НДФЛ (4810 руб.), исчисленного с дохода С.Р. Струмко,¦¦гражданина Украины, уменьшена на сумму уплаченного им фиксированногавансового платежа в сумме 4000 руб. на основании: ¦¦ - заявления работника от 06.04.2015; ¦¦ - копии извещения от 30.03.2015 об уплате фиксированного авансовогплатежа в сумме 4000 руб.; ¦¦ - уведомления ИФНС России N 4 по г. Москве от 14.04.2015 N 86 подтверждении права налогового агента на осуществление уменьшения¦¦исчисленной суммы налога на доходы физических лиц на сумму уплаченных¦¦налогоплательщиком фиксированных авансовых платежей. ¦¦ Сумма НДФЛ, подлежащая удержанию из зарплаты С.Р. Струмко за апрель¦¦2015 г., составляет 810 руб. (4810 руб. - 4000 руб.). ¦¦ В бухгалтерском учете 30 апреля 2015 г. сделана запись: ¦¦ Дебет 68, субсчет "Расчеты по НДФЛ", Кредит 70 ¦¦ - 810 руб. - отражена сумма НДФЛ, подлежащая уплате в бюджет. ¦¦ ¦¦Главный бухгалтер Журова С.В. Журова¦L--------------------------------------------------------------------------

Налоговая карточка

Налоговые агенты ведут учет доходов и сумм НДФЛ в налоговом регистре (п. 1 ст. 230 НК РФ). Его форма законодательно не утверждена. Компания разрабатывает форму налогового регистра самостоятельно.

В налоговом регистре нужно отразить сумму:

- дохода (зарплата за апрель) — 37 000 руб.;

- исчисленного НДФЛ с зарплаты — 4810 руб.;

- уплаченного фиксированного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- НДФЛ, удержанного и уплаченного в бюджет, — 810 руб. (4810 руб. — 4800 руб.).

Сумма фиксированных авансовых платежей, уплаченных за период действия патента, может превысить начисленную сумму НДФЛ по итогам налогового периода.

Сумма превышения не будет являться суммой излишне уплаченного налога. Ее нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

Пример 4. Фиксированный авансовый платеж превысил НДФЛ с зарплаты за месяц

Изменим условие примера 3. Сотрудник ПАО «Родник» С.Р. Струмко, гражданин Украины, работает в компании по трудовому договору с 1 апреля 2015 г. с окладом 20 000 руб. в месяц.

Работник получил патент для работы и ежемесячно перечисляет фиксированный авансовый платеж по НДФЛ в размере 4000 руб.

Как зачесть уплаченный авансовый платеж по НДФЛ?

Решение. Сумма зарплаты

20 апреля работник получит зарплату за первую половину апреля в размере 10 000 руб. (20 000 руб. : 22 раб. дн. x 11 раб. дн.). НДФЛ с аванса не удерживают.

30 апреля бухгалтер начислил С.Р. Струмко зарплату за вторую половину апреля — 10 000 руб. (20 000 руб. — 10 000 руб.).

Расчеты по НДФЛ

30 апреля бухгалтер начислил НДФЛ (п. 2 ст. 223 НК РФ) в сумме 2600 руб. (20 000 руб. x 13%).

Сумма НДФЛ, исчисленная с зарплаты за апрель (2600 руб.), меньше суммы уплаченного фиксированного авансового платежа за апрель (4000 руб.) на 1400 руб. В данном случае НДФЛ из зарплаты работника за апрель не удерживается.

Переплата по итогам года

Если по итогам календарного года окажется, что фиксированный авансовый платеж по НДФЛ превысил НДФЛ, исчисленный с суммы доходов работника за год, такую переплату нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

Записи в бухгалтерском учете

Дебет 70 Кредит 51

10 000 руб. — перечислена зарплата за первую половину апреля;

Дебет 20 Кредит 70

20 000 руб. — начислена зарплата за апрель;

Дебет 70 Кредит 51

10 000 руб. (20 000 руб. — 10 000 руб.) — перечислена работнику зарплата за вторую половину апреля.

Бухгалтерская справка и налоговая карточка

В налоговой карточке нужно отразить:

- сумму дохода (зарплата за апрель) — 20 000 руб.;

- сумму исчисленного НДФЛ с зарплаты — 2600 руб.;

- сумму уплаченного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- сумму НДФЛ к перечислению за апрель — 0 руб.

Эти же показатели нужно отразить в бухгалтерской справке, а также дать ссылку на п. 7 ст. 227.1 Налогового кодекса.

Примечание. Из следующих номеров журнала вы узнаете, как зачесть НДФЛ, если:

- иностранец на патенте написал заявление спустя несколько месяцев работы;

- стал налоговым резидентом РФ;

- уволился.

Если на последний день месяца, за который работнику выплачивается доход, компания не получила уведомления от налоговой инспекции, она должна удержать и перечислить всю сумму НДФЛ с заработка работника.

Н.А.Яманова

Эксперт журнала «Зарплата»

Как посчитать 183 дня

При подсчете 183 дней пребывания на территории России в их количество не включается время нахождения за границей, кроме краткосрочных (менее шести месяцев) выездов для лечения и обучения – они включаются. Обязательное условие: сразу после окончания обучения или лечения работник должен вернуться в РФ (письмо Минфина России от 26 сентября 2012 г. № 03-04-05/6-1128). Но если по договору с иностранным образовательным учреждением обучение длится более шести месяцев, не учитывается при подсчете дней нахождения человека в России весь период его обучения – нахождения за пределами РФ в целях этого обучения (письмо Минфина России от 8 октября 2012 г. № 03-04-05/6-1155). Все дни, когда человек лечился за рубежом или проходил обучение, должны быть подтверждены документально: договорами с медицинскими (образовательными) организациями или справками от них с указанием времени лечения (обучения), а также копиями паспортов физлица с отметками пограничного контроля.

Важным условием для того, чтобы периоды краткосрочного (менее шести месяцев) лечения или обучения были засчитаны в период нахождения человека на территории России, является цель поездки. Если он выезжал за рубеж с иной целью, но, находясь в иностранном государстве, прошел лечение (или обучение), эти дни включить в период, подтверждающий резидентство, не получится (письмо Минфина России от 26 сентября 2012 г. № 03-04-05/6-1128).

При подсчете дней фактического пребывания человека в Российской Федерации за период следующих подряд 12 месяцев в него входит время до заключения трудового договора (письмо Минфина России от 27 ноября 2008 г. № 03-04-06-01/323). Но только в случае, если законность нахождения подтверждена документально. Если таких документов нет, подсчет 183 дней нахождения на территории РФ следует вести с первого дня работы иностранца в компании.

Читайте в бераторе

Какими документами подтвердить резидентство, читайте в Бераторе

Обратите внимание

Иностранные работники из стран – членов ЕАЭС могут претендовать на получение налоговых вычетов (в том числе на детей) только после того, как приобретут статус налогового резидента РФ, — после полугода проживания в России (письмо Минфина РФ от 9 апреля 2015 г. № 03-04-06/20223).

Кого считать налоговым резидентом

Согласно п. 2 ст. 207 НК РФ признаются физические лица, находящиеся на территории Российской Федерации не менее 183 календарных дней в течение последних 12 месяцев подряд.

Статус иностранца важен для расчета налога. От того, является ли гражданин резидентом или нет, зависят:

- перечни доходов, с которых он уплачивается (ст. 209 НК РФ);

- ставка налога для иностранных граждан (ст. 224 НК РФ);

- возможность получить налоговый вычет (п. 3, 4 ст. 210 НК РФ).

Большинство граждан России — налоговые резиденты. Нерезидентами являются иностранцы, которые приехали в страну недавно, или граждане России, которые часто или надолго выезжают за границу.

Исключение предусмотрено для:

- российских военных, служащих за границей;

- сотрудников органов государственной власти и органов местного самоуправления, командированных на работу за пределы РФ.

Они признаются резидентами независимо от времени проживания в России (п. 3 ст. 207 НК РФ).

Кроме того, иной порядок установления резидентства могут содержать соглашения об устранении двойного налогообложения, подписанные между Россией и другими государствами.

Каким иностранным работникам требуется разрешение на работу в России?

Правила оформления иностранных работников при их трудоустройстве зависят от:

- категории — временно пребывающие, временно проживающие, постоянно проживающие;

- статуса — высококвалифицированный специалист, журналист, беженец, спортсмен, дипломат и др.;

- режима страны, из которой они прибывают — визовый или безвизовый.

Все понятия, которые применяются при описании правил трудоустройства иностранных работников, приведены в законе от 25 июля 2002 г. N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», поэтому при сомнениях в их толковании рекомендуем обращаться к первоисточнику.

Для того, чтобы иметь право легально работать на территории Российской Федерации, иностранные работники должны иметь соответствующий документ. Если иностранец прибыл из страны, с которой у России установлен визовый режим, этим документом является разрешение на работу. Если иностранец въезжает к нам без визы, то для официального трудоустройства он должен получить патент.

К странам безвизового режима относятся Азербайджан, Киргизия, Молдова, Украина, Узбекистан, Таджикистан, Македония, Турция, Израиль и другие. Полный перечень стран, с указанием режима въезда (визовый или безвизовый) приведен в Письме МИД России от 27 апреля 2012 г. № 19261/кд.

Существуют категории иностранных работников, разрешение на работу которых в России не требуется. Полный перечень таких работников приведен в статье 13 закона N 115-ФЗ, среди них:

- граждане Белоруссии, Казахстана и Армении (основанием такого порядка является статья 97 Договора о Евразийском экономическом союзе от 29 мая 2014 года. Предполагается, что вскоре к этому упрощенному порядку присоединится и Киргизия);

- временно проживающие (имеющие разрешение на временное проживание в РФ);

- постоянно проживающие (получившие вид на жительство в РФ);

- дипломатические и консульские работники;

- журналисты, аккредитованные в России;

- работники иностранных организаций, выполняющие монтажные работы, сервисное, гарантийное и постгарантийное обслуживание и ремонт оборудования, поставленного в Россию;

- иностранные студенты, работающие во время каникул, или в учебных заведениях, где они учатся;

- профессорско-преподавательский состав;

- беженцы и получившие временное убежище на территории РФ.

Самая многочисленная категория иностранных работников, которые не попадают в этот список (а значит, им нужен разрешительный документ на работу в России) — это граждане соседних стран, с которыми у нас установлен безвизовый режим. На таких иностранных работников система квотирования рабочих мест не распространяется, им надо только оформить патент.

Ставка НДФЛ с заработной платы иностранных граждан

Временно пребывающие на территории РФ лица приравниваются к гражданам РФ в этом отношении, что ведёт к применению стандартной ставки для них, составляющей 13%. В случае обновления и получения нового статуса отмены патента не происходит. Это явление действует до окончания того времени, за которое уплачен фиксированный авансовый платёж. Когда срок проходит, исчисление НДФЛ происходит в стандартном порядке. Для нерезидентов ставка составляет 30%.

НДФЛ для беженцев

Здесь также применяют ставку, равную 13%. Главное – документальное подтверждение текущего статуса, присвоенного гражданам.

Бесплатная консультация Юриста

+7 800 350-51-81

НДФЛ для граждан стран ЕАЭС

К этой категории относят:

- жителей Киргизии;

- казах;

- армян;

- белорусов;

Эти лица имеют право трудиться, даже если у них нет полного документального оформления и разрешения. Это категория граждан, для которых ставка так же равна 13% НДФЛ не облагаются только те доходы, которые попадают под это правило, согласно законам, действующим в РФ.

Если гражданин работает по патенту: какой налог удерживать

Здесь процедура удержания сборов в государственный бюджет имеет некоторые отличия от общего порядка. Можно описать следующую очерёдность:

- Работник, обладающий патентом, платит фиксированный аванс в 1200 рублей.

- Нанимателю должны передать документ, подтверждающий проведение операции из предыдущего пункта. После этого НДФЛ можно уменьшать на определённый процент.

Налоговый платёж фактически снижает на сумму аванса, уплаченного сотрудником. Аванс – это денежная величина, которая периодически индексируется. Его итоговый размер зависит от коэффициента. Обычно принимаются в расчёт так называемые дефляторы и показатели, действующие для конкретного региона. Множители устанавливаются на текущий год по календарю. Региональные множители по умолчанию равны 1.

Патент продолжает действовать только на территории региона, где проводилась его выдача.

Вычеты для иностранцев со статусом беженцев

Подоходный налог платят и лица, которые признаны беженцами на территории страны. Это касается всех ситуаций, когда получается доход от определённого заработка. Значит, этот статус даёт право пользоваться пониженной процентной ставкой по сборам – 13%.Но эта норма распространяется лишь на трудовые отношения, возникшие после 2014 года.

Статьи 218-222 обозначают виды вычетов, доступных для граждан с соответствующим статусом. Если гражданин имеет право на льготу, он обязан предоставить нанимателю все документы, служащие доказательством. Стандартный вычет, например, требует нескольких копий:

- Детских свидетельств о рождении.

- Гражданского паспорта с информацией о детях.

Важно! Если документы раньше оформлялись в иностранных государствах – то их нужно предварительно легализовать. Только после этого бумаги обретают законный статус по отношению к РФ.

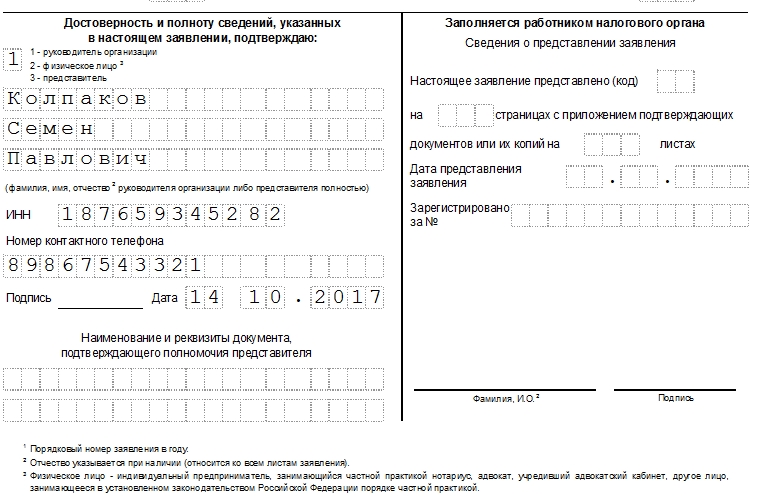

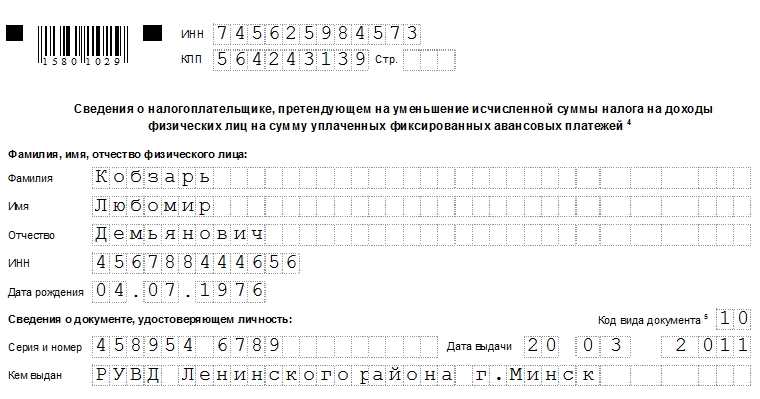

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

- Вначале документа пишется ИНН и КПП предприятия, которое является работодателем иностранца, рядом указывается количество страниц в заявлении.

- Ниже, следует вписать порядковый номер заявления в текущем году (напомним, его можно писать хоть каждый месяц – никаких разъяснений и ограничений по этому вопросу в законодательстве не дано).

- Затем цифрами вносится код той налоговой службы, в которую будет передан заполняемый бланк.

- После этого в заявлении указывается полное наименование организации-работодателя или персональные данные ИП.

- Далее в соответствующих ячейках следует отметить год, за который требуется уменьшить сумму НДФЛ и количество страниц, на которых заявление написано.

- Рядом нужно указать, сколько документов, подтверждающих уплату авансовых платежей, прилагается.

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

- фамилию-имя-отчество,

- ИНН,

- контактный телефон (на тот случай, если у налоговиков возникнут какие-либо вопросы),

- дату заполнения заявления.

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

- ФИО,

- дату рождения,

- ИНН,

- сведения из документа, удостоверяющего личность: серию, номер, дату составления и место выдачи.

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

Ставка НДФЛ для иностранцев в России

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п. 1 ст. 270 НК РФ).

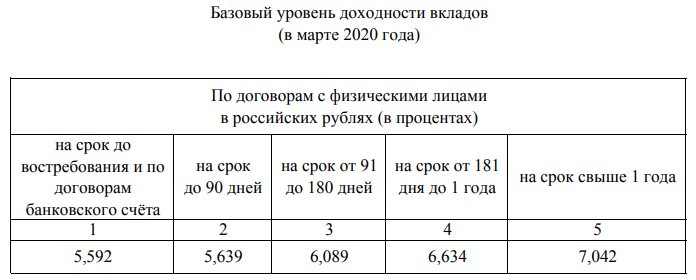

Иные ставки определены п. 3 ст. 224 НК РФ. Например, от выигрышей и процентной прибыли от банковских вкладов — 35%.

В большинстве случаев ставка налога для нерезидентов с поступлений из российских источников составляет 30% (п. 3 ст. 224 НК РФ). НДФЛ снижается до 13%, если иностранец:

- Является высококвалифицированным специалистом.

- Является резидентом страны-члена ЕАЭС.

- Является участником госпрограммы по переселению соотечественников.

- Работает по патенту.

- Имеет статус беженца или получил временное убежище на территории РФ.

Льготная ставка НДФЛ у иностранца со статусом 5 действует при условии, что он проходит переучет не реже чем один раз в полтора года (Федеральный закон от 19.02.1993 №4528-1 «О беженцах»).

Все нетрудовые доходы нерезидентов из российских источников, кроме дивидендов, облагаются налогом 30%, даже если сами россияне платят больше (Письмо Минфина от 03.03.2017 №03-08-05/12133).

Кроме того, необходимо выяснить, на каком основании иностранец пребывает в РФ, его миграционный статус.

с ВНЖ

С видом на жительство гражданин работает в РФ по правилам, действующим для россиян, без дополнительных разрешительных документов в любом регионе. Все налоги и сборы для иностранцев с ВНЖ устанавливаются те же, что для россиян, то есть ставка — 13%.

с РВП

Разрешение на временное проживание дается при условии, что гражданин не планирует выезжать из страны больше, чем на полгода (пп. 11 п. 1 ст. 7 Федерального закона №115-ФЗ от 25.07.2002). Следовательно, через 183 дня проживания в России он становится налоговым резидентом, и ставка НДФЛ для иностранных граждан с РВП становится 13%.

ВКС

Высококвалифицированные специалисты (далее — ВКС) — это отдельная категория работников, имеющих опыт работы, навыки или достижения в конкретной области деятельности и претендующих на высокое вознаграждение (с.13.2 №115-ФЗ). С них НДФЛ взимается в размере 13% вне зависимости от сроков пребывания в России (п. 3 ст. 224 НК РФ), но только с поступлений, напрямую относящихся к трудовой деятельности.

Порядок признания сотрудника высококвалифицированным специалистом определен ст. 13.2 Федерального закона от 25.07.2002 №115-ФЗ.

Установленная налоговая ставка для нерезидента РФ (табл.)

| Вид дохода | НДФЛ |

От трудовой деятельности:

|

13% |

| От трудовой деятельности других категорий нерезидентов | 30% |

| Дивиденды от долевого участия в деятельности российских компаний | 15% |

| Другие виды доходов (выигрыши более 4 000 руб., доходы от вкладов, продажи имущества и др.) | 30% |

Документы для получения гражданства

Вступить в ряды россиян можно в общем и упрощенном порядке. В зависимости от конкретных оснований получения отличается и список необходимых документов.

По статье 13 закона № 62-ФЗ в общем порядке вступают:

- иностранцы с ВНЖ, прожившие в России непрерывно 5 лет или 1 год, если они беженцы, имеют высокие научные, технические, культурные достижения, профессию, представляющую государственный интерес, или им предоставлено политическое убежище;

- имеющие особые заслуги перед РФ;

- граждане государств, входивших в состав СССР, и проходящие не менее 3 лет.

Всем желающим стать россиянином придется выполнить условие о доходах для принятия гражданства — это обязательно. Человека без средств к существованию Россия принять в свои ряды не сможет.

В общем порядке

Иностранцы с ВНЖ предоставляют такие документы (оригинал и нотариальная копия):

- ВНЖ (только оригинал);

- паспорт с переводом на русский язык;

- свидетельство о рождении;

- свидетельство о заключении или расторжении брака;

- документ о доходах;

- свидетельство о владении русским языком;

- квитанция оплаты госпошлины;

- ИНН;

- копия трудовой книги;

- автобиография.

Те, кто имеет высокие достижения в области науки и других областях, обязаны прожить на территории РФ по ВНЖ не менее года. Они дополнительно предоставляют ходатайство заинтересованного органа о приеме лица в российское гражданство.

Беженцы и те, кому предоставлено политическое убежище, предоставляют удостоверение беженца и свидетельство о политубежище и подают документы без ВНЖ.

По особым заслугам иностранцы получают разрешение только при ходатайстве заинтересованного федерального органа или высшего должностного лица.

Военнослужащие должны собрать такие бумаги:

- ходатайство от органа военного управления;

- РВП или ВНЖ;

- удостоверение личности;

- копия контракта о воинской службе;

- нотариальные копии паспорта с переводом и свидетельства о рождении;

- свидетельство о браке или разводе;

- подтверждение владения русским языком;

- квитанция уплаты госпошлины.

В качестве подтверждающих доходы больше всего ценятся справка 2-НДФЛ или декларация 3-НДФЛ для гражданства РФ, но бывают и другие бумаги.

Иногда чиновники дополнительно требуют копию ИНН и автобиографию, но ни тот, ни другой документы в законодательстве не обозначены, как обязательные. Обязательство их предоставления зависит от региона. Точный перечень необходимых бумаг указан на сайте ГУВМ МВД вашего региона в разделе «Гражданство Российской Федерации».

В упрощенном порядке

Все, кто получают гражданство в упрощенном порядке, перечислены в статье 14 закона № 62. Они предоставляют документы в зависимости от оснований. В общий перечень входят:

- ВНЖ с пропиской в регионе подачи документов;

- паспорт и свидетельство о рождении (нот. копия и перевод);

- сертификат о подтверждении знания русского языка;

- паспорт родителя или супруга, в зависимости от основания подачи заявления (оригинал + копия);

- документ о доходах;

- 4 фото;

- заявление в 2 экземплярах;

- квитанция об уплате госпошлины.

Если иностранец — бывший гражданин СССР и не вступал в иное гражданство, то вместо паспорта предоставляется паспорт СССР, полученный в прошлом.

Нетрудоспособный родитель предоставляет свидетельство о рождении ребенка, копию всех страниц его паспорта и пенсионное удостоверение. А родитель несовершеннолетнего — свидетельство о рождении или паспорт ребенка — гражданина РФ.

Те, кто окончил вуз на территории РФ и подает заявление по этому основанию, предоставляют диплом об окончании и свидетельство об аккредитации вуза, сведения из ПФР о состоянии лицевого счета и копию трудовой, где подтвержден стаж 3 года и более.

ИП предоставляет выписку из ЕГРИП и сведения об уплаченных налогах, связанных с деятельностью ИП, и о страховых взносах за 3 года.

Носители русского языка предоставляют свидетельство НРЯ.

Участники госпрограммы переселения предоставляют свидетельство переселенца и РВП.

Ставка НДФЛ для иностранцев в России

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п. 1 ст. 270 НК РФ).

Чтобы определить НДФЛ для иностранца, необходимо установить, является ли он резидентом. Резидентство подтверждается любыми документами, позволяющими установить количество календарных дней пребывания лица на территории России (Письмо ФНС России от 05.03.2013 №ЕД-3-3/743@). Если статус подтвержден, то устанавливается ставка 13%.

Иные ставки определены п. 3 ст. 224 НК РФ. Например, от выигрышей и процентной прибыли от банковских вкладов — 35%.

В большинстве случаев ставка налога для нерезидентов с поступлений из российских источников составляет 30% (п. 3 ст. 224 НК РФ). НДФЛ снижается до 13%, если иностранец:

- Является высококвалифицированным специалистом.

- Является резидентом страны-члена ЕАЭС.

- Является участником госпрограммы по переселению соотечественников.

- Работает по патенту.

- Имеет статус беженца или получил временное убежище на территории РФ.

Льготная ставка НДФЛ у иностранца со статусом 5 действует при условии, что он проходит переучет не реже чем один раз в полтора года (Федеральный закон от 19.02.1993 №4528-1 «О беженцах»).

Все нетрудовые доходы нерезидентов из российских источников, кроме дивидендов, облагаются налогом 30%, даже если сами россияне платят больше (Письмо Минфина от 03.03.2017 №03-08-05/12133).

Кроме того, необходимо выяснить, на каком основании иностранец пребывает в РФ, его миграционный статус.

с ВНЖ

С видом на жительство гражданин работает в РФ по правилам, действующим для россиян, без дополнительных разрешительных документов в любом регионе. Все налоги и сборы для иностранцев с ВНЖ устанавливаются те же, что для россиян, то есть ставка — 13%.

с РВП

Разрешение на временное проживание дается при условии, что гражданин не планирует выезжать из страны больше, чем на полгода (пп. 11 п. 1 ст. 7 Федерального закона №115-ФЗ от 25.07.2002). Следовательно, через 183 дня проживания в России он становится налоговым резидентом, и ставка НДФЛ для иностранных граждан с РВП становится 13%.

ВКС

Высококвалифицированные специалисты (далее — ВКС) — это отдельная категория работников, имеющих опыт работы, навыки или достижения в конкретной области деятельности и претендующих на высокое вознаграждение (с.13.2 №115-ФЗ). С них НДФЛ взимается в размере 13% вне зависимости от сроков пребывания в России (п. 3 ст. 224 НК РФ), но только с поступлений, напрямую относящихся к трудовой деятельности.

Порядок признания сотрудника определен ст. 13.2 Федерального закона от 25.07.2002 №115-ФЗ.

Установленная налоговая ставка для нерезидента РФ (табл.)

| Вид дохода | НДФЛ |

|---|---|

От трудовой деятельности:

|

13% |

| От трудовой деятельности других категорий нерезидентов | 30% |

| Дивиденды от долевого участия в деятельности российских компаний | 15% |

| Другие виды доходов (выигрыши более 4 000 руб., доходы от вкладов, продажи имущества и др.) | 30% |

Пример расчета НДФЛ – формула 2

Если компания, которая распределяет дивиденды, сама также их получает от других организаций, то применяются 2 различные формулы:

- НДФЛ резид. = К*13%*(Д1-Д2),

где К – отношение доли прибыли конкретного участника ко всей сумме прибыли, распределяемой резидентам, Д1 – сумма всей прибыли к распределению за вычетом дивидендов нерезидентов; Д2 – сумма полученных дивидендов, в том числе за прошлые годы, если она не была учтена при расчетах налога (пункт 5 статья 275 НК РФ).

- НДФЛ нерезид. = Дивиденды* 15%.

Итак, расчет налогов с нерезидента остается тем же самым и для той фирмы, которая сама является получателем дивидендов.

Пример расчета

Например, получила прибыль в размере 800 000 рублей, при этом она сама является получателем дивидендов в размере 100 000 рублей.

Подробный пример расчета приведен в таблице.

| Получатель дивидендов | Статус физлица | Доля в уставном капитале | Ставка НДФЛ | Прибыль , рублей | Дивиденды, полученные | Дивиденды, рублей | НДФЛ, рублей |

| Петров П.П. | Резидент РФ | 30% | 13% | 800 000 | 100 000 | 240 000 | 18 200 |

| Шварцман П. | Нерезидент РФ | 40% | 15% | 320 000 | 48 000 | ||

| Фурман Д.Д. | Нерезидент РФ | 30% | 15% | 240 000 | 36 000 |

Для исчисления НДФЛ первого учредителя (Петрова П.П.) применялась первая формула, приведенная в НК РФ:

НДФЛ резидента Петрова П.П. (р.)= 240 000 р./(800 000 р.-320 000 р. – 240 000 р.)*13%*(240 000 – 100 000)= 18 200 рублей

Выплата дивидендов

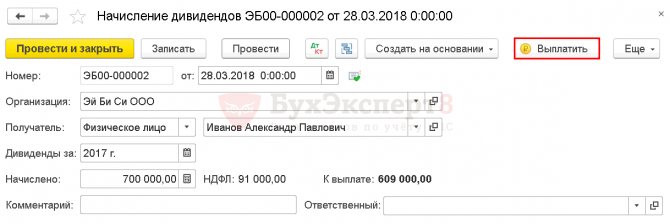

Помощник выплаты

В программе предусмотрен помощник выплаты дивидендов, НДФЛ и налога на прибыль с дивидендов.

Помощник запускается из документа Начисление дивидендов по кнопке Выплатить.

Результатом его работы будет создание документов Платежное поручение.

Для физических лиц Иванова А. П. и Кутузова А.П. автоматически будут сформированы документы Платежное поручение:

- на выплату дивидендов;

- на уплату НДФЛ.

Для ООО «Карандаш» будут сформированы документы Платежное поручение:

- на выплату дивидендов;

- на уплату налога на прибыль с дивидендов.

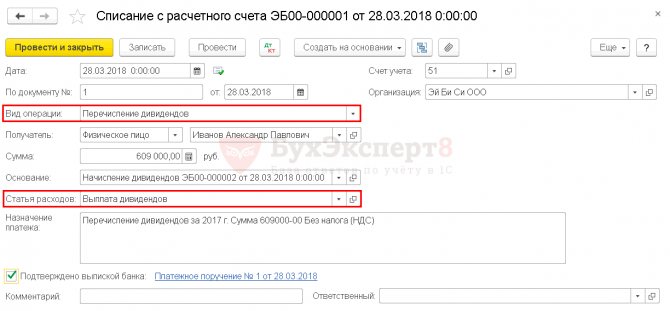

Платежное поручение

Платежное поручение можно также создать из документа Начисление дивидендов по кнопке Создать на основании.

Необходимо обратить внимание на заполнение полей:

- Вид операции – Перечисление дивидендов;

- Получатель – Физическое лицо;

- Статья расходов – Выплата дивидендов с установленным видом движения Выплата дивидендов и других платежей в пользу собственников. PDF

Документ Списание с расчетного счета

Суммы выплаченных дивидендов и уплаченных налогов будут отражены в отчетности после проведения документов Списание с расчетного счета.

Для физических лиц – Иванова А.П. и Кутузова А.П.:

- на выплату дивидендов;

- на уплату НДФЛ;

Для российского юридического лица – ООО «Карандаш»:

- на выплату дивидендов;

- на уплату налога на прибыль с дивидендов.

Сформированный документ Списание с расчетного счета автоматически заполнится.

Необходимо проверить поля:

- Вид операции – Перечисление дивидендов;

- Статья расходов – Выплата дивидендов.

О спорных практических ситуациях

Информирование налоговой инспекции о доходах иностранцев

Это требование относится ко всем работодателям. При этом они должны направлять отдельные уведомления по каждому из видов выплат иностранным гражданам. Правило распространяется и на прибыль, не облагаемую налогами. Надо решить вопрос максимум спустя 30 дней после того, как деньги были назначены. Типовый образец для документов в таком случае отсутствует, разрешается использовать произвольные формы. Допустимый шаблон – 2НДФЛ.

Справка обязательно должна содержать следующие сведения:

- Паспортные данные иностранца.

- Официальное подтверждение того, что гражданин признан налоговым резидентом РФ.

НДФЛ с отпускных для иностранцев с высокой квалификацией

Эти виды доходов предполагают применение ставки в 13%, как и остальные типы прибыли. В данном случае статус гражданина не играет роли — цифра одинаковая для резидентов и нерезидентов в одинаковой степени. Отпускные не относятся к вознаграждению за труд, но эти выплаты связаны с непосредственными обязанностями граждан. Потому и НДФЛ удерживается по обычной схеме. Таких же правил придерживаются, когда считают компенсацию за отдых, не использованный ранее.

О штрафных санкциях за нарушение требований закона

Уплата взносов в государственный бюджет – законодательная норма, которая не делает исключений в зависимости от статуса. Налоговый Кодекс всех проживающих на территории страны рассматривает как объекты. Степень и величина ответственности тоже распространяется на всех.

Налоговые агенты берут на себя часть обязательных действий иностранцев. Агенты обязаны:

- Отчитываться за выплаченные доходы.

- Составлять отчёты по перечисленным сборам.

- Погашать штрафы за нарушения, связанные с этим направлением.

Если иностранец сам обязан декларировать доходы и рассчитываться за них, то и наказания применяются только к нему.

Некоторые особенности расчёта НДФЛ

Каждый месяц на дату выплаты сбора определяют два фактора:

- Статус иностранного работника.

- Налоговую ставку по НДФЛ.

Порядок пересчёта зависит от того, как складывается ситуация в том или ином случае.

Порядок пересчёта зависит от того, как складывается ситуация в том или ином случае.

Если статус изменился на протяжении календарного года, и с большой вероятностью изменится в следующие месяцы, работодатель пересчёт вести не обязан. Эта работа перекладывается на налоговый орган. Гражданин имеет право вернуть налог, если сумма вся или целиком уплачена излишне.

Другое дело, когда в начале календарного года изменения в статусе произошли, но до конца периода они отсутствуют. Это часто происходит, если период пребывания больше 183 дней. Значит, в последующие месяцы после этого срока статус резидента РФ у гражданина сохранится. В этом случае продолжают действовать ставки, указанные ранее.

Надо учитывать и ставки, действующие по страховым взносам у иностранных граждан:

- ОМС: 5,1%;

- ФСС: 2,9%;

- ОПС: 22%.

В случае с патентом отличий практически нет. ОМС – вообще не платят, ФСС взимает 1,8%. ОПС – те же 22%. Эта информация особенно важна для работодателей. По тем же тарифам, что и для российских граждан, устанавливают размеры взносов за профессиональные заболевания и травмы. Правило распространяется и на патенты, и на временное проживание.