Ипотечные программы

Содержание:

Дополнительные документы

Среди собственников продаваемого жилья могут быть несовершеннолетние дети. Такая ситуация может возникнуть, например, при направлении материнского капитала на покупку квартиры. В данном случае необходимо получить согласие органов опеки и попечительства на сделку.

Они выносят одобрительное решение в том случае, если жилищные условия ребенка не ухудшаются, ему выделена или планируется к выделению соответствующая доля в праве на другой жилой объект. Последний вариант предусматривает предоставление документов на покупаемое жилье.

В случае, если продаваемая недвижимость была приобретена человеком при нахождении его в браке, то требуется получение согласия супруга(и) на отчуждение нажитого совместно имущества. Документ подлежит нотариальному удостоверению. Оригинал сдается на регистрацию перехода права собственности в Росреестр, после завершения которой возвращается продавцу.

Базовые требования

Первым делом рассмотрим требования, актуальные для полного пакета документов, вне зависимости от того, является гражданин наёмным работником либо бизнесменом, заемщиком либо поручителем.

- Берите оригиналы плюс копии. Банк не оформляет кредит на основании того, что кредитный менеджер «посмотрел, подержал в руках» оригинал паспорта. Копии обязательно подшиваются в индивидуальную папку заемщика.

- Ксерокопируются страницы паспорта, включая пустые. Логично, поскольку иначе заемщик может утаить от банка информацию, заявив, что «страница пустует», тогда как там содержатся отметки, способные негативно повлиять на решение о выдаче кредита.

- Копия трудовой книжки обязательно заверяется работодателем, каждая страница должна иметь печать компании, последняя страница должна содержать запись «работает по данный момент».

- Справка о доходах обязательно содержит помесячную разбивку. Логично, поскольку банку не столь важен суммарный годовой доход, сколько месячный – именно это оказывает непосредственное влияние на способность заемщика вносить регулярные платежи.

- Заемщику, получающему серую зарплату, не имеющему возможности подтвердить заработок посредством формы 2НДФЛ, разрешается предоставить справку свободного образца – главное, заявить ежемесячный доход за требуемый срок, подтвердить документ подписью, печатью ответственного лица.

- Справка о доходах охватывает предыдущий календарный год, плюс отработанный период нынешнего года. Работники, трудоустроившиеся в текущем году, предоставляют данные за отработанное время по факту.

- Лица, по должностным обязанностям заверяющие либо подписывающие копии перечисленных выше документов, (например, директор, главбух) обязательно предоставляют учредительные документы, подтверждающие данное право.

- Поручители обязаны предоставить аналогичный набор бумаг.

Далее рассмотрим, какие нужны в ВТБ документы для кредита в зависимости от статуса заемщика.

Наёмным работникам

Для ипотеки на квартиру наёмным служащим потребуется предъявить:

- Паспорт (плюс копия) гражданина Российской Федерации;

- Любой дополнительный документ (с копией), подтверждающий личность заёмщика (желательно с фотографией – водительские права, паспорт моряка, удостоверение военнослужащего);

- Ксерокопия действительной трудовой книжки (ксерокопия трудового договора послужит хорошим дополнением);

- Подтверждение доходов (2НДФЛ, справка свободной формы, налоговая декларация предшествующего отчетного периода);

- Мужчины моложе 27 лет приносят копию военного билета;

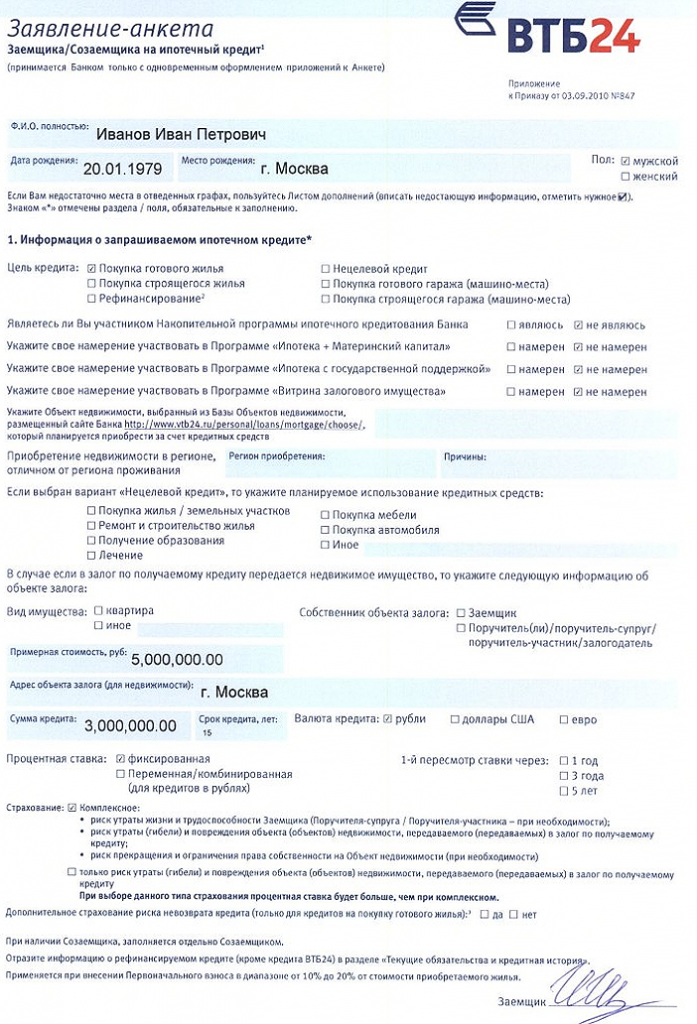

- Анкета заемщика – данный документ можно заполнить прямо в банке, однако разрешается также скачать с официального сайта, заполнить дома, без спешки.

Пример анкеты заемщика для оформления ипотеки в банке ВТБ:

Иностранцы предъявляют визы, бумаги, обозначающие право находиться на территории Российской Федерации, официально работать на территории страны.

Собственникам бизнеса

Граждане, владеющие бизнесом либо долей бизнеса, вдобавок к вышеперечисленному прилагают следующие документы для ипотеки:

Выписка сведений из реестра акционеров либо ЕГРЮЛ

Обратите внимание, данный документ актуален 45 дней;

Выписка о перемещении средств на банковском счете (на всех имеющихся счетах) за полгода (помесячная разбивка обязательна). Заменить данный документ разрешается банковской справкой о среднемесячных оборотах – справка актуальна 45 дней;

Справка, подтверждающая текущее сальдо счета, отсутствие ссудных долгов, прочих нареканий к счету организации;

Бухгалтерская отчетность за предшествующий и последний отчётный период

Владельцы организаций, работающих по УСНО либо ЕНВД, прилагают ксерокопии налоговых деклараций за аналогичные периоды;

Данные кредитной истории (отсутствие ссудных долгов, копии кредитных договоров, если таковые имеют);

Данные дебиторской, кредиторской задолженности, реестр контрагентов с датами, номерами договоров, суммами долга;

Лицензии, патенты, сертификаты, требующиеся для осуществления выбранного организацией рода деятельности (когда таковые присутствуют).

Особые документы по программам ипотеки в ВТБ

Банк вправе запросить любые другие сведения у своего заемщика без объяснения причин таких действий.

Если гражданин официально трудится в качестве наемного сотрудника, то он предоставляет справку 2-НДФЛ о доходах и копию трудовой книжки, в которой должно быть указано наименование действующего работодателя.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если заемщик получает заработную плату через банк ВТБ, ему не требуется подтверждать свой доход и место работы.

Военные заемщики должны приносить в банк копию военного контракта с выпиской о времени их службы. Они в банке ВТБ могут воспользоваться программой военной ипотеки.

Документы для предпринимателей

Когда потенциальный клиент работает не по найму, а на себя, для него устанавливаются особые требования по документации для получения ипотеки. Они также приносят в банк документы, удостоверяющие их личность, их доход и сведения, характеризующие приобретаемый объект недвижимости.

Кроме того, им потребуется принести:

- Выписку из ЕГРЮЛ или ЕГРИП – действует в течение 45 дней;

- Банковские выписки со счета, подтверждающие движение денежных средств за последние полгода;

- Уставные документы (устав, учетная политика, справка из налоговой об основных видах деятельности и т.д.);

- Копии лицензий при ведении особых видов деятельности;

- Бухгалтерская отчетность.

Банк прежде всего таким образом проверяет реальность такой фирмы, законность ее деятельности. Им также оценивается финансовое состояние компании и ее активы, которые в случае чего могут пойти в счет погашения ипотечного займа.

Предприниматели части берут ипотеки не под жилые объекты недвижимости, а под коммерческие помещения.

Ипотека по двум документам

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

В ВТБ банке существует специальная программа под названием «Победа над формальностями». Она позволяет заемщикам получить ипотечный заем всего по двум документам, без подтверждения уровня дохода.

Такая программа удобна для тех граждан, которые не могут предоставить в банк справку 2-НДФЛ или не имеют свободного времени для этого.

Первым документом для одобрения ипотечной заявки в ВТБ является паспорт заемщика. Кроме него можно предоставить один из следующих документов:

- СНИЛС;

- ИНН для тех, кто не может иметь СНИЛС в соответствии с действующими нормами законодательства.

По программе «Победа над формальностями» заемщиком не может быть использован материнский капитал.

Купить можно как первичное, так и вторичное жилье. В первом случае клиенту потребуется внести минимум 30% от его стоимости, во втором – 40%.

Ипотека с использованием материнского капитала в ВТБ

Когда заемщик привлекает к ипотечной сделке полученный от государства материнский капитал, ему требуется предоставлять расширенный пакет документов.

Кроме стандартного набора сведений, заемщик предъявляет:

- Сертификат на материнский капитал;

- Справка из Пенсионного фонда об остатке средств материнского капитала.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Без привлечения Пенсионного фонда и получения от него одобрения сделки, оформление ипотеки в 2019 году будет невозможным. Незаконное использование средств материнского капитала влечет уголовную ответственность.

Справку из ПФР заемщик может предоставить в банк в течение 60 календарных дней с момента принятия положительного решения банком по ипотечной заявке.

Справка из ПФР после выдачи ее клиенту действительна для предъявления в банк в течение 30 дней.

Если гражданин участвует в льготной программе кредитования для многодетных семей, ему нужно дополнительно предоставлять все свидетельства о рождении детей, свидетельство о браке и составе семьи, проживающей на одной территории.

Получить ипотеку в банке ВТБ несложно, но для этого потребуется собрать необходимый пакет документов в качестве гарантии возврата долга и достоверности той информации, которая была предъявлена заемщиком на этапе оформления кредитной заявки.

При участии в особых ипотечных программах банка может потребоваться предоставление расширенного пакета документации, с чем следует заранее ознакомиться при получении консультации менеджера ВТБ.

Условия предоставления ипотеки в ВТБ

Как и многие российские банки, ВТБ предлагает гибкие варианты для взятия квартиры в ипотеку, однако выплата первоначального взноса – обязательное условие для всех программ. С первого января 2019 г. действовавшая прежде в банке ВТБ 24 ипотека без первоначального взноса по минимуму документов была отменена.

Были введены и другие изменения для заемщиков:

- Минимальная процентная ставка по целевому займу ВТБ понизилась до 9,5%;

- Срок выплаты кредита в банке ВТБ растянут до 50 лет.

Для оформления ипотечного кредита на квартиру заемщик должен не только собрать документы, но и подпадать под определенные стандарты, установленные банковской организацией. Условия стандартны для всех заемщиков, это не формальность.

В список ограничений входят:

- Возрастной фактор – лицам, младше 21 года, кредит не оформят;

- Гражданство Российской Федерации. Если заемщиком желает стать иностранный подданный, он обязан доказать наличие факта оплаченных налогов в пользу РФ предоставлением справки и пакета документов;

- Наличие трудового стажа не менее 12 месяцев, из которых четыре должны быть отработаны на последнем месте работы;

- Платежеспособность заемщика по кредиту, подтвержденная соответствующим уровнем дохода;

- Если потенциальный заемщик был прежде судим, кредит ему не выдадут.

В банке ВТБ действует ряд кредитных программ. Ипотека на квартиру оформляется и с помощью материнского капитала, и по двум документам (паспорт и СНиЛС).

Под материнский капитал

Данная программа — это также ипотека для молодых семей. Семьи, где родился второй и последующий ребенок, могут рассчитывать на ипотеку, предоставленную под материнский капитал. С его помощью можно возместить первый взнос.

Маткапитал дает и другие преимущества для взятия кредита в ВТБ:

- 12% годовых процентной ставки;

- Возможность оформления кредита на квартиру, приобретенную на вторичном рынке;

- Увеличение срока кредитования и максимального размера займа.

По 2 документам

В банке ВТБ ипотека по двум документам включена в программу, названную «Победа над формальностями». Условия получения займа упрощены (не нужно подтверждать доход), но имеют свои особенности:

- Заявление может быть рассмотрено и решено в течение 24 часов;

- Одобренная заявка действует четыре месяца, что достаточно для поиска подходящей квартиры и сбора остальных документов (по необходимости);

- Если площадь выбранной квартиры больше 65 квадратных метров, ставка по кредиту понижается;

- Минимальная сумма, на которую можно взять квартиру в ипотеку – 600 000 руб. Максимум – 30 000 000 руб.;

- Если вы рефинансируете ипотеку, ставка составит 11%;

- Если приобретается квартира в новостройке, первоначальный взнос составит минимум 30%. За квартиру, купленную на вторичном рынке, придется выложить от 40% стоимости.

Обязательно ли страхование?

Страхование залога и жизни являются обязательными, так как кредитор должен быть уверен в возврате выдаваемых средств. Страховой полис можно оформить страховой компании ВТБ банка, так и в сторонней, предварительно сравнив стоимость и определив выгодный вариант.

Обязательно сравнивайте предложения нескольких компаний, так как разница может быть существенной. Выгодоприобретателем по всем полисам является банк. При наступлении страхового случая клиенту будет выплачен разница между страховым возмещением и стоимостью залога, если она будет.

Стоимость страховки можно вернуть после получения кредита!

Для увеличения вероятности принятия банком положительного решения при заполнении анкеты можно рекомендовать:

- Не допускать грубых или умышленных ошибок. Внимательно проверяйте номера телефонов, так как погрешность в одной цифре может привести к отказу.

- Честно и развернуто отвечать на поставленные вопросы. Сегодня банк проверяет данные по различным системам, которые позволяют быстро определить лишние 10 000 приписанные к зарплате или родственников просрочников, которые не возвращают кредиты в других банках.

- Объективно оценивать свои возможности и рассчитывать долговую нагрузку. До заполнения анкеты воспользуйтесь калькулятором на сайте, чтобы определить платеж и соотнести с ежемесячными поступлениями. Банк откажет при несоответствии запрашиваемой суммы материальным возможностям.

- Указывать контактных лиц, которые смогут подтвердить степень ответственности и дать характеристику – знакомых, коллег и родственников (не супругов). Заранее решите, кого попросить о помощи и предупредите их о проверке службой безопасности. Всегда положительно отражается наличие телефонов родителей.

- Подтверждать по возможности любые слова и цифры. Показав свою открытость и желание сотрудничать, можно получить при одобрении сниженный процент.

- Заранее приобрести хорошую кредитную историю. Если нет необходимости в заемных средствах, но планируете оформление ссуды на покупку жилья, возьмите сумму 30 000-50 000 рублей и выплатите в течение нескольких месяцев, чтобы показать аккуратность при исполнении условий банка. Оптимальный период выплат 6-8 месяцев.

В статье рассмотрели, какие документы нужны для ипотеки в ВТБ 24 на квартиру, помните, что только вместе с достоверной анкетой заемщика, платежеспособностью и хорошей финансовой дисциплиной одобрят деньги на покупку дома.

Кредит на улучшение жилищных условий, не смотря на бюрократические требования самый доступный способ покупки собственности, а выгодные условия компенсируют негативный остаток от длительной подготовки.

Список документов для ипотеки ВТБ 24

При оформлении и получении жилищного займа в обязательном порядке требуются официальные правоустанавливающие справки. Сюда можно отнести специальное свидетельство, доказывающее право личной законной собственности и его основания. Среди них выделяются такие справки, как соглашение относительно купли-продажи, договор мены жилья или его дарения, бумаги, доказывающие факт получения наследства и все приватизационные справки.

Необходимо принять во внимание, что, если в заем покупается ранее приватизированная квартира, продавец обязан выдать специальную архивную выписку, полученную из домовой книги. В ней обязательно должны быть указаны все особы, зарегистрированные в приобретенном помещении.. Заменить его можно справкой из домовой, где обозначены информационные данные относительно прописанных лиц на период написания и регистрации соглашения касающегося передачи недвижимого имущества

Предоставляется грамотно составленная выписка из стандартного реестра прав и основные сделки с недвижимостью

Заменить его можно справкой из домовой, где обозначены информационные данные относительно прописанных лиц на период написания и регистрации соглашения касающегося передачи недвижимого имущества. Предоставляется грамотно составленная выписка из стандартного реестра прав и основные сделки с недвижимостью.

Решая, какие документы нужны для ипотеки в ВТБ 24 на квартиру, потенциальному заемщику потребуется предоставить следующий список:

- Согласие официального супруга на реализацию жилого помещения, за исключением объекта, полученного в наследство.

- Нотариально заверенная доверенность, если в сделке принимает участие третье лицо.

- Если определенная часть квартиры находится в собственности человека, не достигшего совершеннолетия, потребуется дать официальное разрешение от органов опеки.

Существует также перечень определенных бумаг, предназначенные исключительно для лица, покупающего жилье. Среди самых основных из них можно отметить:

- Заключение оценщика, в котором обозначена стоимость жилого объекта по рыночным показателям;

- Бумаги, являющиеся подтверждением материального достатка;

- Если официальный покупатель на время заверения сделки находится в официальном браке, но занимается оформлением личной собственности, нужно предоставить специальное разрешение от второго партнера на проведение подобной операции. В прямой зависимости от случая пользователь может предоставить брачный контракт, устанавливающий основные правила по разделению установленной собственности на уже имеющееся в распоряжении имущество;

- Если покупатель в официальном банке не состоит, необходимо предоставить официальное нотариально заверенное заявление, касающееся того, что на время заключения сделки клиент не был в браке;

- При участии в сделке несовершеннолетнего лица, потребуется разрешение от сотрудников опеки.

Любая финансовая организация задействует особые технологии для проведения грамотной оценки общей материального положения заемщиков. Это автоматически повлияет на правила относительно подбора важных справок, направленных на жилищный займ. Клиентам постараются подобрать подходящую программу, где объем требуемых сведений будет приближен к самому минимуму.

Образец заполнения анкеты на ипотеку в ВТБ

Заявка содержит следующие разделы:

- Персональные данные.

- Источник информации о кредите.

- Образование.

- Трудоустройство.

- Размер доходов.

- Сведения об имуществе.

- Обязательства и расходы клиента.

- Семейное положение и супруг.

- Контактные лица.

- Дополнительная информация.

Заявление-анкету на ипотечный кредит можно заполнить на сайте или в офисе.

В первом разделе указывают фамилию, имя, отчество и дату рождения, адреса фактического проживания и регистрации. Вносят данные паспорта, СНИС и ИНН. По возможности указывайте больше стационарных телефонов.

В разделе «Источник информации» выберите способ получения данных о продуктах и условиях.

В полях об образовании допускается указывать несколько вариантов.

Трудоустройство может быть официальным и нет, сообщите или внесите сведения:

- официальное место работы согласно записи трудовой книжки и должность;

- неофициальное или по совместительству место работы и род деятельности.

По основному месту работы укажите отрасль юридического лица, ориентировочную численность сотрудников, период работы и время работы организации.

При внесении данных о заработной плате и прочих вознаграждениях укажите зарплату после вычета НДФЛ и размер дополнительного дохода.

При заполнении заявки дистанционно, если по данным 2-НДФЛ некорректно произведете расчет, ничего страшного не произойдет. После представления справки все данные будут проверены и скорректированы. Небольшая погрешность не считается недостоверной информацией.

Указывают фамилию, имя и отчество супруга, и его контактные телефоны. Если он будет выступать созаемщиком, доходы могут быть суммированы.

Сообщите сотруднику или внесите в заявку данные о владении движимым и недвижимым имуществом. Например, автомобиль, гараж, дачный участок и т.д. Не обманывайте и будьте готовы по требованию предоставить ПТС, свидетельства.

Для расчета финансовой нагрузки сообщайте обо всех займах, полученных ранее. Никогда не скрывайте информацию, так как будут запрошены сведения в БКИ.

Платежеспособность клиента определяют следующим образом:

- Суммируют официальные подтвержденные доходы и 5о%от сумм, указанных как дополнительный заработок.

- Вычитают прожиточный минимум на заемщика и иждивенцев.

- Вычитают общую сумму платежа по всем ссудам, алиментам, другим типам взысканий и обязательств.

Иждивенцами принято считать несовершеннолетних детей, неработающих супругов и родителей-пенсионеров, проживающих совместно с заемщиком.

Оставшаяся сумма является максимально допустимым размером платежа.

Одобрение заявки сводится к нулю, если сумма всех обязательств клиента более 60% от официальной зарплаты.

В приложении указывают тип приобретаемого жилья, наименование застройщика (при покупке новостройки), размер первоначального взноса.

Образец заполнения анкеты на ипотеку в ВТБ 24 не универсальный, главное — достоверность и полнота данных.

Заявление-анкета на ипотечный кредит в ВТБ (образец)

Заявление-анкета на ипотечный кредит в ВТБ (образец)

Программы ВТБ 24

Подробно об условиях ипотеки можно узнать на сайте. Если же говорить о возможности использования двух документов, то в ВТБ доступна одна программа – «Победа над формальностями». Характерными особенностями является:

- Выдача по предъявлению паспорта и СНИЛС.

- Упрощенная схема одобрения и оформления.

- Возможность приобрести готовое жилье (новостройки, вторичка).

Для граждан также доступны дополнительные предложения, например, рефинансирование ипотеки. Любой желающий может обратиться в ВТБ с просьбой переоформить кредит, взятый в другом банке. Результат – выгодные условия погашения, займ в рублях, возможность досрочного погашения, меньшая процентная ставка, измененный срок возврата.

Как получить ипотеку в ВТБ 24?

По сути, схема получения ипотеки отличается от стандартной только в период сбора документации, так как все необходимое уже есть. Поэтому пошаговая инструкция выглядит так:

- Произведите предварительный расчет ежемесячного платежа при помощи онлайн-калькулятора ВТБ.

- Подайте заявку в банк. Это можно сделать лично или удаленно. Клиенты пользуются личным кабинетом.

- Дождитесь одобрения. На телефон и электронную почту, указанную в заявлении, поступит соответствующее уведомление.

- Предоставьте сведения об объекте недвижимости, который планируете купить в ипотеку. Подпишите договор с продавцом.

- Для займов с залогом дополнительное условие – комплексное страхование объекта, а также жизни и здоровья недвижимости.

- После оформления соглашения с банком внесите первоначальный взнос. Остальную сумму переведет ВТБ.

- Переоформите право собственности. Получите в Росреестре выписку. Учтите, что недвижимость будет обремененной на время возврата долга.

Если не платить обязательные взносы по ипотеке, ВТБ на основании договора начислит пеню в размере 0,8% от остатка долга. Если же заемщик не погасит образовавшуюся задолженность, ВТБ вправе изъять недвижимость с целью продажи и погашения недоимки по ипотеке.

Можно ли использовать материнский капитал

В ВТБ можно оформить ипотеку без первоначального взноса. Предложение актуально для молодых семей с двумя и более детьми, родившимися до 2020 года. Целевое использование выделенных денежных средств обязательно: они должны быть направлены на улучшение жилищных условий.

Особенности использования:

- Материнский капитал как первоначальный взнос. Стартовый капитал включает в себя и личные средства заемщика. По материнскому сертификату можно выплатить не более 15% от стоимости недвижимости.

- Документальное сопровождение. Право целевого использования денежных средств подтверждается сертификатом и справкой из пенсионного фонда.

Ипотеку с привлечением материнского капитала можно оформить по стандартной программе. Льготные предложения не действуют. В программе участвует недвижимость вторичного и первичного рынка. Благодаря ипотеке можно приобрести жилой дом. Сроки кредитования фиксированные – до 20 лет.

ВТБ банк лояльно относится к своим клиентам, поэтому вероятность одобрения заявок достаточно высокая. Клиент, несмотря на наличие материнского сертификата, должен подтвердить свою платежеспособность. Плохая кредитная история может снизить шансы на одобрение. Заявку необходимо подавать заранее. Банк требует стандартный пакет документов. Если соискатель – мужчина, то он должен предъявить кредитному менеджеру военный билет.

Часто задаваемые вопросы

Можно ли самостоятельно выбрать объект недвижимости, который будет приобретен с помощью ипотечного кредита?

Что делать потенциальному заемщику, если он живет и работает в одном городе, а покупать недвижимость планирует совершенно в другом регионе?

Что можно сделать, если ежемесячного дохода недостаточно для получения нужной суммы кредита?

По каким причинам банк может отказать в выдаче ипотеки?

Кто будет числиться собственником покупаемой в ипотеку недвижимости?

Какую сумму налогового вычета можно получить по ипотечному кредиту?

Как происходит расчет с продавцом недвижимости?

Мне нравится1Не нравится

Особые документы по программам ипотеки

При оформлении военной ипотеки нужно свидетельство участника Накопительно-ипотечной системы (НИС). Если заемщик выбрал программу ВТБ 24 с материнским капиталом, будет нужен сертификат на него или документ Пенсионного фонда РФ об остатке средств маткапитала (выдается в течение трех месяцев).

Для льготной ипотеки по заниженной ставке с государственным субсидированием придется подтвердить наличие семьи и детей, рожденных в определенный временной период.

Ипотека по двум документам

От будущего заемщика требуются, прежде всего, документы для идентификации личности. К ним относится оригинал и копия паспорта, а также номер страхового свидетельства обязательного пенсионного страхования (СНИЛС).

Справка о доходах с места работы при выборе программы «Победа над формальностями» не требуется.

Для идентификации личности можно также предоставить:

- пенсионное удостоверение;

- военный билет — для мужчин младше 27 лет;

- водительское удостоверение;

- ИНН.

Если 30% стоимости жилья уже размещено на текущем или депозитном счету, то можно подтвердить это соответствующим договором или выпиской. Однако в списке документов банка этот документ не значится.

Претендент на кредит должен заполнить очень подробную заявку-анкету. Если банк убедиться в том, что у клиента есть средства на первоначальный взнос и выяснит, что у него хорошая кредитная история, то скорей всего заявка будет одобрена.

Отсутствие справки о доходах не ведет к существенным рискам банка, так как вся информация о его доходах и расходах будет изложена в анкете заемщика.

Ипотека с использованием маткапитала

Ипотечный кредит может быть оформлен с маткапиталом (в 2020 году его сумма составляет более 460 тыс. рублей). С 1 января 2020 года такая возможность предоставляется даже тем семьям, у которых появился первый ребенок.

После того как квартира выбрана, внесен задаток и подписан договор купли-продажи заемщику предстоит самый важный этап процедуры: одобрение сделки Пенсионным фондом (ПФ).

В фонд нужно будет подать:

- заявление (образец скачать можно здесь);

- копию паспорта, СНИЛС;

- оригинал сертификата на материнский капитал;

- копию договора купли-продажи;

- выписку из ЕГРН.

Заявление в ПФ рассматривают не более двух месяцев. Если все в порядке, то деньги переводятся на счет продавца квартиры, который указывается в заявлении. Банку нужно будет предоставить только копию сертификата на материнский капитал.

Закладная утеряна: как быть?

Банк не должен допускать утери документа, но иногда это случается. В этом случае заемщик должен заказать сотрудникам ВТБ новую закладную. Поскольку текст документа составляется банковским служащим, заемщик просто должен проверить его правильность.

При утрате единственного экземпляра в банке, необходимо заказать его дубликат документа. Текст новой бумаги составляет сотрудник банка, перед подписанием необходимо лишь проверить правильность внесенных сведений. Для этого желательно с самого начала снять копию с оригинала. Там будет указаны данные того государственного органа, который регистрировал ипотечный договор и прочие документы в первый раз. В это отделение и нужно обращаться с дубликатом.

В отделении Росреестра также должна иметься копия обеспечительного документа. Проверку данных производят и его сотрудники, поэтому в идеале никаких ошибок быть не должно.

При отказе со стороны банка в оформлении дубликата следует обращаться в суд, предварительно направив в кредитную организацию досудебную претензию. Регистрационная палата не снимет обременения, а факт исполнения обязательств по ипотеке подтвердится в суде. Единственный минус – время, которое придется потратить на разбирательства.

Документы для ипотеки в ВТБ 24

Успех получения ипотечного кредита во многом зависит от правильной подготовки необходимых справок. Частично образцы представлены на сайте банка. На рассмотрение подаются оригиналы и копии документов, указанных в анкете заемщика.

Перед оформлением договора банк проверяет правоустанавливающие свидетельства на право собственности покупаемой недвижимости.

Какие нужны?

Минимальный пакет включает:

- удостоверение личности;

- справку о доходах;

- свидетельство о праве собственности на жилую недвижимость, которую желает приобрести заемщик и другое.

Общий список

Более широкий перечень включает:

- удостоверение личности, водительские права (копия паспорта должна включать все страницы без исключения);

- трудовую книжку (копия заверяется работодателем, должна иметь отметку, что заявитель работает в компании в настоящий момент);

- справку о доходах по форме НДФЛ-2 или документ, составленный в свободной форме и указывающий доход с разбивкой по месяцам за последний год.

Поручители и созаемщики должны подготовить аналогичный пакет.

Для наемного работника

Наемному работнику нужно предоставить:

- фотокопии гражданского паспорта и водительских прав (для иностранцев – паспорт, виза и документ, подтверждающий законность пребывания на территории РФ и ведения трудовой деятельности);

- фотокопию трудового договора и трудовой книжки заверенную предприятием в установленном порядке;

- оригинал справки о доходах, налоговую декларацию, и другие бумаги подтверждающие суммы и источник дохода;

- билет военнообязанного (для лиц, не достигших 27 лет);

- анкету заемщика банка ВТБ.

Если есть бизнес

Для индивидуальных предпринимателей и лиц, владеющих бизнесом или долей в частных предприятиях необходимо предоставить аналогичные документы, как указано выше и дополнительно:

- выписку из реестра ЕГРЮЛ;

- выписку о движении денежных средств по счетам;

- справку об отсутствии задолженности по ссудам (картотека №2);

- налоговую декларацию (для предприятий на ЕНВД или УНСО);

- баланс и отчет о прибыли;

- расшифровку кредиторской и дебиторской задолженности;

- лицензии (патенты, сертификаты) – для предприятий, деятельность которых осуществляется по специальным разрешениям.

Сокращенный пакет

При выборе программы, по которой банк осуществляет упрощенное оформление заемщику необходимо иметь:

- документ указывающий, что клиент имеет в распоряжении сумму в размере 40% от стоимости приобретаемого объекта;

- паспорт, военный билет (для лиц призывного возраста);

- удостоверение личности супруга (для лиц, состоящих в брачных отношениях).

Соответственно, недвижимость не может стоить более 30 миллионов.

На приобретаемую недвижимость

На объект покупки банк требует предоставить:

- документ, удостоверяющий право собственности на жилье (свидетельство, выписка из ЕГРП и другие);

- кадастровый паспорт;

- выписку из домовой книги;

- выписку по лицевому счету;

- гражданский паспорт продавца.

Все документы на предварительное рассмотрение предоставляются в виде фотокопий.

Банк при положительном решении закажет и оплатит оценку объекта и может потребовать дополнительные документы.

Что может понадобиться дополнительно?

Документы на ипотеку в ВТБ 24 могут быть дополнены, если при совершении сделки затрагиваются интересы несовершеннолетних.

Для продавцов – юридических лиц, продажа через ипотечный договор осуществляется при предоставлении на рассмотрение:

- учредительного договора, устава;

- выписки о регистрации в ЕГРЮЛ;

- документа, указывающего, что предприятие принято на учет в налоговых органах;

- приказа по предприятию о продаже недвижимости.

На решение банка о стоимости кредита может повлиять предоставление дополнительных документов:

- дипломы об образовании;

- справка о регистрации по временному адресу;

- свидетельства о праве собственности на недвижимость любого типа;

- банковские выписки, свидетельствующие о наличии денежных активов;

- договора, обеспечивающие дополнительный доход (включая пособия, ренту).