Ипотека без первоначального взноса

Содержание:

Зачем банкам первоначальный взнос

Всем известно, что основная часть банков старается одобрять кредиты на недвижимость исключительно тем клиентам, которые могут сразу внести процент от стоимости выбранной квартиры из своих сбережений. Условия по суммам минимального первоначального взноса у разных банков отличаются, однако обычно кредитующие организации предлагают клиентам самостоятельно выплатить примерно 10–20 % от полной стоимости недвижимости. Чем объясняются такие требования?

Суть в том, что ипотека представляет собой высокий риск для финансовой организации и клиента. Данные займы чаще всего берут на долгое время, в этот период могут произойти любые изменения у заемщика и в сфере недвижимости. Жилищные объекты способны стать гораздо дешевле, клиент может потерять трудоспособность, в итоге кредитор рискует не только остаться без прибыли, но и лишиться собственных денежных средств. Чтобы уменьшить риски в подобных случаях, компании стараются выдавать займы по ипотеке в сумме, меньше оценочной стоимости выбранной квартиры.

Кредит на недвижимость без начального платежа для финансовой организации является рискованным процессом по следующим причинам:

- Рынок жилья довольно нестабилен. Цены на объекты недвижимости периодически повышаются и падают. Если кредитующая организация выдает долгосрочные займы в момент роста цен, то в дальнейшем не получится реализовать недвижимость по той цене, которая поможет погасить задолженность клиента, неспособного возвращать долги в период кризиса.

- Ипотеку без первоначального взноса берут заемщики невысокого качества. Банковские учреждения уверены, что, если клиент не в состоянии накопить средства на первоначальный платеж, значит, он неграмотно распределяет свои средства, это может привести к невозврату денег по кредиту из-за отсутствия финансовой дисциплины.

Банки также считают, что ипотеку без первоначального взноса берут только заемщики с низким уровнем дохода и неофициальной работой, отсюда могут возникнуть проблемы с оплатой задолженности. В действительности это только домыслы кредитующих компаний. Задолженность по жилищным кредитам довольно низкая (3-4 %), а те, кто берут ипотеку, обычно исправно вносят свои платежи.

1 пример: без первоначального платежа. Например, вы захотели приобрести недвижимость, цена которой 3 миллиона рублей, и выбрали банк, способный выдать вам необходимую сумму полностью. Через какое-то время с финансами в вашей семье начались проблемы, и вы перестали выплачивать деньги по кредиту. В итоге организация изъяла залоговую недвижимость и объявила о ее продаже. Но за этот период стоимость квартиры упала на 500 тысяч. Следовательно, после продажи жилого объекта учреждение не возместило свой ущерб и осталось без дохода.

2 пример: с начальным взносом. Допустим, вы не нашли кредитора, у которого можно брать ипотеку без первоначального взноса. Далее вы обращаетесь в банк, где выдают кредиты, требуя внести 20 % от цены квартиры из собственных сбережений. При стоимости жилья в те же 3 миллиона размер ипотеки равен 2,4 миллиона рублей. Через несколько лет вы перестали погашать задолженность по кредиту, и организация начала продажу залоговой недвижимости. Как и в предыдущей ситуации, стоимость квартиры понизилась на 500 тысяч, однако, продав ее за 2,5 млн рублей, банковское учреждение вернуло свои средства и получило доход в виде уплаченных в первые годы процентов.

Конечно, в обоих случаях разговор идет о прибыли кредитора, что не особо важно для клиента. Учреждения учитывают это и компенсируют риски оформления кредитов без первоначального платежа с помощью высоких процентных ставок, а это, в свою очередь, оказывает влияние на переплату

В итоге оформить договор с небольшим первоначальным взносом выгодно как для заемщика, так и для банка.

В любом случае первоначальный платеж теперь является обязательным условием у большей части организаций. При ипотеке вам необходимо иметь наличные сбережения в размере 10–15 % процентов от полной цены недвижимости.

Но из любой ситуации есть выход. Далее обсудим, можно ли брать ипотеку без первоначального взноса, и рассмотрим способы обойти начальный взнос.

Ипотека без первоначального взноса — известные способы получения

Даже если банки и не любят выдавать ипотеку без первоначального взноса, существует несколько способов взять жилищный кредит без него.

Способ 1. Льготная ипотека

В России действуют специальные льготные госпрограммы ипотечного кредитования. Ими могут воспользоваться граждане, которые относятся к одной из незащищенных категорий, нуждающиеся в улучшении жилищных условий.

Такими категориями могут быть молодые семьи, молодые одинокие родители, военнослужащие и т.д. Социальная ипотека обычно доступна гражданам младше 35 лет. Для участия в одной из таких программ нужно подать заявление в местные органы власти или соцзащиты. Если заявка одобрена, человека или семью ставят в очередь на получение специальной субсидии от государства.

Способ 2. Военная ипотека

Правила военной ипотеки таковы, что самостоятельно накапливать на первоначальный взнос военнослужащему не нужно. За всех вступивших в программу деньги вносит государство в лице Министерства обороны. Это касается не только первоначального взноса, но и последующих обязательных платежей.

Разумеется, на квартиру, купленную в рамках военной ипотеки, действуют серьезные обременения. Залог фактически получается двойным — его накладывает и банк, и само государство. Как-либо распоряжаться своей недвижимостью будет очень тяжело, в квартире можно только жить.

Способ 3. Ипотека с использованием маткапитала

Самое популярное направление использования материнского капитала в России — улучшение жилищных условий. Сертификат можно использовать при получении ипотечного кредита или для погашения уже имеющейся задолженности по ипотеке. Причем для этого не нужно ждать, пока ребенку исполнится три года.

Использовать маткапитал можно и как первоначальный взнос по жилищному кредиту, на это соглашаются многие российские банки. Чтобы взять ипотеку под маткапитал, нужно следовать такому алгоритму:

- Найти подходящую квартиру в новостройке или на вторичном рынке.

- Получить одобрение на сделку в ПФР.

- Подобрать подходящий банк и ипотечную программу.

- Подать заявку на ипотеку.

- Подписать договор.

- Внести первый взнос сертификатом на маткапитал.

- Оформить жилье в собственность.

- Зарегистрировать в Росреестре обременение.

Вас заинтересует: Ипотека с маткапиталом — как использовать сертификат в качестве первоначального взноса

Способ 4. Акции банков

Банков в России достаточно много, и они активно борются за клиентов. Особенно агрессивную политику приходится вести небольшим финансовым учреждениям, которые завоевывают свою долю рынка. Один из инструментов — акции и спецпредложения.

Вполне реально встретить акцию, в рамках которой банк предлагает получить ипотеку без первоначального взноса. Как правило, это совместные акции банков и застройщиков, так что квартира будет только в конкретной новостройке.

Способ 5. Ипотека с залогом

Если у заемщика уже есть какая-либо ликвидная недвижимость в собственности — ее можно использовать в качестве залога при оформлении ипотеки. В таком случае первоначальный взнос также может быть не обязательным.

При этом нужно помнить о рисках и тщательно взвешивать свою платежеспособность. При серьезных нарушениях и просрочках банк может забрать залоговую недвижимость.

Способ 6. Дополнительное обеспечение

Дополнительным обеспечением называется залог любого ценного имущества. Не обязательно какой-либо недвижимости, как в предыдущем случае. Таким имуществом может быть:

- автомобиль;

- земельный участок;

- ценные бумаги;

- драгметаллы.

Подойдет любой высоколиквидный доходный актив. Сомнительное с этой точки зрения имущество банки не примут — специалисты кредитных организаций умеют хорошо оценивать степень ликвидности любого имущества.

Способ 7. Потребительский кредит для первоначального взноса

Способ не очень хороший и выгодный, но вполне работающий. А главное — подходящий большинству заемщиков, у которых нет денег на первый взнос по ипотеке.

Главный минус этого способа очевиден — переплата за квартиру получается огромной. А первые несколько лет нужно будет отдавать довольно большую сумму на обязательные платежи по всем кредитам. Существует риск не справиться с этими платежами. Стоит подумать и о своем нервном состоянии и взаимоотношениях в семье, которые могут испортиться на фоне такой финансовой нагрузки.

Вас заинтересует: Кредиты наличными только по паспорту в 2020 году

Особенности оформления ипотеки под залог имущества

Итак, приобретение жилья в ипотеку предполагает залог покупаемой недвижимости. Это означает, что на время действия договора ипотеки между банком и заемщиком, жильем будет пользоваться заемщик, но юридически право собственности на имущество будет находиться у банка. Заемщик может себя и свою семью прописать в квартире по ипотеке, проводить там косметический ремонт, но продавать, дарить или делать перестройки в квартире без согласования с кредитором не имеет права.

Чтобы оформить ипотеку под залог покупаемой квартиры, прежде всего, необходимо ознакомиться с ипотечными предложениями ближайших банков, собрать пакет документов, необходимых для заключения сделки, затем выбрать недвижимость, соответствующую требованиям финансового учреждения, а затем уже заключить ипотечный договор с банком, который определит права и обязанности всех сторон данного кредитного соглашения.

В список требований банка непременно входит пункт об обязательном единовременном погашении части стоимости жилья в качестве минимального первоначального взноса. Сумма первоначального платежа определяется условиями выбранной программы в конкретном банке. Также в обязательном порядке проводится полный анализ и проверка подлинности, всех представленных заемщиком, документов.

Тонкости ипотеки под залог приобретаемого имущества

Тонкости ипотеки под залог приобретаемого имущества

Кроме того, обязательно анализируется платежеспособность клиента, которая является важнейшим условием предоставления ипотечного займа. После подписания ипотечного соглашения с банком и договора купли-продажи с продавцом жилья, заключение сделки регистрируется. После государственной регистрации, заемщик получает свидетельство о праве собственности на недвижимость, предоставленную банку в залог, согласно кредитному договору.

Плюсы и минусы ипотеки под залог покупаемого жилья

Главной положительной стороной ипотеки под залог покупаемого жилья можно назвать то, что данный вид кредитования сегодня предлагают все без исключения финансовые учреждения, которые работают с подобными ссудами. Это значит, что заемщику не придется тратить время и нервы на поиск банка, более того, он не будет никак ограничен в выборе кредитора с наиболее привлекательными условиями ипотечного кредитования.

Другими немаловажными достоинствами данного вида жилищных кредитов можно назвать:

- Относительно небольшую процентную ставку по сравнению с другими видами кредитования (12%-16%)

- Возможность получения крупной суммы – до 90% от стоимости жилья на срок до 30 лет

- Быстроту оформления ипотечного займа под залог приобретаемого жилья (7–20 рабочих дней)

- Разнообразие программ жилищного кредитования под залог покупаемой недвижимости

- Возможность участия заемщика в программах льготного кредитования.

К отрицательным сторонам данной программы можно отнести ограничения использования залогового жилья, предусмотренные договором ипотеки, а также необходимость ежегодного страхования недвижимости, а заемщику придется ежегодно приносить в банк обновленные справки о доходе. Кроме того, переплата по ипотеке до сих пор остается на достаточно высоком уровне.

Однако, несмотря на существенные минусы ипотеки под залог покупаемой недвижимости, этот вид кредитования до сих пор остается наиболее востребованных среди заемщиков, поскольку данный вид ссуды, сочетает в себе качественный уровень оказания услуги и приемлемую стоимость.

Как получить ипотеку в Сбербанке

Для оформления ломбардной ипотеки Сбербанк требует предоставления обеспечения в виде объекта недвижимости, который находится в собственности у заемщика или поручителя. Условия ломбардной и простой ипотеки практически одинаковые, и отличаются они только необходимостью залога.

В Сбербанке по этому типу жилищной ссуды можно приобрести имущество на первичном и вторичном рынке. Заём бывает целевого и нецелевого назначения. Наиболее распространена классическая ипотека, гарантией которой выступает покупаемая недвижимость, т. е. заемщик на выданные банком средства приобретает квартиру или дом, и они становятся залогообеспечением.

Плюсы ипотеки в Сбербанке

Ипотечная ссуда под залог в Сбербанке имеет ряд преимуществ:

- банк является лидером среди финансовых организаций по жилищному кредитованию;

- кредитуемый может предоставить для залога практически любое имущество;

- для обладателей зарплатных карт банка доступны льготные условия по процентной ставке.

Условия и требования по ипотеке

Жилищное кредитование с залогообеспечением в Сбербанке осуществляется по ряду общих условий:

- срок выдачи ипотеки – до 30 лет;

- размер займа не превышает 80% от рыночной стоимости объекта залога;

- кредит выдается в рублях;

- процентная ставка начинает от 11% (при ее расчете учитывается срок кредитования и оценочная стоимость обеспечения).

Основным требованием для предоставления заемных средств считается предоставление залога. Это может быть приобретаемая недвижимость или имущество, являющееся собственностью заемщика (квартира, дом, земельный участок). Также для обеспечения оформляется доля в недвижимости. Кредит с предоставлением займа является альтернативой ссуде с обязательным первым взносом.

Среди заемщиков актуален вопрос о возможности предоставления для обеспечения автомобиля. Подобный залог возможен только при выдаче заемных средств на покупку участка земли, а также на возведение или приобретение загородного домовладения или гаража.

Ссуда под залог покупаемой недвижимости

В большинстве случаев Сбербанком предоставляется классическая ипотека, оформляемая под залог приобретаемого имущества. Этот вариант наиболее простой, но в нем есть два обязательных условия:

- Заемщик в обязательном порядке оформляет страховку на покупаемую недвижимость и на себе.

- Банк сам предлагает кредитуемому список объектов от партнеров-застройщиков, т. е. клиент не может самостоятельно выбрать понравившуюся недвижимость. Это правило действует при покупке первичного имущества. А для вторичной недвижимости банк предъявляет ряд требований к его ликвидности, чтобы продать, если заемщик не сможет полностью погасить ссуду.

Под залог личной недвижимости

Обеспечением по жилищному кредиту банк признает квартиру, коттедж, дом, земельный участок, таунхаус или гараж. Для залогового имущества предъявляется ряд требований:

- здание возведено до 1970 года;

- как залог не принимаются деревянные постройки и ветхое жилье;

- при нескольких перепродажах объекта залога возрастает риск в недостаточной юридической «чистоте» сделок, поэтому такое имущество вызывает у банка подозрения;

- нельзя использовать имущество, не подлежащее приватизации;

- как залога нельзя использовать не обособленную часть имущества;

- сложности возникнут при оформлении под залог недвижимости, среди собственников которой присутствуют несовершеннолетние дети, инвалиды, недееспособные лица и военнослужащие.

Земельный участок

Жилищный кредит под земельный надел не охотно выдается банком, только в случае полного отсутствия у заемщика средств на первоначальный взнос. Объяснить подобное нежелание можно тем фактом, что значительная часть участков неликвидна, поэтому при появлении задолженности сложно реализовать.

При желании заемщика предоставить землю в виде обеспечения по ипотеке будут учитываться различные факторы: качество почвы, удаленность территории от дорог, наличие коммуникаций и т. п. Преимуществом станет наличие официального назначения земли.

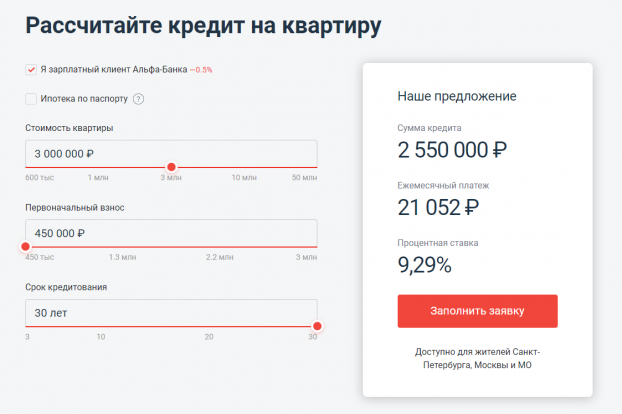

Ипотечный калькулятор

Часто случается так, что банк охотно выдаёт большую ипотеку клиенту, который владеет недвижимостью, обладающей высокой ликвидностью, однако потом платежи по задолженности не поступают из-за нехватки средств, и банк изымает объект залога для последующей продажи и погашения своих убытков.

Для того чтобы оценить свои силы касательно возможности выплачивать ипотечное обязательство на ту или иную сумму, можно воспользоваться ипотечным калькулятором, который мы предоставляем вам ниже.

Его принцип работы заключается во введении известных данных об условиях ипотеки и получении информации о переплате по кредиту, а также детально построенного графика ежемесячных платежей.

Ипотечным калькулятором также стоит воспользоваться, если вы решили погасить ипотеку досрочно, что рассчитать остаточную конкретную сумму, которая для этого потребуется.

Ипотека под залог

С помощью такого правила банк получает гарантию, что при неисполнении человеком возложенных на него обязательств не будут понесены убытки. Оформить рассматриваемый кредит можно практически в любой кредитной организации. Рекомендуется выбирать те банки, что существуют на рынке на протяжении длительного времени. Банки устанавливают разные требования к приобретаемому имуществу и заемщикам.

Без первоначального взноса

В случае, когда кредитный договор не предусматривает первоначального взноса – это дополнительный риск для банковской организации. Отсутствие денег на первый взнос может говорить о том, что заемщик не умеет правильно распределять свои денежные средства. Также причиной может быть низкий уровень дохода.

Банк в этой ситуации часто принимает решение выдать кредит, в котором залогом выступает уже имеющаяся недвижимость. Целью является минимизация рисков, которые могут образоваться при невыплате заемщиков кредита. При наличии дополнительного залога банк уверен, что сумма выданного кредита превышена более чем на 200 процентов. Риски выдать кредит сводятся к минимуму.

С первоначальным взносом

Большое количество банков устанавливает требование относительно внесения первого взноса при оформлении ипотеки. Размер его равен 1/5 части от стоимости жилья

Обратить внимание стоит на то, что из данного правила есть исключения. В том числе лица, работающие в бюджетных организациях, могут рассчитывать на получение кредита без взноса

Часто для покрытия возможных убытков банки устанавливают повышенный размер процентной ставки. Понимать следует, что при меньшей ликвидности залога ставка больше. Минимальная ликвидность присуща пустому земельному наделу. Исключением будет тот, что расположен в престижном регионе.

Без справок о доходах

- тех, кто хочет срочно взять ипотеку, при этом не имеет свободного времени для сбора бумаг;

- имеющим высокий доход, который сложно подтвердить с помощью документации.

Установлены требования для таких категорий людей. В том числе требуется быть гражданином страны. Оценке подлежит личность человека

Обращают внимание на возрастную категорию, наличие кредитной истории. Требования строже, нежели к заемщикам по иным разновидностям кредитов

К примеру, Сбербанк понижает возрастной предел для заемщиков на десять лет.

В первую очередь требуется представить документ, посредством которого удостоверяется личность человека. Второй документ будет различным в разных банках. С помощью такого акта дополнительно осуществляется подтверждение личности. К примеру, это удостоверение водителя, военный билет и прочее. Также это может быть акт, указывающий на наличие средств для покрытия кредита. Это можно подтвердить с помощью сертификатов и т.д.

После проверки документации банк дает время заемщику на предоставление данных относительно наличия денег на первый взнос. Если заявка одобрена – в установленный срок предоставляется пакет бумаг:

- кадастровая документация на жилье;

- свидетельство, отражающее наличие права собственности на квартиру;

- выписка, сделанная из реестра;

- предварительное соглашение на покупку жилья.

Обратить внимание нужно на то, что выписка действительна на протяжении месяца с момента ее выдачи

С плохой кредитной историей

Нельзя утверждать, что человеку с плохой кредитной историей не одобрят ипотеку

Обращают внимание на то, чья вина присутствует в том, что допущена просрочка. Кроме того, при допущении небольшой просрочки не во всех ситуациях банки отказывают в выдаче кредита

Выделить можно несколько разновидностей нарушений. В первую очередь это грубое нарушение. Это говорит о том, что человек перестал вносить платежи по кредиту и накопилась большая сумма задолженности.

Прежде чем подать заявку на ипотеку при наличии плохой кредитной истории – можно попробовать немного исправить ситуацию. Если вины человека в допущенной просрочке нет – он может обратиться в банк и попросить устранить с общей базы негативные сведения о нем. Если вина плательщика есть – рекомендуется взять несколько маленьких кредитов и оплачивать их в срок. Лучше всего закрывать их ранее установленного срока. Просто прийти в банк и доказывать сотрудникам свою благонадежность – нет смысла. Банки верят только фактам, отраженным в документах.

Для получения положительного решения по заявке можно обеспечить залог по кредиту или воспользоваться помощью поручителей.

Предъявляемые требования

Банками предъявляются следующие требования к заемщикам:

| Наличие гражданства РФ | регистрацию на территории России |

| Положительная кредитная история | отсутствие нарушений по ранее имевшимся кредитам |

| Заемщик должен соответствовать возрастным критериям | В каждом банке свои возрастные лимиты (как правило, от 21 года и до 65 лет) |

| Наличие определенного срока трудовой стаж | Включая стаж по последнему месту трудоустройства |

| Подтверждение постоянного стабильного дохода | достаточного для оплаты займа |

Кроме этого, могут существовать и иные требования, которые предъявляются к конкретному заемщику. Банк при этом может предлагать более выгодные условия по кредиту.

Банк может отказать в одобрении заявки на ипотеку без объяснения причин, в этом случае заемщик может обратиться в другую организацию.

Требования относительно залогового объекта:

| Предмет ипотеки должен быть изолированным | отдельным жильем, поэтому ипотечный кредит на долю в квартире и комнату коммунальной квартире или в общежитии не допускается |

| Юридическая чистота сделки | Объект недвижимости проверяется на то, что принадлежит на праве собственности продавцу, на него не имеют какие-либо права третьи лица, не обременен и т.д. |

| Возможен кредит под залог уже имеющегося имущества | принадлежащего заемщику, возможно привлечение поручителей |

Банк может принять отрицательное решение по заявке на ипотеку, если предмет залога:

| По своему состоянию не отвечает условиям банка | Не имеет туалета, ванны или кухни, не отапливаемое помещение, без электричества, не имеет системы водоснабжения, сантехнического оборудования и др. инженерных коммуникаций |

| Необходим капитальный ремонт | и значительные финансовые вложения |

| Самовольно переустроенное или перепланированное | помещение квартиры |

Требования к техническому состоянию объекта:

- Год постройки.

- Материалы стен, фундамента и т.д.

- Его этажность.

- Не должно относится к ветхому или аварийному жилью.

- Не стоит в списке домов на реконструкцию или снос.

Банк-залогодержатель выполняет тщательную проверку объекта недвижимости. Отказ может быть сделан также в случаях:

| Отдаленного расположения жилья | нахождении в регионе, где банк не имеет отделений или филиалов |

| Сомнительная история ранее прописанных лиц | осужденных, недееспособных лиц, граждан-инвалидов и других категорий |

| В квартире прописано большое количество лиц | отказ кого-либо из зарегистрированных лиц на согласование сделки |

Строгие требования банков объясняются тем, что они пытаются максимально минимизировать свои риски на случай неисполнения должником своих обязательств по возврату займа.

При наличии каких-либо проблем с предметом залога, банк, скорее всего, откажет в одобрении заявки на ипотеку.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 6 000 000 руб.

- Ставка: от 5.69%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Какие документы нужны?

При обращении с заявкой потребуется паспорт, СНИЛС, справка о зарплате и копия трудовой книжки. Мужчины призывного возраста, являющиеся гражданами РФ, должны предъявить военный билет. Если вы получаете зарплату через банк, куда подается заявка на ипотеку, можно не подтверждать доход и занятость.

Документы на недвижимость, которая будет выступать залогом, можно прилагать сразу с заявкой или после получения положительного решения:

- отчет об оценке;

- свидетельство о праве собственности (при наличии);

- документ-основание возникновения права собственности, например, свидетельство о праве на наследство;

- технический или кадастровый паспорт;

- выписки из ЕГРН, домовой книги.

Требования к заемщику

Программа разработана для клиентов, работающих по найму. Ей не могут пользоваться индивидуальные предпринимателя, хозяева бизнеса, при доле более 5%, директора и ответственные лица малого бизнеса, которые имеют право подписи банковских документах, члены КФХ.

Кредит предоставляется гражданам России, которые имеют постоянную или временную регистрацию на территории РФ. Минимальный возраст заемщика 21 год. Максимальный определяется исходя из программы кредитования: если кредит предоставляется без подтверждения доходов, то на момент погашения клиенту не должно быть больше 65 лет, в других случаях – 75 лет (при наступлении окончательного срока погашения долга).

Минимальный стаж работы 6 месяцев на последнем месте и не менее 1 года в течении последних 5 лет. Ограничения по стажу для держателей зарплатных карт банка отсутствует.

Программа предусматривает участие супруга/ги в качестве созаемщика, могут быть привлечены дополнительные созаемщики, если требуется увеличить сумму кредита.

Сбербанк в обязательном порядке проверяет кредитную историю заявителя.

Выгодные предложения от банков

Ипотечные программы сейчас предлагают клиентам многие банки России. Но не все имеют дело с залоговым имуществом в виде имеющегося жилья

Важно понимать, что заложить свое имущество является не самым лучшим способом получения денег в банке. Чтобы выбрать самый лучший вариант, следует рассмотреть предложения нескольких кредитных организаций

1) Сбербанк

Данный банк выдает клиентам ипотеку на таких условиях:

- Кредит может выдаваться на срок до 20 лет.

- Сумма ипотеки может составлять от 500 тыс. рублей до 10 млн. рублей.

- Банк выдает денежные средства под залог дачи, дома, гаража или земельных участков.

- Проценты меняются в зависимости от периода кредитования и становят они больше 14%. Данная ставка приемлема только для клиентов, которые получают в банке зарплату. Для других граждан ставка возрастет на 1%. Если клиент отказывается в страховании, то проценты увеличиваются ещё на 1%.

Среди основных достоинств сотрудничества с данным банком можно отнести возможность оформить ломбардную ипотеку, предоставив в качестве залога любое недвижимое имущество. Клиенты, которые получают в банке зарплату, могут рассчитывать на хорошие льготы.

Сбербанк за предоставленную недвижимость сможет предложить займ в 40% от оценки жилья. Индивидуальные предприниматели и руководители фирм не смогут оформить кредит по такой программе.

2) Россельхозбанк

Данный банк предоставляет клиентам ипотеку на таких условиях:

- Период кредитования может составлять 30 лет;

- Банк выдает целевые кредиты;

- Сумма ипотеки не меньше 500 тыс. рублей;

- Ставка составляет от 11,5%.

Среди достоинств сотрудничества с данным банком можно отнести большие сроки погашения кредита.

Банк может выдать сумму в размере 70% от рыночной цены жилья.

Также банк предлагает неплохой процент.

3) ВТБ-24

Особенностями кредитования данного банка является:

- Выдача только целевых кредитов;

- Размер кредита может составлять не более 50% от стоимости закладываемой недвижимости;

- Фиксированная процентная ставка на весь срок кредита 11,5% годовых;

- Период кредитования до 20 лет;

- Сумма кредита — до 15 млн руб.

- Без комиссий за оформление кредита

4) Газпромбанк

Данный банк проводит кредитования граждан на следующих условиях:

- Период кредитования составляет до 15 лет;

- Получить средства клиенты могут в размере до 30% от рыночной стоимости жилья;

- Банк предоставляет нецелевые потребительские кредиты;

- Ставка от 11,9%;

- Обязательно должно присутствовать страхование.

Среди преимуществ данного кредитования является небольшая процентная ставка.

А к минусам можно отнести наличие дополнительных расходов.

Что это такое

Термин «ипотека» (с греч. означает залог или заклад) служит для описания займа, ссуды, предоставляемой с целью обеспечения выполнения обязательства заемщика по возврату долга. Обычно в залог передается имеющее высокую ценность имущество. Ипотекой называется залог именно недвижимого имущества (зданий, строений, помещений, земельных участков).

С помощью ипотеки можно приобрести жилье или построить частный дом.

В залог может быть передана как приобретаемая, так и уже имеющаяся недвижимость.

В случаях, когда уровень дохода заемщика невысок, то для принятия положительного решения по заявке, банк может предложить клиенту привлечь поручителей или созаемщиков.

Также нужно отметить, что ипотека носит целевой характер, поэтому использовать ее можно только с целью покупки недвижимого имущества.

Банк имеет право контролировать процедуру заключения сделки купли-продажи жилья.

При наличии нарушений, с заемщиком могут быть прекращены договорные отношения, а также ухудшена его кредитная история.

Отделения и филиалы банков, предоставляющих услугу в Электростали

-

- Электросталь

- Электросталь, улица Мира, 8

- 8 800 100-07-01

- Время работы:

- с Пн по Пт 09:30-20:00 послед раб день 09:30-17:00Сб 09:30-17:00 послед раб день 09:30-14:00Вс выходной

-

- Дополнительный офис «Электростальский» Филиала «Центральный» Банка ВТБ (ПАО)

- Электросталь, улица Советская, 5

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Отделение «Электростальское»

- Электросталь, проспект Ленина, 44/14

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

-

- Мини-офис № 088

- Электросталь, улица Октябрьская, 15

- Время работы:

- Пн.—Пт.: 10:00—19:00 перерыв: 15:00—15:30

-

- Доп.офис №9040/01532

- Электросталь, улица Победы, 12к1

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 16:00

Так в итоге, выгодно ли брать ипотеку без первоначального взноса?

У некоторых людей, желающих купить собственную квартиру, не хватает средств на начальный платеж. В данном случае стоит брать ипотеку без первоначального взноса, возможно, это единственный вариант. Однако лучше поискать возможность перечислить хоть небольшую сумму в качестве первого платежа.

Проблема в том, что при его отсутствии процентная ставка всегда выше, по крайней мере, на 3 %. Учитывая долгосрочность кредитования и сумму платежа, можно получить очень большую переплату.

Сумма займа при внесении начального платежа будет намного меньше. Это позволит снизить размер переплаты и сумму ежемесячных выплат.

Так или иначе, специалисты советуют тщательно изучать все предложенные программы.

Зачастую после нескольких простых расчетов будущие покупатели недвижимости сами решают не брать ипотеку без первоначального платежа. Вместо этого они копят денежные средства на протяжении какого-то времени, пока не соберут сумму для начальной выплаты.

Теперь рассмотрим довольно легкий вариант.

Чтобы накопить деньги на небольшую квартиру в Новосибирске стоимостью 1 миллион в течение года, необходимо откладывать по 12 500 в месяц + 12 500 отдавать за аренду жилья. В итоге при средней заработной плате в 30 000 рублей за это время отложить деньги на первый платеж для студии возможно. Если все таки ничего не откладывать, а сразу брать кредит без ПВ в готовом доме с завышением, то за 20 лет вы переплатите около 1,8 млн рублей, а учитывая съем жилья и ипотеку с 15 % взносом, за тот же период переплата составит 1472 тыс. рублей.

Из этого можно сделать вывод, что даже при завышении брать кредит без первоначального платежа хуже, чем использовать вариант со стандартной ипотекой с ПВ.

Другой разговор, когда вы не имеете собственного жилья и не можете откладывать деньги на первый взнос, тогда этот вариант будет единственным решением вашего квартирного вопроса.

Заключение

Ипотечный кредит под залог недвижимости – отличный вариант улучшить свои жилищные условия сейчас, а не в отдалённой перспективе. Но действительно выгодное предложение найти непросто – нужно потратить время и силы.

Команда нашего журнала желает вам получать доход больше, а платить по кредитам меньше! Будем рады комментариям, замечаниям и вашим вопросам. Не забывайте оценивать статью и делиться с друзьями. До новых встреч!

Автор статьи: Виталий Цыганок

Разработчик сайтов, фрилансер. Учился в МГУПИ города Ставрополя по специальности “Прикладная информатика в экономике”, но бросил институт на третьем курсе. Имеет опыт работы официантом, почтальоном, грузчиком.

Рассматривает сайты как источник постоянного пассивного дохода. С партнером запустил с нуля более 25 интернет-ресурсов.

Сооснователь и редактор ХитёрБобёр.ru до 2019 года, на сайте отвечал за семантическое ядро и SEO-продвижение.