Как получить ипотеку без официальной работы

Содержание:

Доказательства и гарантии, которые должен предоставить заемщик

Цель банковских организаций — получить выданные средства в полном объеме, включая проценты. Поэтому банки обязательно должны быть уверены в своих заемщиках.

Если клиент безработный, он должен убедить банк в платежеспособности, если ипотека ему необходима. Нельзя пользоваться противозаконными способами (например, подделывание справок о доходах).

Есть законные методы доказательства своей состоятельности:

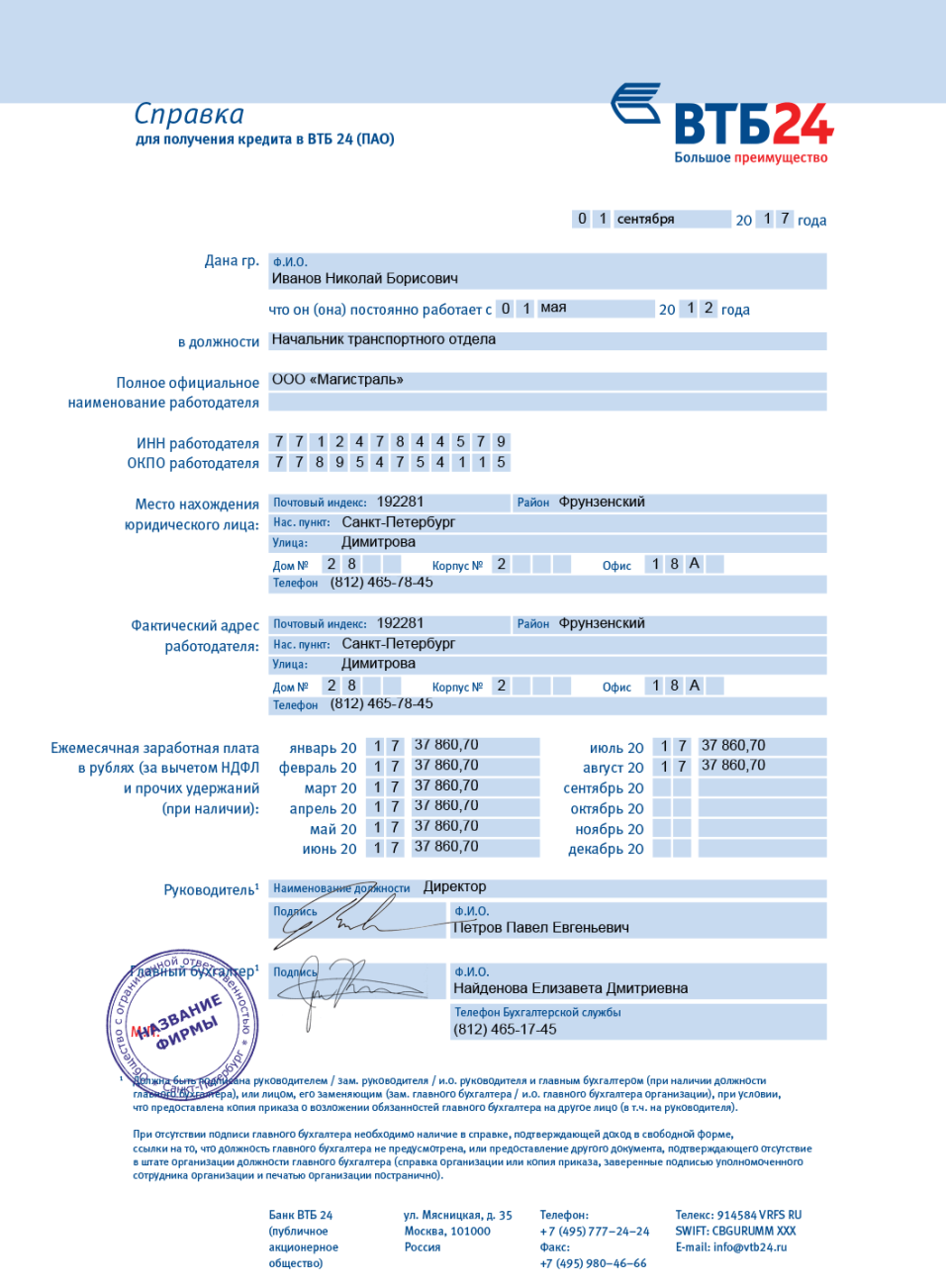

- Подтверждение пассивного дохода. В случае, если заемщик имеет статус индивидуального предпринимателя, то банк принимает финансовую отчетность и налоговую декларацию. Вместо справки о доходах 2-НДФЛ, которую не может предоставить безработный, можно воспользоваться справкой по форме банка. В ней прописана вся необходимая информация: данные о ежемесячном доходе и налоговые удержания. Эту справку обязательно должен заверить работодатель.

- Внесение первоначального взноса в большом объеме. Обычно банки не идут навстречу клиентам, которые трудоустроены неофициально. В таком случае ипотека оформляется по двум документам. Первый документ — паспорт РФ. Вторым документом может быть СНИЛС, ИНН, заграничный паспорт, удостоверение водителя или военный билет.

- Дополнительные заемщики и поручители. Это является еще одним способом, который поможет безработным гражданам получить одобрение банка-кредитора. Поручителям и созаемщикам нужно иметь достаточный уровень дохода, чтобы их признали платежеспособными. Поручителями и дополнительными заемщиками выступают семья, друзья или коллеги клиента, если они согласятся на такую процедуру.

- Семейный капитал. Многие используют материнский капитал в качестве средств для погашения кредита. Заемщик без официальной работы может оформить ипотеку по двум документам и использовать материнский капитал в качестве первоначального взноса.

- Материальный залог. Можно использовать имущественный залог или недвижимость.

Таким образом, заемщик может взять ипотеку для приобретения квартиры и при этом быть неофициально трудоустроенным.

Не следует забывать, что должны быть гарантии и доказательства своей состоятельности. В цели банков не входит отобрать залог, который оставил заемщик. Все, что нужно организации — это полная выплата кредитного долга. Так как информации о доходах безработных недостаточно, у банка есть много рисков при заключении сделки.

Как оформить ипотеку без официального трудоустройства?

Если вы не знаете, как взять ипотеку безработному или человеку, не имеющему официального трудоустройства, воспользуйтесь одним из перечисленных ниже способов.

Способ 1. Подтверждение доходов

Этот вариант подходит частным предпринимателям и тем, кто живет без официального дохода (получает так называемую «черную» зарплату).

Этот вариант подходит частным предпринимателям и тем, кто живет без официального дохода (получает так называемую «черную» зарплату).

Первые должны представить справку о доходах по форме банка из территориального отделения налоговой службы. Вторые – соответствующую выписку от работодателя (если, конечно же, он согласится).

Альтернативой этому документу станут выписки по счету с активными поступлениями, договоры купли-продажи движимого или недвижимого имущества, квитанция об оплате коммерческого обучения, наличие вклада в банке и прочие бумаги, способные подтвердить платежеспособность клиента.

Дополнительным доказательством благонадежности заемщика является договор о любом виде страхования, гражданский паспорт, а также свидетельства ИНН и СНИЛС.

Способ 2. Привлечение поручителей и созаемщиков

Дело в том, что при составлении договора доходная часть супруга (и) учитывается в обязательном порядке, поэтому ипотека может быть оформлена на двоих – работающего и неработающего. Помимо этого созаемщиками могут выступать официально трудоустроенные родственники или близкие люди заемщика.

Что касается поручителей, с ними все чуть-чуть сложнее. Их доходная часть также учитывается, однако ее размер не превышает 50% от общего заработка.

Также следует отметить, что и заемщики, и поручители обязаны отвечать основным банковским требованиям, то есть:

Также следует отметить, что и заемщики, и поручители обязаны отвечать основным банковским требованиям, то есть:

- Не иметь судимостей;

- Быть прописанными в том же населенном пункте, что и заемщик;

- Не пребывать под следствием;

- Иметь постоянное место работы;

- Владеть собственным имуществом;

- Не содержать иждивенцев, в роли которых могут выступать несовершеннолетние дети, беременные жены, престарелые родители и т. д.;

- Быть готовым в любой момент представить справку о доходах.

Еще одним обязательным фактором является размер заработной платы созаемщика. Этих денег должно хватать не только на его семью, но и на семью человека, оформляющего ипотеку. В этом случае идеальным вариантом являются люди, не состоящие в браке и не имеющие детей.

Созаемщиком должен выступать только тот, кому вы действительно доверяете. К сожалению, в жизни нередко случаются ситуации, когда недобросовестные созаемщики требуют компенсации долга, который они (якобы!!!) выплачивали самостоятельно. Естественно, неработающему или неофициально трудоустроенному владельцу жилья будет трудно доказать обратное.

Способ 3. Внесение первоначального платежа

Решив оформить ипотеку с первоначальным взносом, клиент может рассчитывать на то, что банк признает его платежеспособным и не откажет в выдаче кредита.

Минимальное значение взноса составляет 20% от общей стоимости объекта недвижимости. Однако здесь действует одно негласное правило – чем больше размер первоначального платежа, тем выше шансы на положительный результат.

Способ 4. Предоставление имущественного залога

Еще одним убедительным доказательством серьезных намерений заемщика является его готовность предоставить в залог любое ликвидное имущество.

Им могут выступать:

Им могут выступать:

- Земельный надел;

- Частная и коммерческая недвижимость;

- Транспортное средство;

- Все виды ценных бумаг (паи в уставном капитале, облигации, акции и пр.);

- Гараж;

- Дорогостоящая бытовая техника;

- Сельскохозяйственная техника;

- Украшения;

- Драгоценные камни.

При оформлении ипотеки залогом становится и сама квартира, поэтому если клиент не сможет выполнить своих обязательств, ее просто конфискуют.

Идеальным вариантом считается тот, при котором общая стоимость залогового имущества равняется сумме кредита.

Кредитование без официального трудоустройства

Сегодня существуют разные варианты получения заемных средств на покупку жилья без представления кредиторам выписки про официальные доходы, например:

- Уплата заемщиком первичного взноса за ипотечное жилье в день заключения кредитного договора с финансовой организацией.

- Привлечение поручителей. Ими могут быть платежеспособные родственники заемщика, друзья, коллеги по работе и т.д. Обязательное условие – у поручителя в собственности должно быть любое недвижимое имущество.

- Ипотека для ИП. Индивидуальные предприниматели предоставляют кредитной организации при оформлении жилищной ссуды только выписку из налогового органа об уплате налогов.

В некоторых кредитных учреждениях можно получить заем без привлечения поручителей, справок о доходах и первичного взноса. Но, в подобных ситуациях кредиторы для уменьшения собственных рисков предоставляют заемные средства под более высокие годовые проценты и на минимальные сроки.

Каковы требования банков к неработающим клиентам?

Все кредитные учреждения одним из самых важных требований считают справку о доходах по форме 2-НДФЛ. Однако если человек трудится неофициально, то предоставить ее в банк он не сможет. Чтобы взять ипотеку неработающему, ему придется соответствовать следующим требованиям:

- гражданство РФ;

- постоянное место проживания там, где расположена приобретаемая недвижимость;

- возраст от 21 года до 65 лет на момент полного погашения долга;

- доход, которого будет достаточно, чтобы погашать ипотеку;

- внесение первоначально взноса не менее 20% от стоимости жилья;

- наличие страховки на недвижимый объект;

- стаж работы не менее 12 месяцев, пребывание на последнем месте работы от полугода.

Предъявляя к потенциальным заемщикам требование в виде обязательного трудоустройства, стараются защитить себя от возможных рисков неуплаты долга. При этом работающие неофициально граждане все же могут обойти этот критерий и доказать, что официальное место работы совсем не обязательно для кредитоспособности.

Важно, что даже если получить ипотеку таким людям удастся, то условия по займу будут жестче, например, будет действовать более высокий процент

Можно ли взять ипотеку если не работаешь официально

Выше уже сказано, что желающие оформить ипотечный кредит способны получить одобрение банка, но им придётся подготовиться к тому, что:

- процентная ставка окажется чуть выше, чем применяется в стандартных ситуациях;

- стартовый взнос также заметно увеличится;

- сумма кредитования окажется меньше той, что предусмотрена стандартным предложением кредитора.

Стандартные требования к заёмщикам

Чтобы разобраться в ситуации лучше, следует изучить стандартные условия кредитования и возможные исключения.

Получить деньги на покупку жилья могут:

- совершеннолетние люди, которым на момент погашения будет меньше 65 (иногда 70);

- имеющие гражданство России и прописку в стране;

- с общим стажем свыше полугода;

- и непрерывном стаже на последнем рабочем месте – от 3 месяцев.

Возможные исключения:

- при переводе сотрудника на другую должность или в новый филиал;

- при наличии документально подтверждённых доходов помимо работы;

- при привлечении платёжеспособных трудоустроенных созаёмщиков;

- при наличии в выбранном банке счёта, где можно проследить регулярное поступление средств.

Какие еще варианты ипотеки неработающим официально могут быть?

Предложения мелких региональных банков

Стоит изучить предложения небольших региональных банков. Если ипотеку безработному ни за что не одобрит Сбербанк, то мелкие банки часто в борьбе за клиентов идут на риски и предлагают более доступные кредитные продукты. Так, например, есть специальная ипотека для моряков, которые работают на другое государство. Выдать ее может тот банк, в котором открыт счет моряка для перечисления денег от компании-работодателя. Достаточно предоставить подтверждение своей занятости в виде актуального рабочего контракта и его перевода. Доказательством финансовой состоятельности для мелкого банка может оказаться даже наличие большого количества виз в вашем загранпаспорте. Но надо помнить, что такие риски финансовые организации будут компенсировать высокой процентной ставкой.

Ипотека под залог

Если в наличие у заявителя имеется какая-то собственность, например квартира, дачный дом или даже гараж, банк может принять такой объект недвижимости в счет обеспечения кредита. Во многом это будет зависеть от состояния и оценки имеющейся собственности. На время пользования кредитом нельзя будет продать, подарить или сдать в аренду данный объект.

Потребительский или многоцелевой кредит

Стоит рассмотреть такой вариант, если у человека в собственности уже есть квартира, и он хочет улучшить свои жилищные условия. Сумма кредита будет относительно небольшой. Получить потребительский кредит в банке намного проще, и при этом новая квартира не попадет под залог.

Ипотека на супруга или родственника

Когда вопрос приобретения жилья стоит остро, а получения официальной работы в ближайшем времени не предвидится, можно оформить кредит на супруга или другого родственника, если они могут предоставить пакет необходимых документов

Важно: если кредит на квартиру берет муж, оба супруга владеют ей на равных правах, так же как и несут ответственность по возврату долга. Если же ипотека оформляется на родственника или знакомого, то квартира также будет оформлена на этого человека

Подарить или перепродать недвижимость, находящуюся в залоге у банка нельзя.

Итак, даже если у вас нет официально подтверженного дохода и трудоустройства, сегодня вполне реально получить ипотеку в банке

Важно взвесить все за и против, прежде чем брать такой кредит, потому что он является дополнительной финансовой нагрузкой на длительное время

Можно ли взять ипотеку без официального трудоустройства?

Справка НДФЛ – основной документ, способный подтвердить доходы работающего гражданина. Анализируя ее, банки прикидывают платежеспособность будущего клиента и возможные риски. Им достаточно 2 бумаги: паспорт заемщика и данная справка. Ее отсутствие значительно снижает вероятность получить кредит, особенно человеку, обратившемуся впервые.

Лица, неспособные выполнить требование:

- работники, имеющие «черную» или «серую» неофициальную зарплату;

- фрилансеры – особенно работающие удаленно;

- творческие люди;

- трейдеры – включая иностранных;

- арендодатели.

Без НДФЛ у клиента есть иные варианты подтвердить собственную платежеспособность:

- Банковская выписка, сделанная с его личного счета, охватывающая определенный временной период (она показывает наличие и движение средств, поступления и понесенные расходы).

- Налоговая декларация – подойдет гражданам, занятым частной практикой.

- Справка, выдаваемая работодателем – своей свободной или же принятой банком письменной форме. Тут потребуется одобрение кредитной организации.

- Правоустанавливающие документы, касающиеся объектом имущества, принадлежащего заемщику.

- Выписка, сделанная от брокерского счета – брокерам, кому биржа приносит основной постоянный доход.

- Справки, касающиеся получения гражданином социальных выплат.

Главное убедить банк в финансовой стабильности и кредитоспособности клиента. Не будучи официально трудоустроен, человек работает давно, без проблем сможет погасить кредит.

Важно! Текущие платежи, осуществляемые заемщиком, не должны сильно обременять. Их величина – 40% его совокупного ежемесячного заработка.. Тогда получить кредит безработным вполне возможно

Тогда получить кредит безработным вполне возможно.

Банковская справка

Нетрудоустроенным официально гражданам бесполезно посещать крупные российские банки. Там условия жесткие и отсутствие справки станет главным аргументом «против».

Варианты получения ипотеки если официально, по закону, вы не трудоустроены

Ипотека без факта официального осуществления трудовой деятельности может быть получена лицом, если он будет согласен на дополнительные условия, которые может предъявить банк.

К таким условиям относятся:

- Условие об обязательном внесении первоначального взноса;

- Привлечение основным заемщиком на свою сторону поручителя или созаемщика;

- Заключение соглашение о предоставлении залогового имущества в счет ипотечных денежных средств.

Созаемщик или поручитель

Для того чтобы получить кредит, потенциальный заемщик может предложить оформление документа с условием привлечения созаемщика или поручителя.

Обратите внимание, что два этих понятия отличаются. Созаемщиком признается супруг или близкий родственник основного заемщика

В случае, когда лицо официально состоит в отношениях, супруг привлекается автоматически

Созаемщиком признается супруг или близкий родственник основного заемщика. В случае, когда лицо официально состоит в отношениях, супруг привлекается автоматически.

Поручитель — постороннее лицо, которое не имеет семейных связей с основным заемщиком.

Доход созаемщика учитывается совокупно с доходом основного обязанного лица. В связи с этим, если супруг имеет официальное место работы, то банк должен пойти на встречу и оформить ипотечный кредит.

Что касается поручителя, то его уровень дохода учитывается, но в полном размере. Дополнительно к лицу, выступающему поручителем, предъявляются аналогичные требования, требованиям к самому заемщику. Дополнительно, свой доход поручитель подтверждает справкой о получаемых доходах.

В качестве поручителя может выступить лицо, которое:

- Не имеет судимостей и не привлекался в качестве обвиняемого или подозреваемого по экономическим преступлениям;

- Не имеет лиц, которых полностью материально обеспечивает;

- Имеет постоянную регистрацию в городе, в котором находиться банковское учреждение;

- Имеет постоянную занятость на протяжении не менее 6 месяцев.

Залог на имущество

Еще одним условием, которое может настроить банк на заключение с лицом соглашение о предоставлении ипотеке, предоставление дополнительного имущества в качестве залога.

Таким имуществом может выступить:

- Любой недвижимый объект;

- Движимое имущество, принадлежащее лицу на основании права собственности;

- Любые ценные бумаги;

- Драгоценности, предметы искусства, украшения;

- Бытовая техника, которая стоит достаточно больших денег.

Оплачиваем первоначальный взнос

В случае, когда лицо представить определенную денежную сумму, которую можно внести в качестве первого взноса, банковская организация сможет сделать вывод о том, что перед ними человек, умеющий грамотно распоряжаться средствами. Чем больше будет первый взнос, тем лучше.

Как правило, сумма такого взноса не менее 20 %.

Альтернатива ипотеки

Помимо ипотеки имеются несколько альтернативных способов при помощи, которых может быть приобретено жилье.

В первую очередь речь идет о возможности приобрести жилой объект за счет потребительских кредитов.

Связано это, прежде всего с тем, что процентная ставка по таким займа во много раз выше, чем при ипотечном кредитования, а также срок возвращения средств гораздо меньше.

Можно воспользоваться жилищным накопительным кооперативом. Смысл такого кооператива заключается в том, что лицо вступает в него и платит в течение нескольких лет потребительские взносы. По прошествии определенного времени, лицо получает возможность прописаться на жилой площади, а также получить на объект право собственности.

Взять ипотеку без подтверждения дохода

Нужно осознавать, что в случае нежелания клиентом банка представлять свидетельства своего дохода, банком будет выполняться достаточно детальная проверка как самого кандидата на займ, так и объект недвижимости, который приобретается на кредитные средства.

Стандартные документы от заемщика:

- Паспорт гражданина РФ.

- Иной документ (например, СНИЛС, заграничный паспорт или водительское удостоверение).

Помимо будущего должника, сотрудники банка скрупулезно проверяют покупаемое жилье объект (в отношении него предъявляться различные требования). Также банк проверять объект на юридическую чистоту квартиры или дома.

Без справки о доходах

Прилагать справку о доходах необязательно, но указать в заявке на ипотеку ориентировочный доход потребуется в любом случае.

Без официальной справки о финансовом положении претендента, банк все равно будет выполнять проверку представленных сведений.

Потому, указывать в заявке следует достоверную информацию. Значительно завышать свой уровень дохода не нужно, это может снизить вероятность лояльность банка к заемщику.

Без первоначального взноса

Для каждого вида ипотечных программ необходимо первоначально внести определенную суммы начального собственного капитала.

При стандартной или льготной ипотеке размер начального взноса составляет около 10 — 25 %.

Ипотека без подтверждения дохода и официального трудоустройства оформляется при условии внесения повышенного размера первоначального взноса – до 50 процентов и более.

Таким способом кредитная организация сводит к минимуму риски, которые могут возникнуть при нерентабельности клиента, для покрытия возможных убытков.

Попробовать заключить договор ипотеки без первоначального взноса можно.

Это можно сделать несколькими способами:

| Передать в залог имеющийся в собственности объект недвижимости | Шанс на одобрение заявки по ипотеке увеличивает передача в залог банку жилья или нежилых помещений, имеющих высокую рыночную стоимость . |

| Получить потребительский кредит | Составляющий недостающую сумму первоначального взноса . Но в этом варианте имеется значительный недостаток – заемщик будет выплачивать 2 кредита, при этом потребительское кредитование, как правило, связано невыгодными условиями (повышенная ставка, короткий период) |

| Взять ипотеку необходимую сумму | Как и предыдущий способ, здесь возникает дублирование займа. Первый кредит получается под залог существующего жилья, а 2-ой в счет залога покупаемой недвижимости. Следует осознавать, что под заложенный объект банк выдаст только 80% от его стоимости |

Очень редко банки оформляют ипотечные кредиты на полную стоимость жилья без начального взноса.

Трудоустройство

Позволяя не подтверждать доход клиенту, банк может не требовать от него удостоверять в документальном порядке свою трудовую занятость.

Разумеется, подтвердить свое трудоустройство сложно в ситуации, если работник не работает по трудовому договору.

В случае, если будущий заемщик ведет деятельность частный предпринимателем, то самостоятельно заполняет форму.

Варианты оформления ипотеки без официального трудоустройства

Как правило, существует несколько способов оформления ипотечного кредита без необходимости представлять справку о заработке. Давайте подробней рассмотрим каждый из них.

- Способ 1. Возможность оформить ипотеку при условии, если клиент является частным предпринимателем. В данном случае понадобится принести только справку о заработке, взять которую можно в территориальном отделении налоговой службы.

- Способ 2 – поручительство. Клиент имеет возможность попросить своих близких или родственников стать поручителем в банковском учреждении. Однако поручитель в обязательном порядке должен иметь собственное имущество. В противном случае, банк не пойдет на встречу заемщику.

- Способ 3 – внесение первоначального взноса по ипотечному кредиту непосредственно в день его оформления.

В том случае, если ни один из вышепредложенных вариантов не подойдет, все-таки можно найти кредитную организацию, которая выдаст ипотечный кредит без справки и поручительства. Однако платой за подобное преимущество станет высокий процент кредитования, а также максимально сжатый период погашения задолженности.

Завышенные требования для неработающих

Ставки

Заемщики, которые не могут подтвердить официально свои доходы, это категория риска для банка. Свои риски они будут перекрывать более высокими ставками по кредиту, а так же требованиями, которые предъявляются к самим заемщикам. Шансы на оформления ипотеки в этом случае увеличивает

- наличие недвижимости, которую вы можете предоставить в качестве залога,

- высокий первоначальный взнос,

- возможность привлечь в качестве поручителя или созаемщика человека, который получает высокий официальный доход,

- открытие дебетовой карты в банке и перечисление на нее всех своих неофициальных доходов, дополнительно возможно настроить автоматическое списание средств в счет уплаты ипотечных платежей.

Первоначальный взнос

Одним из ключевых факторов является сумма первоначального взноса, которая имеется в наличии у заемщика. Это один из показателей финансовой грамотности и умения распоряжаться деньгами клиента – при определенном уровне дохода собрать некую сумму для первоначального взноса не всегда легко и просто. К тому же, чем выше уровень первоначального взноса, тем меньше сумма займа по кредиту.

Следовательно, для банка такое финансирование становиться менее рискованным и вероятность его одобрения повышается. Для граждан без официального места работы первоначальный взнос потребуется от 50% стоимости недвижимости.

В случае наличия первоначальной суммы более 75% , на официальные справки о доходах обращают внимание достаточно редко. Наличие высокого первоначального взноса может также благоприятно сказаться на процентной ставке и сумме страховки

Наличие поручителей и созаемщиков

Еще одним фактором повышающим шансы на одобрение ипотеки может стать возможность привлечь поручителей или созаемшиков. Учитывайте, что при оформлении ипотеки на семью будут учитываться доходы всех ее членов, если один из супругов работает официально, то возможно оформить ипотеку на него.

При выборе созаемщика не из круга семьи стоит учитывать два факта.

- На эту роль идеально подойдут граждане, которые не состоят в браке и не имеют детей, так как их расходы уменьшаются.

- Риск того, что созаемщик после выплаты ипотеки заявит свои права на квартиру достаточно велик. А основному заемщику придется потратить большое количество времени и сил на доказательство факта того, что это именно он расплачивался за квартиру.

Поэтому важно ответственно подойти к выбору созаемщика и оценить все риски заранее

При наличии поручителей во внимание будет приниматься не более 50% от их дохода. Хорошими аргументами станут отсутствие у поручителей проблем с законом, особенно по экономическим преступлениями, отсутствие лиц, находящихся на иждивении (несовершеннолетние дети, родителе, беременная супруга), близкое родство с заемщиком, стаж постоянной работы более полугода, прописка в городе приобретения недвижимости

Хорошими аргументами станут отсутствие у поручителей проблем с законом, особенно по экономическим преступлениями, отсутствие лиц, находящихся на иждивении (несовершеннолетние дети, родителе, беременная супруга), близкое родство с заемщиком, стаж постоянной работы более полугода, прописка в городе приобретения недвижимости.

Наличие залогового имущества

Возможность предоставить банку залоговое имущество станет дополнительным и весомым аргументов в одобрении кредита. В качестве залога могут быть использованы

- Любая недвижимость, находящаяся в собственности заемщика, в том числе и коммерческая,

- Движимое имущество, практически любые транспортные средства,

- Ценные бумаги, доли в уставном капитале,

- Драгоценности, предметы искусства,

- Ценная бытовая техника.

Стоимость залога должна быть приблизительно равной сумме предполагаемого займа. Еще одним критерием залога будет его ликвидность, то есть возможность для банка достаточно быстро при необходимости продать предмет залога и превратить его в реальные деньги.