Ресо — страхование ипотеки

Содержание:

Страхование ипотеки

В прошлом посте мы разобрались, что существует три основных вида ипотечного страхования:

- Конструктива

- Жизни и здоровья

- Титула

Прежде чем отправиться за поиском наиболее выгодного тарифа по страховке, нужно обратиться в банк и взять у специалиста или на сайте банка список аккредитованных страховых компаний. Застраховаться по ипотеке вы можете только в этих, заранее одобренных для работы с банком, страховых.

Как правило, банки оформляют, так называемое, комплексное страхование. Это страховой полис сразу на все три вида вышеуказанной страховки. Обычно его стоимость не превышает 1% от суммы кредита, но в большинстве случаев еще меньше от 0,2% до 0,5%.

Итоговый тариф зависит от множества факторов:

- Банка кредитора – самые низкие ставки можно найти в банке «Открытие» и «Россельхозбанке» от 0,2%. Это становится возможным за счет специальных соглашений между страховой и банком.

- Пола заемщика – для женщин тариф ниже.

- Веса клиента – заемщики с избыточным весом могут получить отказ в страховании жизни при ипотеке или повышенный тариф.

- Возраста заемщика – чем старше возраст, тем выше тариф.

- Сферы деятельности – рискованные профессии получают дополнительный повышающий коэффициент при расчете.

- Истории взаимоотношение заемщика со страховой – персональные скидки за сотрудничество, бонус за переход из другой страховой и т.д.

Программа, предлагаемая компанией, является выгодной для клиентов по следующим причинам:

- небольшой перечень документов;

- более дешевая, чем в аналогичных фирмах;

- большое количество банков-партнеров;

- есть возможность отправить все документы в электронном виде, что ускоряет проверку и заключение договора;

- бесплатная медкомиссия (для Москвы);

- освидетельствование врачей требуется, только если сумма кредита больше 15 млн. (клиентам в возрасте до 35 лет), от 9 млн. (до 45 лет), от 1,5 млн. (до 56 лет).

Минусом предложенной программы является возможность увеличения тарифа по страховке в случае наличия повышенных рисков для здоровья и жизни. Также на сайте нет четкого расчета стоимости, что делает невозможным достоверную оценку расходов на страхование. Негативным моментом является и включение гражданской ответственности в программу комплексного страхования – стоимость данного компонента нельзя исключить из цены полиса.

Основные способы снижения стоимости страховки

Несмотря на то что стоимость договора определяется индивидуально для каждого случая, существует несколько способов снижения его стоимости:

- Программы лояльности. У некоторых страховых есть специальная система скидок для сотрудников компаний-партнеров. Информацию можно узнать на горячей линии выбранного страховщика.

- Дистанционное оформление документов. Крупные страховщики предоставляют дисконт на онлайн-полис, размер его варьируется от 10 до 30%. Больше информации здесь.

- Специальные предложения. Во многих организациях практикуются акции, направленные на привлечение новых клиентов. Например, «АльфаСтрахование» дарит ипотечным заемщикам первый месяц использования полиса.

- Заключение договора со страховщиком, услугами которого заемщик пользовался ранее, или где является клиентом на момент получения ссуды для покупки недвижимости. Например, стоимость полиса там же, где оформлено автострахование, может быть ниже.

- Отказ от необязательных по закону программ. Страховать в обязательном порядке нужно только конструктив, титул и жизнь – добровольные программы.

- Комплексный договор. При отказе от финансового покрытия жизни банки повышают ставку по ссуде. Таким образом, выгоднее всего приобрести мультиполис со скидкой и выплачивать ипотеку по более низкой ставке.

- Программы страхования субсидированных ссуд. Крупные компании применяют понижающий коэффициент по займам с участием субсидий – маткапитала или военной ипотеке.

- Особые условия для клиентов определенных банков. Размер такой скидки может быть в районе 15% от стоимости. В основном особые условия предоставляются клиентам крупных и надежных банков.

К выбору страховой компании следует подойти столь же тщательно, как и к выбору банка. Иногда низкие тарифы предлагают ненадежные страховщики. Предпочтение стоит отдавать топовым страховщикам, имеющим хорошую репутацию. Расчет стоимости онлайн позволит примерно понимать цену исходя из максимально возможного количества параметров. Дистанционное оформление договора дает возможность снизить расходы и сэкономить время. Если выгода от пониженной ставки выше, чем при отказе от защиты жизни, стоит рассмотреть вариант покупки комплексного страхования.

Подробнее о том, где дешевле оформить страхование ипотеки, можно прочитать в одной из наших предыдущих публикаций.

Оформление страховки

Страховка в компании РЕСО-Гарантия оформляется следующим образом:

- Сперва вам нужно подать заявку. Сделать это можно различными способами — посещение отделения организации, телефонной звонок (номер (495) 730-30-00) или электронная почта (адрес ipoteka@reso.ru).

- Теперь необходимо составить заявление и передать все необходимые документы. Заявление заполняется в офисе компании с помощью специального бланка. Основные документы — паспорт, копия ипотечного контракта, документы об общем размере доходов (справка о зарплате с места работы, бумага о наличии отчислений по объекту авторского права, документ о наличии депозита и другие), технические бумаги на жилье и выписка из ЕГРН о регистрации имущественных прав.

- После этого страховщик рассматривает документы и подсчитывает процентную ставку. В случае необходимости страховщик может провести техническую экспертизу квартиры; также он может обязать человека пройти медицинский осмотр.

- В конце страховщик и клиент подписывают страховой контракт. 1 копия контракта вручается клиенту. Договор вступает в силу на следующий день в 00:00, если в соглашении не указано иное.

Для чего нужно

Страхование титула обеспечивает устранение рисков, которые могут появиться при составлении договора. Точнее риски присутствуют всегда, но они возлагаются на компанию-страхователя. Услуга актуальна для:

- Квартир;

- Участков земли;

- Домов частного типа;

- Помещений различного типа и предназначения, как жилых, так и производственных.

Специалисты компании выполняют тщательную проверку прав на жилье и историю недвижимости, а также лица, что продает имущество. Если возникают какие-либо подозрения, компания вправе потребовать дополнительные документы, например, справку, что лицо не состоит на учете у нарколога или психолога.

Действия возможны при обнаружении лиц, которые потенциально не надежны для заключения сделки или не адаптированные к социуму:

- Безработные;

- Люди преклонного возраста;

- Люди с нестандартным и вызывающим подозрение поведением или ходом мыслей.

Это спровоцировано тем, что часто такие лица не могут заключать подобные сделки, так как обладают заболеваниями, которые позволяют признать их недееспособными и не отвечающими за свои действия. Таких людей родственники могут использовать с целью наживы, а это подсудное дело.

Итак, титульное страхование предназначено для защиты человека от таких видов рисков:

- Нарушение прав на имущество со стороны третьих лиц, которые не были учтены при заключении договора, но у них есть право влиять на ход сделки;

- Нарушения или ошибки, которые были допущены при составлении сделки с объектом, что является предшествующим владельцем, если ошибки могут повлечь оспаривание договора купли-продажи;

- Отсутствия документов, что указывают на право собственности или обнаружение попытки выполнить подделку или замену бумаг;

- Мошеннических действий;

- Ошибки в кадастре, которые были допущены на стадии регистрации изменения собственника;

- Отсутствия правоспособности контрагента или его недееспособность;

- Действия другого характера, что непредусмотренные соглашением и являются несекционными, то есть противоречащими первоначальному договору. Преимущественно причина в специфике недвижимости или правовой базе.

С юридической точки зрения титульное страхование покрывает случаи, когда клиент теряет недвижимость или средства за ее покупку, вследствие добросовестных действий со стороны застрахованного человека и каких-либо ситуаций, что не связаны с клиентом.

Ответственность за возможные риски, которые были переняты компанией, наступает как следствие выполнения вспомогательной проверки в момент заключения сделки. Благодаря действиям агентства значительно снижаются риски, так как выполняется целый ряд дополнительных проверок. В случае, если клиент с юридической точки зрения имеет безупречное оформление договора купли-продажи на недвижимость, то страховая компания при утрате права собственности обязуется компенсировать средства, потерянные на сделке.

Если суд признал сделку недействительной, то клиенту выплачивается компенсация в размере 100% от стоимости жилья. Сумма оговаривается еще на стадии выдачи страхового полюса.

Компенсация равняется рыночной стоимости приобретаемой недвижимости на момент, когда право собственности было куплено. Сумма может отличаться от той, что числится в договоре, как сумма продажи, так как цена считается рыночной и соответствующей стандартной оценке объектов.

В компенсации компания может отказать, в случае наступления не страхового случая.

Обычно такие ситуации описываются в договоре и к ним причисляются:

- Отчуждение объекта в пользу третьих лиц, когда право на страхование не было передано;

- Различные обстоятельства, которые спровоцированы смертью клиента;

- Неправомерное или нецелесообразное использование участка/помещения. К примеру, несанкционированное применение жилого дома в качестве офисного помещения;

- При самостоятельной передаче жилья под заставу банку или добровольном отказе от имущества;

- При наложении ареста на недвижимость.

Комплексная или отдельная страховка: что лучше?

По закону заемщик имеет право застраховать только залоговое имущество, но на самом деле во всех страховых компаниях предлагают оформить комплексную страховку.

Клиент может отказаться от страхования всех позиций, но банк, который не хочет терять свой доход, может отказать в предоставлении кредита либо одобрит заявку по стандартной ставке, без снижения.

Если вы действительно хотите получить ипотеку, важно знать, что комплексная страховка ипотеки стоит не так уже и дорого – до 1% от суммы займа и может быть снижена до 0,2%-0,5%.

И еще – комплексная страховка имеет ряд преимуществ. Вы получаете один полис по выгодному тарифу, максимально охватывающий ваши интересы, связанные со страховкой жизни, залогового имущества и права на собственность. Банк в свою очередь получает свой доход и доверяет вам, как ответственному клиенту.

Компания «РЕСО» — надежный страховщик

Компания «РЕСО» уже почти 30 лет ведет свою деятельность на рынке страхования, сотрудничая как с юридическими, так и с физическими лицами. На данный момент насчитывается более 800 отделений, которые обслуживают более 10 миллионов клиентов. Услуги компании «РЕСО» достаточно разнообразны, но самые востребованные — это страхование авто, ипотеки и имущества.

Страхование ипотеки

Политика компании «РЕСО» — предоставить максимально полный комплект услуг при страховании объекта. Только такой подход позволяет предотвратить неприятные последствия для обеих сторон ипотечного договора при наступлении события, предусмотренного соглашением.

Клиент может получить следующие услуги:

- Застраховать жизнь. Данный вид страховки это обязательное условие при заключении ипотечного договора. В этом случае банк получает гарантию возмещения оставшейся части долга при наступлении внезапной смерти заемщика. В соглашении обязательно прописывается размер страховой выплаты, если же он не покрывает остаток долга по займу, то остальную сумму обязаны отдать наследники страхователя.

- Застраховать здоровье. Это означает, что в случае потери работоспособности заемщика (болезнь, несчастный случай) страхователь обязуется выплатить кредитору оставшуюся часть ипотечного кредита. Данный вид страховки также выгоден и для заемщика, ведь при получении инвалидности (1,2 группа) он не сможет самостоятельно выполнять свои обязательства перед кредитором.

- Застраховать квартиру, находящуюся в залоге. Страховка распространяется на повреждение имущества в результате пожара, чрезвычайного происшествия, бытовых аварий и т.д. При наступлении страхового случая ответственность по устранению повреждений берет на себя страховщик. Такая страховка поможет заемщику сэкономить свои финансы при наступлении несчастного случая, повлекшего ущерб имущества. А кредитор будет уверен, что предмет залога останется в надлежащем состоянии до окончания периода кредита.

- Застраховать свое право на имущество. Это значит, что в случае нарушения действующего законодательства в процессе оформления сделки по приобретению недвижимости, страховщик покроет убыток от сделки (утрата недвижимости, ограничение права собственности).

Страхование ипотеки является оптимальным вариантом для обеих сторон ипотечного договора. Банк знает, что при возникновении страхового случая получит оставшийся объем долга, а заемщик уверен, что даже в непредвиденной ситуации все обязанности перед банком будут выполнены.

Какие виды страхования ипотеки предлагает компания

В условиях жесткой конкуренции в сфере услуг страховки по ипотеке компания Согаз разработала гибкую стратегию привлечения клиентов. Руководством СК найдены оптимальные пути получения прибыли при соблюдении интересов заемщиков. Для того, чтобы были соблюдены интересы всех сторон контракта, организация подготовила несколько пакетов страховок, учитывающих интересы людей с разным объемом доходов.

Так, СК готова продать гражданам такие виды полисов:

- недвижимость;

- жизнь и здоровье;

- титул;

- несчастный случай;

- инвалидность;

- временная нетрудоспособность;

- комплексный.

Имущество

Ипотечное страхование квартиры и дома является единственным видом покрытия, которое должно оформляться в обязательном порядке, независимо от желания заемщика.

Здесь под страховыми подразумеваются такие случаи:

- Полное разрушение имущества вследствие стихийных бедствий и техногенных катастроф.

- Криминальные действия преступных элементов, выразившиеся в расстреле недвижимости или его повреждении транспортным средством.

- Возгорания, взрывы, приведшие здание в нежилое состояние, или вызвавшие его обрушения.

- Затопления, вызвавшие нарушение целостности несущих конструкций — стен, перекрытий пола и потолка.

Жизнь и здоровье

Осуществляемое компанией Согаз страхование жизни при ипотеке гарантирует погашение кредита в следующих ситуациях:

- смерть заемщика;

- временная потеря трудоспособности из-за болезни;

- несчастный случай, приведший к инвалидности.

Титул

Данный вид страхования распространяется на случаи, когда находящееся в залоге жилье было отчуждено по решению суда. Заемщик теряет на него право собственности. Недвижимость отходит государству или третьим лицам, выступавшим в качестве истцов.

Поводом для принятия такого вердикта могут быть такие ситуации:

- совершение преступления с вынесением приговора о конфискации имущества;

- просрочка по другим кредитам, погашение задолженности за счет стоимости недвижимости;

- оспаривание прав собственности со стороны родственников;

- нарушение действующих правил оформления покупки жилья.

Ответственность заемщика

Этот пункт, включаемый в некоторые соглашения, предусматривает гарантии получения банком периодических платежей при потере заемщиком постоянного дохода. Речь идет об увольнении не по вине или инициативе гражданина. В таких случаях СК делает взносы за клиента до тех пор, пока он не устроится на новую работу.

Как оплатить страховку через мобильное приложение

Произвести перечисление средств за страховые услуги можно прямо через свой смартфон, что происходит также в считанные минуты. Авторизоваться в программе можно с теми же логином и паролем, которые использовались и для полной версии. В интерфейсе приложения следует выбрать пункт страхования и инвестиций, после чего проделать те же действия, что и в полной версии.

Клиенту потребуется:

- найти в списке компаний или через поисковой инструмент название фирмы, которая его обслуживает;

- выбрать компанию и внести свои данные, в том числе и номер договора;

- определиться со счетом, который будет использоваться для взятия средств на оплату страховки;

- ввести сумму и подтвердить операцию.

Как и в полной версии банкинга, человеку доступен просмотр и сохранение квитанции об оплате, которую потом можно будет использовать для подтверждения операции. Для тех, у кого телефон не поддерживает установку приложения Сбербанка, остается либо использование полноценной версии Сбербанка Онлайн, либо же другие методы расчета со страховой компанией.

Как сменить страховую компанию по ипотеке

Известны случаи, когда при оформлении займа клиенту была навязана страховка на невыгодных условиях, или же за период выплаты ипотеки, на рынке страховых продуктов появилось более выгодное предложение. В таком случае клиент может оформить нужные страховые полисы у другого страховщика.

Последовательность действий следующая:

- Клиент должен уведомить о своём решении банк;

- Расторгнуть действующий договор страхования;

Оформить новый полис в другой фирме.

Уведомление банка в данном случае критично. Как уже упоминалось выше, банки обычно выдвигают требования к страховщикам, и чтобы условия выплаты ипотеки не изменились, нужно, чтобы банк одобрил новую страховую компанию. Кроме того, необходимо, чтобы все нужные риски присутствовали и в новом страховом полисе, иначе банк может не принять данный полис ипотечного страхования.

Тем не менее смена страховщика может принести нешуточную выгоду. Один и тот же риск может быть по-разному оценен, что приведёт к ощутимой разнице в тарифах.

Риски титульного страхования

Определение титульного страхования в законодательстве на 2015 год отсутствует. В общем смысле под данным термином подразумевается риск утраты добросовестным приобретателем застрахованного объекта недвижимости вследствие лишения права собственности по причинам, не зависящим от страхователя, на основании вступившего в законную силу решения суда, в том числе:

вследствие признания недействительной сделки, в результате которой страхователь приобрел право собственности;

вследствие истребования застрахованного объекта недвижимости из чужого незаконного владения (удовлетворения судом виндикационного иска), в том числе по причине признания недействительными каких-либо сделок, предшествовавших той сделке, в результате которой страхователь приобрел право собственности.

Согласно положениям Гражданского кодекса, сделка может быть признана недействительной на основаниях, предусмотренных законом, в силу признания ее таковой судом (оспоримая сделка) либо независимо от такого признания (ничтожная сделка). Исходя из судебной практики, связанной с прекращением права собственности на недвижимое имущество, среди основных рисков можно выделить:

нарушение прав лиц, не являющихся сторонами сделки (несовершеннолетних детей, предыдущих владельцев, наследников);

некорректная документация по объектам недвижимости (несовпадение сведений, указанных в правоустанавливающих и иных документах на объект недвижимости);

установление факта мошенничества в последней или предыдущих сделках;

признание недееспособным одного из участников сделки;

совершение сделки под влиянием обмана, насилия, угрозы или в результате злонамеренного соглашения сторон.

было отменено решение суда, на основании которого квартира была передана в собственность.

регистратор Росреестра ошибся при внесении данных в базу.

Проблемы могут возникнуть с любым жильём — унаследованным, построенным, купленным и приватизированным. На каждом этапе до регистрации права собственности могут произойти ошибки или быть нарушены права других людей, о которых становится известно позже. Это грозит собственнику потерей прав на недвижимость.

На основании статьи 167 ГК РФ в случае признания сделки недействительной каждая из сторон обязана вернуть другой все полученное, а в случае невозможности возврата возместить его стоимость. Согласно статье 181 ГК РФ, срок исковой давности по требованиям о признании ничтожной сделки недействительной составляет три года. А в случае предъявления иска лицом, не являющимся стороной сделки, максимальный срок исковой давности составляет до десяти лет со дня совершения сделки.

Для рассмотрения вопроса о принятии какого-либо объекта на страхование сотрудники страховщика стараются подробно рассмотреть титульную историю объекта и самого продавца недвижимости. Но досконально проверить ранее оформленные сделки практически невозможно. Договор титульного страхования не является публичным, поэтому страховые компании могут отказать вам в страховании при наличии слишком высокого риска по объекту.

Оформление

Для оформления полиса нужно выбрать «РЕСО-Гарантия» из списка аккредитованных страховщиков и отправить ей заявку на страхование. Это можно сделать по электронной почте, через сайт компании или передав заявление лично менеджеру в офисе.

После подачи заявки потребуется:

- Предоставить полный набор документов, которые требует страховщик.

- Изучить и подписать страховой договор.

- Оплатить полис.

Страховщик имеет право произвести осмотр объекта страхования, а при необходимости назначить соответствующую экспертизу.

Если выяснится, что в квартире или доме заемщика нарушаются правила пожарной безопасности или охраны помещений, то в течение месяца менеджер страховщика может потребовать устранить нарушения (например, купить огнетушитель или починить проводку).

Оформление полиса

Алгоритм наиболее простого и быстрого заключения договора страхования выглядит следующим образом.

- Вам необходимо обратиться к страховому агенту, чтобы получить консультацию и решить все непонятные вопросы. Это можно сделать по электронной почте ipoteka@reso.ru или позвонить по телефону (контакты в регионах указаны на официальном сайте компании).

- Заявление и сканы документов также можно выслать на электронную почту или факс.

- В течение нескольких часов, но не более одного рабочего дня будет рассмотрена заявка и подготовлен договор страхования.

- Подписать договор и оплатить страховку нужно лично в любом офисе компании. При желании полис будет доставлен непосредственно в банк к моменту заключения ипотечного договора или по любому удобному адресу.

Оформить ипотечное страхование онлайн нельзя! В любом случае придётся приезжать в офис для подписания договора и совершения оплаты (или заказывать полис в банк).

Особенности Страхования Квартиры, Дома и Техники в «РЕСО-Гарантия»

Компания «РЕСО» – универсальный страховщик. Это значит, что ее клиенты могут оформить полис для защиты жизни, здоровья, движимого и недвижимого имущества, страховку для выезда за рубеж. На фоне других продуктов организации выделяются программы, касающиеся недвижимой собственности (жилья).

Среди особенностей этой сферы страхования в «РЕСО» можно выделить следующие:

- Большое разнообразие страховых программ. Компания работает как с частными домами, так и с квартирами. По каждому типу жилья предоставляется сразу несколько продуктов.

- Возможность оформления полиса в рассрочку.

- Отсутствие необходимости демонстрировать страхуемое имущество представителям организации.

- Наличие франшизы.

- Льготы для лиц, обладающих оформленным полисом «РЕСО-Дом».

В отличие от других страховых компаний, «РЕСО» не только возмещает стоимость испорченных вещей, но также предоставляет средства для расчистки территории после ЧП.

Какие документы нужно подготовить для приобретения страховки

Для покупки страховки требуется заранее собрать нужные справки. Более подробная информация представлена на официальном сайте компании.

Список необходимой документации:

- Заявление, составленное в соответствии с образцом, установленным страховой компанией.

- Копии документации, удостоверяющих личность гражданина.

- Копия договора на покупку квартиры.

- Копия ипотечного договора.

- Документация, подтверждающая оформление залогового имущества.

- Справка об уровне дохода.

- Другие документы, имеющие значение для заключения страхового договора.

Страховая компания заранее информирует клиентов о том, что не допускается предоставление недостоверной информации. Подобные действия могут привести к тому, что со страховщика будут сняты обязанности по выплате страховой суммы, размер которой обозначен в договоре.

Для получения более подробной информации об условиях сотрудничества стоит обратиться к сотруднику страховой компании РЕСО. Контактные сведения представлены на официальном сайте страховщика. На интернет-ресурсе есть онлайн-калькулятор, который поможет рассчитать стоимость страхового полиса.

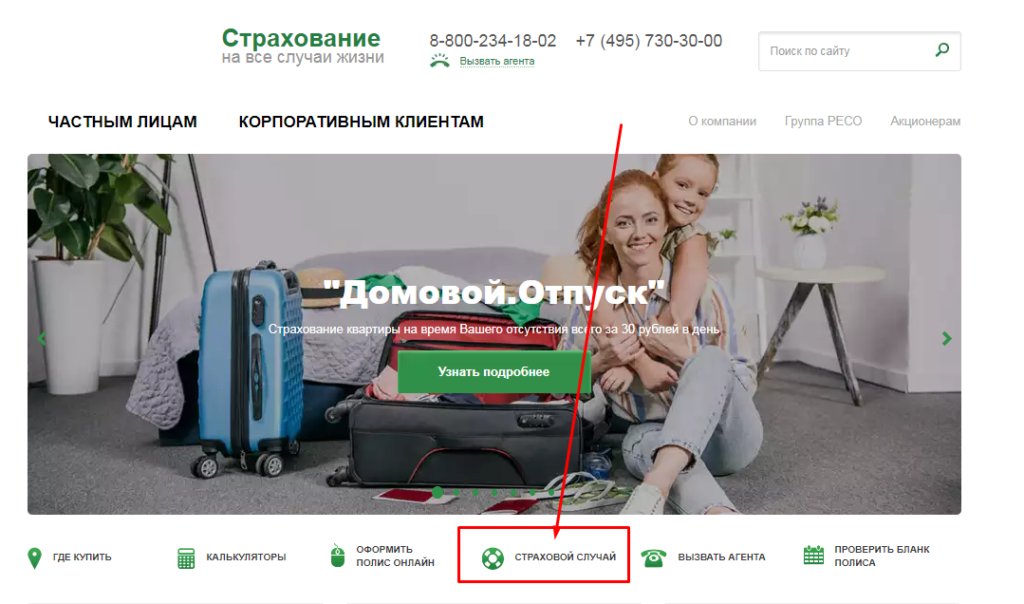

Что делать при наступлении страхового случая

Если заемщик получил инвалидность, серьезно заболел или умер, в первую очередь необходимо обратиться в страховую компанию. С собой потребуется иметь медицинские выписки, заключения и справки, доказывающие факт наступления страхового случая

Важно соблюдать установленные страховщиком сроки

После рассмотрения документов и заявления страховщик выносит решение о выплате или отказе, если случай не страховой или какие-то из условий не выполнены. В среднем сроки ожидания решения – 30−45 дней. При положительном ответе долг по ипотеке гасит страховщик. Документы и заявление разрешается подавать не только лично, но и через представителя при наличии доверенности или отправить их почтой заказным письмом с описью вложения. Еще около 2 недель необходимо ждать зачисления суммы на указанный счет.

Какие документы потребуются, зависит от типа страхового случая. В случае смерти застрахованного лица помимо копии полиса и заявления необходимо принести свидетельство о смерти, карту больного, копию медицинского заключения и отчет о патологоанатомическом вскрытии.

Ингосстрах

страхование жизни – 35 518 рублей (мужчина) и 25248 (женщина);

Всего мы видим, что для мужчины – 46 718, а для женщины – 36448. Договоры оформляются на 1 год.

страхование жизни – 44 418 (для мужчины) и 18 176 (для женщины);

Конструктив – 12 000 рублей (и для одного и для другого);

Титул – 16 000 рублей (для каждого).

В итоге, вы видите, что для мужчины в этом случае комплексное страхование обойдется в 72 418, а для женщины 46 176 рублей. Для ВТБ есть возможность заключения договора на весь срок кредитования с ежегодной пролонгацией.

Расторгнуть досрочно договор по вашему желанию вы сможете на тех же условиях, что и большинство предыдущих организаций, в течение 5-ти дней после подписания договора вам вернут в полном объеме страховую премию, свыше, премия не возвращается. Исключения составляет, например, тот факт, что вам не выдали ипотеку.

«РЕСО-ипотека» — комплексное страхование

Компания РЕСО-Гарантия предоставляет полисы даже на тот вид имущества, которым клиент не владеет в полной мере. Страхование ипотеки – это комплекс услуг, которые направлены на защиту имущества не только в физическом, но и юридическом аспекте. Страховой полис включает три основных услуги:

- Страхование жизни при ипотеке. РЕО-Гарантия в случае смерти или инвалидности I и II группы обеспечивает оплату непогашенной части ипотеки вместо клиента. Остальная часть страховой суммы выплачивается выгодополучателю или наследнику.

- Страхование квартиры по ипотеке. Компания выплатит страховую сумму по договору, в ситуации если ипотечному имуществу был нанесен ущерб, регламентированный страховым случаем.

- Страхование имущества на случай утраты права собственности. При допущении нарушений или ошибок при подписании договора о покупке ипотечного имущества нередко происходит ограничение или утрата права собственности. РЕСО-Гарантия возместит все убытки в рамках страховой суммы.

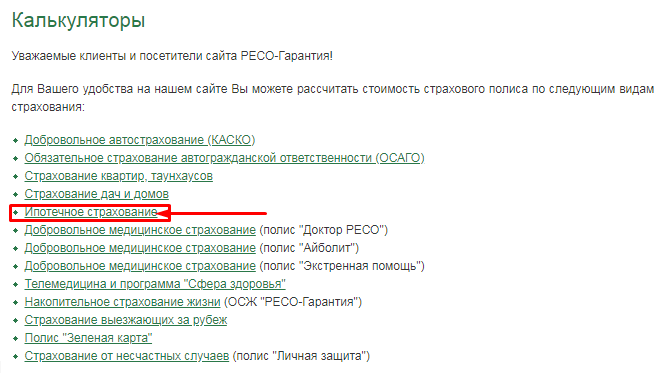

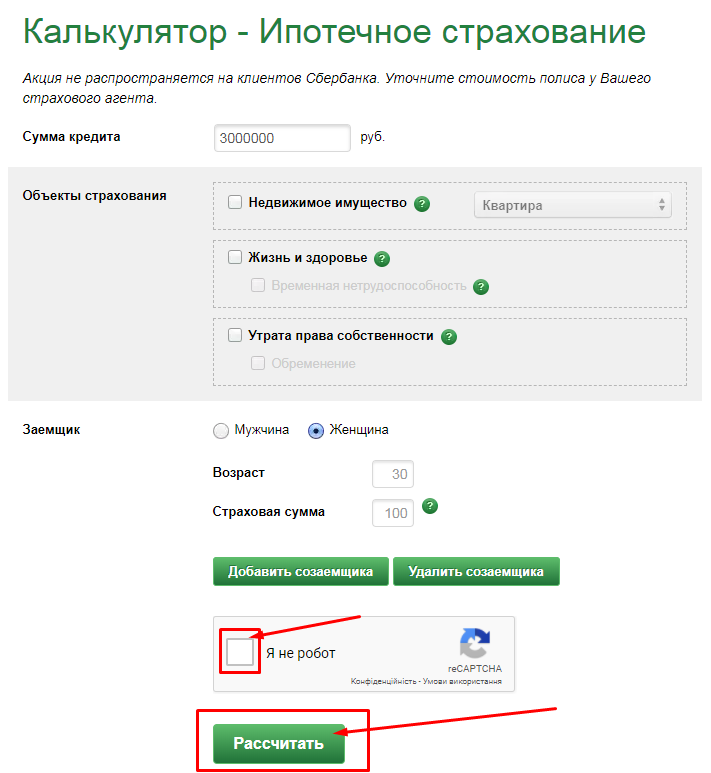

Страховой полис РЕСО-Ипотека – гарантия выполнения обязательств заемщика по возврату полученного кредита. Рассчитать стоимость полиса можно воспользовавшись специальным калькулятором на сайте. Найти его можно во вкладке «Калькуляторы» на главной странице сайта reso.ru. Далее необходимо выбрать «Ипотечное страхование».

Для получение ориентировочной стоимости страхования необходимо заполнить все поля в открывшемся окне. Также пройти проверку Google-сервиса и кликнуть на кнопку «Рассчитать».

Как онлайн получить электронный полис

Такой вариант предпочтителен, ведь позволяет сэкономить время и деньги. Часто при оформлении полиса на сайте клиент получает хорошую скидку. Заполнение формы предельно простое. От человека потребуется указать банк, в котором получен ипотечный кредит, вписать свой возраст, сумму кредита и при желании выбрать дополнительные услуги.

Положительные моменты подачи заявки в режиме онлайн:

- Оформление в удобном режиме и в комфортное время.

- Экономия времени.

- Процедура прозрачная, итоговую сумму страховой премии по ипотечному кредиту легко рассчитать на онлайн-калькуляторе.

- Готовый бланк отправляется на указанную электронную почту, не придется посещать офис компании.

Электронный полис имеет такую же юридическую силу, как и его бумажный вариант.

При его оформлении пользователь ограждает себя от навязывания разного рода платных опций. На некоторых сайтах даже реализована опция оплаты с банковской карты. Готовый документ отправляют клиенту сразу после внесения платежа. Копия бланка сохраняется в личном кабинете на сайте страховщика, к нему есть доступ в любое время.

Заключение

СПАО РЕСО-гарантия предлагает клиентам страхование ипотеки на выгодных условиях.Удобный онлайн-калькулятор поможет вам быстро рассчитать стоимость полиса и сравнить условия, предлагаемые по договору компанией РЕСО с другими страховщиками. При наступлении страхового случая заемщику гарантируется полное возмещение по договору и исполнение обязательств страховщика.

Клиентам гарантируется надежность и благополучие. Страхование жизни, имущества или титула дает клиенту уверенность, что задолженность по ипотеке перед кредитором будет погашена, а все права на собственность сохранены.