Как правильно оформить ипотеку в сбербанке: пошаговая инструкция, требования к заемщику

Содержание:

Электронная регистрация сделок с недвижимостью

25.10.2019 09:05

Белоглинский отдел

Электронная регистрация сделок с недвижимостью — государственная услуга, предоставляемая Росреестром лицам, желающим произвести госрегистрацию прав на недвижимость с минимальными затратами времени и сил.

В настоящий момент заявители, независимо от их правового статуса (т.е. физического лица, юридического лица, государственного органы и т. д.) имеют возможность представить документы в Росреестр в электронном виде.

Государственная услуга электронной регистрации прав на недвижимость имеет ряд несомненных преимуществ:

— сокращение сроков проведения государственной регистрации прав (регистрация проводится в течение 3-4 рабочих дней со дня приема документов, необходимых для государственной регистрации прав, с выдачей документов на 5 рабочий день). Регистрация будет проведена еще быстрее – в течение одного рабочего дня – если нотариус представит документы на регистрацию прав в электронном виде, подписав их своей усиленной квалифицированной электронной подписью

— уменьшение на 30% суммы уплаты государственной пошлины для физических лиц, представивших документы в электронной форме.

— заявитель, самостоятельно планируя обращение за государственной услугой, экономит свое время. Подать документы можно с любого рабочего места с возможностью выхода в Интернет, так как заявление оформляется на портале Росреестра www.rosreestr.ru.

Использование сервиса подачи документов на государственную регистрацию в электронном виде доступно всем. Единственное условие – наличие у заявителей усиленной квалифицированной электронной подписи. Такая подпись защищает заявителей от мошенничества.

К направляемым в электронной форме документам установлены специальные требования

Касаются они не состава комплекта документации (он такой же, как требуется для подачи документов любым иным способом), а непосредственно ее оформления.

Так, заявление должно быть подписано усиленной квалификационной подписью правообладателя (далее — УКЭП).

ВАЖНО! Информация о порядке получения УКЭП, а также перечень аккредитованных удостоверяющих центров размещены на официальном сайте Росреестра.

Допустимые форматы для представления документов в электронном виде

— XML-документ;

— PDF — если документ подается в таком формате (т. е

является электронным образом исходника), то масштаб сканирования должен быть 1:1, разрешение — 300 dpi в черно-белом режиме.

Порядок же заполнения полей заявления для бумажного и электронного форматов аналогичен.

Общую схему процедуры госрегистрации можно представить следующим образом:

— заполнение заявителем заявления в электронной форме на официальном сайте Росреестра с помощью сервиса «Подать заявление на государственную регистрацию прав» с приложением необходимых документов;

— направление заявления и комплекта документов в регистрирующий орган;

— проведение ответственными лицами Росреестра экспертизы представленных документов на предмет их соответствия требованиями закона и наличия/отсутствия оснований для приостановления или отказа в проведении процедуры;

— внесение в Единый государственный реестр недвижимости необходимых сведений о регистрируемом праве либо уведомление заявителя о приостановлении или прекращении процедуры;

— получение заявителем выписки из ЕГРН в форме электронного документа или ссылки на него — в зависимости от выбранного формата выписки.

О том, что процедура была приостановлена, прекращена или что в ее проведении было отказано, Росреестр обязан уведомить заявителя в электронной форме.

Кроме того, о ходе всей процедуры регистрирующий орган обязан бесплатно уведомлять заявителя.

Итак, электронная регистрация прав на недвижимое имущество послужит в общем случае для экономии времени правообладателей в связи с отсутствием необходимости лично обращаться в подразделение Росреестра или МФЦ, а для заявителей – физических лиц позволит сэкономить 30% от размера госпошлины.

Кроме того, государственная регистрация прав на недвижимость, проводимая на основе поданных в электронной форме документов, удостоверенных нотариусом, займет всего 1 рабочий день (при отсутствии оснований для ее приостановления или отказа).

Выбор программы кредитования

Это самое начало оформления ипотеки в сбербанке. Для начала заемщику необходимо определиться с тем, по какой программе он хочет воспользоваться ипотекой. На сегодняшний Сбербанком предоставляются следующие ее варианты:

- Покупка квартир в доме, который считается новостройкой;

- Покупка недвижимости в строящемся многоквартирном доме;

- Оформление ипотеки на строительство частного дома;

- Ссуда для приобретения загородного объекта недвижимости.

При оформлении ипотеки в сбербанке очень важно выбрать для себя наиболее подходящий вариант кредитования. Внимательно ознакомьтесь с условиями и проконсультируйтесь с кредитными специалистами банка

Оформление кредита

Прежде чем рассмотреть, какие необходимо пройти для получения ипотеки в Сбербанке стадии, следует выбрать программу кредитования. Они отличаются по многим параметрам, но главное отличие состоит в предназначении. По типу выбранного жилья классификация представлена таким образом:

- Квартира в доме, который недавно пущен в эксплуатацию или еще строится.

- Квартира, покупаемая у собственника (вторичный рынок недвижимости).

- Дом, который будет возводиться силами заемщика.

- Дом за городом.

Этапы получения ипотечного займа

В отдельные категории стоит выделить проекты с государственным участием. Это военная ипотека, когда выплаты заемщик осуществляет со счета участника НИС, и материнская, дающая возможность погашать задолженность за счет перечисленного капитала на ребенка.

Исходя из типа жилья, которое необходимо клиенту, будут подбираться и условия кредитования. Поэтому к категории стоит отнестись ответственно. От ее выбора зависит ставка, которая варьируется в пределах 12,5-13,5%.

Предварительные стадии жилищного кредита

Независимо от вида кредитного продукта процедура имеет общие черты. Прежде чем обращаться в отделение, рекомендуется пройти все подготовительные моменты, чтобы впоследствии получить скорый и положительный ответ. К таким относят:

- Выбор займа.

- Предварительный подбор условий по онлайн-калькулятору.

- Сбор документов: документальное подтверждение сферы и периода занятости, уровня зарплаты, дополнительных доходов, удостоверения личности.

- Поиск жилья.

Рекомендуем ознакомиться со статьями:

Перечень бумаг и справок не полный, но остальные можно предъявить после получения согласования по займу. Изучая вопрос оформления жилищного займа в Сбербанке, этапы на форумах и в отзывах могут незначительно отличаться, но в целом происходят в указанном порядке.

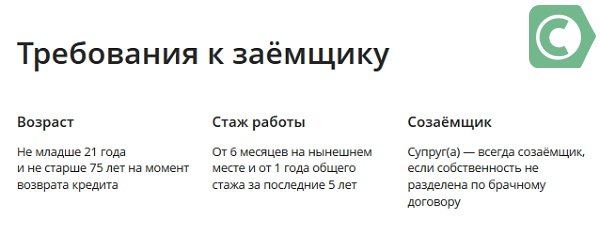

Чтобы получить жилищный займ, клиент должен соответствовать определенным требованиям

Подбирая параметры на кредитном калькуляторе, рекомендуется проверить разные варианты. Условия будут значительно меняться при изменении величины первой выплаты, уровня дохода, срока погашения. Также оказывает существенное влияние факт, получает ли заемщик перечисления по зарплатному проекту банковского учреждения или нет.

Некоторые параметры оказывают влияние и на пакет документов. Так, при выплате сразу более половины от величины займа, можно не собирать бумаги о платежеспособности. При этом также можно рассчитывать на сумму любого размера.

Заключение договора

После обращения в отделение на оформление ипотеки в Сбербанке, этапы и сроки рассмотрения заявки по которой стоит уточнить заранее, клиент должен иметь при себе первый пакет документов. В отделении он заполняет заявление. Указываются необходимые параметры займа, которые лучше подобрать заблаговременно, чтобы не растеряться. После передачи всего необходимого сотруднику, потребуется обождать определенный срок, который предполагает процесс согласования.

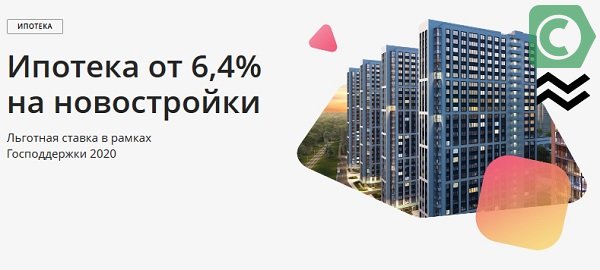

Это специальное предложение на 2020 год для решения жилищного вопроса

При этом происходит оценка характеристик потенциального заемщика и сопоставление с его пожеланиями и выбранным жильем (стоимость). В среднем период длится порядка 5 дней. Согласно отзывам, данный срок чаще увеличен.

После получения ответа, происходит заключительная стадия процедуры, которая включает:

- Окончательный выбор жилья.

- Подписание контракта на приобретение недвижимости согласно с обязательными пунктами кредита.

- Заключение страхового полиса.

- Передача данных документов в банк.

- Подписание кредитного договора.

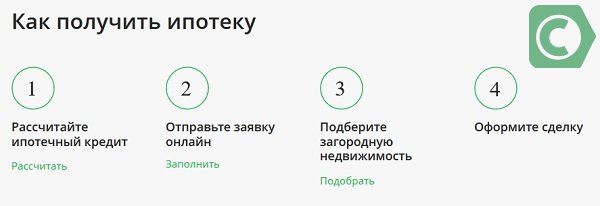

Оформление ипотеки онлайн

Во время карантина и самоизоляции особо актуально стал вопрос удаленного оформления банковских сделок. Для этого клиентам необходимо зайти на сайт портала ДомКлик. Далее в панеле меню выбрать Ипотека Сбербанка. Теперь необходимо войти в кабинет или авторизироваться с помощью Сбербанк ID.

Даже в карантин банки продолжают работать, так же все онлайн услуги доступны клиентам

Выбрав интересующий вид ипотеки и заполнив необходимые данные в заявке, после подачи клиенту надо будет ждать ответ от банка в течении 24 часов.

Так заявку можно подать через меню Ипотечный калькулятор.

Заключение

Мы рассмотрели основные стадии заключения жилищного займа в Сбербанке. Эти знания помогут облегчить процедуру и сократить сроки на ее проведение, что особенно ценится при покупке квартиры со вторичного рынка.

Продажа квартиры через ипотеку в банке ВТБ 24

Как и другие банки, ВТБ 24 предлагает определенные программы ипотечного кредитования, чтобы дать возможность своим клиента стать счастливыми обладателями собственного жилья.

Банк ВТБ 24 выдвигает минимальные требования к недвижимости при оформлении ипотеки.

Деньги выдаются клиентам лично либо переводятся на их счет

Важно отметить тот факт, что при выдаче наличных процент за снятие платить не придется. Таким образом, существует возможность получить всю сумму в кассе без начисления комиссионных

Поскольку ВТБ 24 относится менее требовательно к проверке заемщиков, процентные ставки в этом банке выше, чем во многих других.

Наиболее выгодные условия с приемлемыми процентными ставками получают клиенты банка. Например, граждане, которые получают зарплату через ВТБ 24, или имеют открытые кредиты.

Время рассмотрения ипотеки в Сбербанке по этапам

Вся ипотечная сделка – это последовательность закономерных этапов или шагов, каждый из которого требует определенного времени. В стандартном виде, оформление ипотеки включает следующие этапы:

- сбор документов и подача кредитной заявки;

- поиск объекта недвижимости для покупки;

- согласование жилья с банком;

- заключение кредитной документации;

- регистрация сделки;

- полный расчет с продавцом.

Разберем каждый этап подробнее в разрезе времени, которое будет затрачено на него.

Подача заявки

Подготовив необходимый пакет бумаг для ипотеки, клиент может давать заявку. Сделать это можно двумя способами: в онлайн-режиме на сайте банка или в отделении Сбербанка, занимающимся ипотечным кредитованием.

После заполнения такой информации в кабинете зафиксируется заявка с обозначенными параметрами в статусе «Ожидает отправки». Для отправки заявки в Сбербанк необходимо будет заполнить:

- паспортные данные;

- контакты;

- сведения о семейном положении, наличии детей, образовании;

- данные о работодателе;

- информация о занятости и уровне дохода;

- наличие дополнительных доходов;

- данные о текущих расходах.

Помимо обозначения вышеперечисленных данных потребуется загрузить электронный вариант документов. Полный список документов ля ипотеки Сбербанка доступен по этой ссылке.

Как долго Сбербанк рассматривает заявку на ипотеку, зависит от того, каким способом она была подана. Предварительное решения Сбербанка по онлайн-заявке будет озвучено в течение одного, максимум двух рабочих дней. Заявка, подаваемая через офис обслуживания, может рассматриваться от 2-х до 5-ти рабочих дней.

Зарплатные клиенты, имеющие действующую дебетовую карту Сбербанка, имеют в вопросе рассмотрения кредитных заявок привилегии – решение принимается с минимальными временными затратами (от двух часов до двух суток).

Поиск жилья и действие отлагательного решения

После получения предварительного одобрения заявки по ипотеке Сбербанком клиент, если он еще не определился с недвижимостью для покупки, начинает ее поиск.

Именно в этот срок клиент должен окончательно определиться с объектом недвижимости, который станет предметом ипотеки. Торопиться в этом вопросе не стоит. Рекомендуется внимательно ознакомиться с документами на жилье, проверить юридическую чистоту продавца и объекта.

Для неаккредитованной жилплощади требуется определенное время для согласования Сбербанком, который должен будет провести тщательную проверку и анализ предстоящей сделки. Сколько

Одобрение объекта недвижимости

Если приобретается новостройка, находящаяся в списке аккредитованных Сбербанком объектов, то никакого согласования не потребуется. Разрешение на сделку клиент получит автоматически.

Если же покупаемое жилье (как первичное, так и вторичное), выбрано клиентом самостоятельно, то банк должен будет его аккредитовать. Если продавцом является юридическое лицо, то необходимо предоставить пакет документов по объекту и по продавцу. При покупки несогласованной новостройки потребуется масса проектной, разрешительной документации, а также инвестпланы и отчетность застройщика.

Электронная регистрация сделки

Данный сервис Сбербанка предполагает удаленную подачу всех документов и заявления для регистрации ипотечной сделки. Суть заключается в том, что после подписания кредитного договора и договора об ипотеке, клиент через персонального менеджера передает пакет бумаг в Росреестр для регистрации. Личного участия заемщика не требуется.

После успешной процедуры регистрации клиент на указанный адрес электронной почты получит документы с соответствующей отметкой.

Длительность электронной регистрации сделки составляет 5-7 рабочих дней с момента принятия регистрирующим органом пакета бумаг, но по факту может растянуться по времени на недели. Читайте подробно про электронную регистрацию в Сбербанке в специальном посте.

Завершение сделки

После того, как сделка официально зарегистрирована в Регпалате или МФЦ, получено новое свидетельство, Сбербанк обязан произвести окончательный расчет с продавцом (за минусом оплаченного заемщиком первоначального взноса).

Практика показывает, что перевод кредитор делает в этот же день. Если счет продавца открыт в Сбербанке, то деньги поступят сразу. Если же в стороннем банке, то транзакция может занять от 1 до 5 рабочих дней.

Если у вас сделка с банковскими ячейками, то покупатель приходит самостоятельно в банк и делает раскрытие.

Особенности оформления ипотеки в Сбербанке

В настоящее время все большее количество российских граждан предпочитает пользоваться ипотекой для того чтобы обзавестись собственным жильем. Такое решение жилищного вопроса является достаточно комфортным, поскольку не приходится занимать денежные средства у друзей и родных. При ипотечном кредитовании граждане сразу получают нужную сумму, оформляют жилую недвижимость в собственность и выплачивают задолженность в соответствии со своим уровнем дохода.

При получении ипотеки в Сбербанке, в отличие от потребительской ссуды, не потребуется думать о том, какой предоставить залог или кто будет поручителем по займу. Здесь на приобретаемую на заемные средства недвижимость налагается обременение. Квартира служит в качестве залога. Таким образом, если жилье было куплено за счет ипотеки в Сбербанке, то клиент имеет право в ней проживать, делать ремонт и проводить другие манипуляции. Однако без согласия кредитного учреждения у него нет прав продать такую недвижимость или подарить другому лицу

Это необходимо принимать во внимание. После уплаты долга человек становится собственником квартиры, с которой будет снято обременение

Действия после одобрения ипотеки в Сбербанке

Положительное решение банка действует в течение 90 дней, в которые необходимо подобрать объект недвижимости, собрать необходимые документы и заключить кредитный договор, поэтому необходимо тщательно изучить последовательность действий. По истечению срока одобрение аннулируется и необходимо заново оформлять заявку.Подбор объекта: характеристика выбранного жилья – важный элемент при получении ипотечного кредита. Служба безопасности тщательно проверяет чистоту объекта недвижимости перед вынесением решения о его одобрении.

Для экономии времени можно воспользоваться специализированными агентствами, которые содержат всю базу предлагаемой недвижимости или изучить предложения на сайте Домклик по реализуемому залоговому имуществу.

Примечание! При выборе новостроек необходимо тщательно изучить историю застройщика. Многие строительные компании заключают партнерское соглашение со Сбербанком и действуют дополнительные сниженные процентные ставки по данным предложениям.

Сбор документов: после выбора объекта недвижимости необходимо собрать по нему документацию и передать ее специалистам банка для дальнейшей оценки залога (можно загрузить документы онлайн).

Так, при приобретении готового жилья необходимо предоставить:

- Предварительный договор купли-продажи, обязательными условиями которого являются пункты об использовании заимствованных денежных средств при приобретении и передаче объекта недвижимости в залог ПАО Сбербанк с момента государственной регистрации ипотечного договора;

- Подтверждение собственности продавца: выписка ЕГРН или свидетельство о собственности;

- Выписка ЕГРН, подтверждающая, что жилье не находится в обременении;

- Нотариально заверенное согласие супруги продавца, отказ участников долевой собственности от права первоочередного выкупа доли;

- Отчет об оценке.

Оценка: на любой объект недвижимости, приобретаемый с использованием кредитных средств Сбербанка необходимо составление отчета об оценке.

Оценка составляется аккредитованными в банке агентствами: оценщик фотографирует все помещения и определяет рыночную стоимость объекта на основании предложений рынка недвижимости в данном секторе, а также внешнего состояния объекта. Получить полный список оценочных агентств можно в отделении банка или на официальном сайте.

Примечание! При приобретении недвижимости в строящемся объекте оценку необходимо провести в сроки, которые будут указаны в кредитном договоре, например, не позднее 3 месяцев с оформления права собственности на объект.

Страховка: условиями банка предусмотрено обязательное страхование залогового имущества. Сделать это можно как в Сбербанк Страховании, так и в аккредитованных страховых компаниях, например, Ресо-Гарантия, Кит-Страхование, Zetta (полный перечень указан на сайте). Как правило, страховые компании, аккредитованные в ПАО Сбербанк, предоставляют более выгодные условия.

Также по кредитным договорам предусмотрена страховка жизни и здоровья заемщика. По многим кредитным продуктам она не обязательна, но отказ от нее влечет повышение процентной ставки на 1% пункт. Перед отказом следует рассчитать, что будет выгоднее.

Внесение первого взноса: первоначальный взнос заемщика может быть внесен наличными средствами или безналичным перечислением, а также сертификатами государства (при использовании средств материального капитала в качестве первоначального обеспечения сделки).

После получения первоначального взноса банк переходит к процедуре оформления сделки купли-продажи объекта и осуществляется повторная проверка кредитной истории заемщика.

Сделка: после проверки всех документов банк приглашает заемщика для подписания кредитного договора. Необходимо ознакомится со всеми пунктами соглашения, графиком платежей. В случае возникновения спорных моментов необходимо обратиться к ипотечному менеджеру за разъяснениями.

Примечание! В день оформления сделки необходимо наличие страховки. Если было принято решение оформлять страховку не через Сбербанк Страхование необходимо заблаговременно решить данный вопрос.

Договор считается заключенным в момент подписания договора всеми участниками.

Регистрация: после заключения договора купли-продажи залоговый объект недвижимости подлежит обязательной регистрации или сделка будет считаться несовершенной.

ПАО Сбербанк предлагает своим клиентам прохождение электронной регистрации сделки.

В сервис входит:

- Оплата обязательной государственной пошлины;

- Выпуск усиленной электронной подписи для всех участников;

- Взаимодействие с Росреестром: отправка документации, сопровождение регистрации;

- Персональный менеджер.

Процесс регистрации

Суть электронной регистрации ДДУ в сокращении количества бумаг и действий, необходимых для получения государственной услуги. Поэтому для регистрации вам необходимы те же документы, которые потребовались бы и в очном представлении чиновникам:

- Договор ДДУ

- Копия вашего паспорта

- Проектные декларации и дополнительные соглашения к ДДУ

- Если необходимо, нотариально заверенное согласие супруги или супруга на покупку квартиры

Росреестр

Чтобы сделать электронную регистрацию ДДУ через управление Росреестра, впрочем, ровно как и регистрацию вторичного жилья, нужно получить усиленную цифровую подпись. Сделать это можно в специальном удостоверяющем центре. Вам нужно найти такой центр в своем городе – через поисковые системы «Яндекс» или Google – и прийти к ним с оригиналом паспорта.

Оплата услуг по оформлению электронной подписи отличается от региона к региону. Чем больше город, тем дороже, но при этом в маленьких городах таких центров может не быть вовсе:

- На момент написания статьи средняя стоимость усиленной электронной подписи в Москве около 5 тысяч рублей

- В Санкт-Петербурге – около 4 тысяч рублей.

- Подаете заявку через сайт с помощью специальной формы

- Нужно указать цель обращения. В нашем случае это «регистрация права собственности»

- Указать кадастровый номер объекта – взять в разделе «Предмет договора» вашего договора долевого участия

- Написать в форму данные о собственнике – застройщике или другом юридическом лице, которое проводит сделку

- Указать способ, по которому вы хотите получить документы после проведения услуги – в случае электронной регистрации ДДУ это выписка о регистрации ДДУ из реестра ЕГРН. Можно прийти лично в приемный день и получить бумажную выписку, можно оставить адрес электронной почты.

- После вы прикрепляете сканированные копии всех документов и проводить процедуру подписания с помощью усиленной цифровой подписи.

В этом случае вам придется заплатить только 70% стоимости госпошлины за регистрацию договора – скидка в 30% предоставляется всем, кто пользуется электронными государственными услугами.

Если бы не стоимость электронной подписи, которая зачастую физическому лицу нужна только один раз для проведения конкретно этой сделки, то такой вариант регистрации был бы наиболее удобным и экономным при регистрации договоров ДУ. Но, учитывая, что подпись покупается только на год, разница съедается стоимостью самой подписи.

Сбербанк

Электронная регистрация ДДУ через «Сбербанк» стала достаточно популярной услугой за счет взаимодействия кредитного ведомства и Росреестра. Доступно это только в случае, если вы решили взять квартиру в ипотеку именно через этот банк. Информацию о возможности зарегистрировать договор без получения ипотечного займа в открытых источниках найти не удалось.

Преимуществ для ипотечного заемщика от сделки через электронную регистрацию несколько:

- Для сделки нужен договор долевого участия, который подготовит застройщик по форме банка и вам останется только подписать его.

- Срок регистрации намного меньше – 5-7 дней против стандартных четырнадцати

- Если вы не состоите в браке, то алгоритм действий совсем простой – выбрать квартиру, оповестить застройщика о покупке, прийти в банк для заключения договора.

- Сбербанк снижает ставки для ипотечный заемщиков, выбравших электронную регистрацию сделки, на 0,1% — информация на момент написания статьи.

Минус такой сделки – достаточно высокая цена. Да, никто не говорит про усиленную цифровую подпись, но по сути вы ее арендуете у банка. На момент написания этого текста кредитное учреждение предлагало приобрести услугу по электронной регистрации за 7 тыс. рублей. Учитывая остальные дополнительные платы при получении ипотечного кредита (например, обязательное страхование), это весомая нагрузка к первоначальному взносу.

Правда, стоимость госпошлины все-таки входит в эту сумму. После того, как документы будут подписаны, процессом займется менеджером банка. Через неделю вам нужно открыть электронную почту и скорее всего там вас будет ждать выписка о зарегистрированном договоре долевого участия.

Электронная регистрация ДДУ через «Сбербанк», судя по отзывам, достаточно популярная услуга. При этом зачастую дольщики даже не понимают, что именно им предлагают менеджеры в их отделениях. Помните, что избежать траты в 7-8 тыс. рублей можно, самостоятельно зарегистрировав ДДУ в отделении Росреестра или ближайшем МФЦ.

Как проходит сделка по ипотеке для покупателя.

Теперь, во-вторых, со стороны кредитуемого лица процесс покупки жилья в ипотеку выглядеть будет так:

1. Получение одобрения.

Для начала стоит оценить свои силы и возможности. Понять сколько и как накопить на первоначальный взнос. Определиться со сроком кредитования, а также рассчитать ежемесячный платеж по ипотеке. Следом необходимо оформить заявку в один или несколько банков и дождаться решения по ней. Если будет получен положительный ответ, то можно приступать к следующему этапу.

Читайте: Почему банки отказали в кредите?

2. Выбор объекта.

Понимая, что банк готов предоставить в долг необходимую денежную сумму, можно приступать к подбору объекта с учетом этого критерия. То есть это можно осуществлять своими силами, пролистывая тематические сайты. Либо воспользоваться услугами ипотечного брокера. Конечно, не бесплатно. Прежде чем приступать к сбору документов для ипотеки, у продавца стоит уточнить, возможна ли сделка по ипотеке с его собственностью. Нередко на квартирах «висят» обременения и иные ограничивающие факторы, препятствующие купле-продаже с участием финансовой организации.

3. Оценка объекта.

Как и в случае с продавцом, для покупателя важно решение оценщика. Как правило, им выступает представитель кредитора

Это самый простой вариант. Однако, может задействоваться и сторонний эксперт, поиском которого в случае необходимости озадачивается заемщик. Должностное лицо делает ряд снимков здания, входа, лестничных клеток, а также самой квартиры и видов из окон. А затем готовит заключение с указанием рыночной стоимости.

4. Сбор и подача документов в банк.

Этот шаг может делаться параллельно со второй стороной. Каждый готовит свою документацию в соответствии с требованием банка. Для покупателя этот список во многом повторяет тот, по которому документы нужны для оформления кредита. Основными из них являются:

Паспорта всех заемщиков и созаемщиков;

- Заявление-анкета на ипотеку;

- Брачный договор, если есть;

- Свидетельство о браке;

- Подтверждение доходов;

- СНИЛС.

Стоит отметить, что обозначить уровень своих доходов можно несколькими способами. Самыми распространенными являются форма 2-НДФЛ с официального места работы, а также справка по форме банка. В последнем можно указывать и неофициальную прибыль.

5. Подписание договоров и оформление ипотечных бумаг.

Все стороны сделки в помещении банковского учреждения составляют и подписывают документы по сделке. Там же клиент ставит подпись в кредитном договоре, а также в закладной

Важно проверить все реквизиты и правильность указания данных всех действующих лиц по сделке. Иначе при допущенных ошибках необходимы будут исправления

А на это потребуется дополнительное время.

6. Регистрация прав.

Покупателю также необходимо посетить многофункциональный центр. Желательно это сделать вместе с продавцом. К комплекту документации требуется приложить квитанцию об оплате госпошлины за регистрацию прав собственности. А вот она составляет 2 000 рублей. Это можно сделать через терминал Сбербанка непосредственно в здании Центра.

7. Передать готовые документы в банк.

Когда запись будет внесена в реестр, документы можно забирать из МФЦ. На руки новому хозяину квартиры выдается его версия договора, выписка из ЕГРН, а также опись о регистрации закладной.

Процедура получения ипотечного кредита

Далее рассмотрим пошагово, как происходит оформление ипотеки. Порядок действий соискателя жилищного кредита таков:

Этап первый: Сбор документов

Точный список необходимых документов следует уточнять непосредственно в выбранном банке или на его официальном сайте. Кроме стандартного пакета, нужно будет собрать ещё документы по залогу, включающие:

- техпаспорт жилплощади;

- справку из БТИ о стоимости квартиры;

- выписку из домовой книги;

- акт об оценке недвижимости.

Этап второй: Одобрение заявки

Заявка на кредит рассматривается кредитными менеджерами от нескольких дней до двух недель. Каждое обращение заявителя проходит через скоринг (автоматизированную проверку данных для вычисления кредитного рейтинга).

В случае одобрения банк выдаст ответ с указанием суммы, на которую заявителя готовы прокредитовать.

После этого у соискателя будет 6 месяцев на обдумывание и принятие окончательного решения, а также на подписание документов.

При расчёте суммы кредита банк ориентируется на среднемесячный доход заявителя (с учётом доходов привлечённых им созаёмщиков). При этом значение ежемесячного платежа не может превышать 40% от семейного дохода.

Этап третий: Поиск квартиры

Получив одобрение по заявке, клиент погружается в процесс поиска квартиры. Здесь надо помнить, что у банков существуют определённые требования к ипотечным объектам.

Незаконная перепланировка в квартире может стать препятствием для одобрения покупки в ипотеку.

Сроки поиска квартиры укладываются в рамки 3 месяцев с момента одобрения заявления соискателя.

Этап четвертый: Оценка квартиры

После того как квартиру одобрит банк, необходимо заказать её независимую оценку. Заёмщик выбирает оценочную компанию из списка тех, что аккредитованы банком.

Здесь стоит понимать, что оценочная экспертиза не гарантирует юридическую чистоту квартиры. Юристы банка проводят лишь формальную проверку жилплощади, особо не копаясь в её истории.

Этап пятый: Страхование рисков

Любой банк защищает предоставляемые заёмщику деньги посредством обязательного страхования 3 источников риска:

- титула квартиры (от утраты права собственности покупателя);

- самой квартиры (от разрушения, пожара, залива и пр.);

- жизни и трудовой способности заёмщика.

На основании предоставленных документов на квартиру и её продавца, отчёта об оценке и договора страхования банк одобряет сделку.

Данный этап занимает от 3 дней до 1 недели с момента предъявления полного пакета документов.

Этап шестой: Заключение договора купли-продажи

Порядок сделки купли-продажи квартиры по ипотеке следующий:

- Назначается день прихода в банк сторон сделки.

- Заёмщик подписывает ипотечный договор и получает кредитные средства.

- Банк контролирует проведение расчёта между сторонами, который проводится через банковскую ячейку. В неё помещаются заёмные и собственные средства покупателя ( т.е первоначальный взнос). На период госрегистрации перехода права собственности на недвижимость, занимающий до 5 дней, доступ к ним не может получить ни один из участников сделки.

- После получения свидетельства на квартиру продавец забирает из ячейки свои деньги.

По окончании регистрации (около 2 недель) покупатель получит свидетельство о госрегистрации права на своё имя.

Параллельно с кредитным соглашением заключается и договор залога недвижимости. Купленная недвижимость попадает в собственность заёмщика с обременением, которое будет снято только после выплаты долга. До этого момента собственник не сможет её ни продать, ни сдать, ни обменять без согласия банка.

В государственном реестре прав будет отмечено обременение квартиры залогом банка. Закладная на квартиру остаётся у банка. Эта ценная бумага позволяет банку при необходимости перепродать своё право требования к заёмщику по договору залога. На кредитные отношения заёмщика с банком закладная не окажет никакого воздействия.

После того как ипотека квартиры будет зарегистрирована Росреестром, заёмщику остаётся всего лишь своевременно вносить платежи в соответствии с графиком. Конечно, это непросто, потому что ипотека оформляется на длительное время, и к этому нужно быть готовым.

Взяв на себя обязательства, заёмщик должен дисциплинированно их исполнять. В случае просрочек придётся, кроме ежемесячного взноса, оплачивать неустойки и штрафы. А этого лучше не допускать.