Страхование для ипотеки в сбербанке

Содержание:

Особенности ипотечных продуктов АльфаСтрахование

Линейка ипотечных страховых продуктов АльфаСтрахование весьма обширна. Тип полиса зависит от предполагаемых рисков. Компания предлагает клиентам ипотечное страхование недвижимости, защиту жизни и здоровья заемщика, а также титульное страхование, защищающее права собственности.

Важно! Страхование залогового имущества является обязательным при оформлении ипотеки, при этом полис стоит относительно дешево.

- Защита жизни и здоровья заемщика. Ипотека, как правило, оформляется на длительный период времени. Заемщик не может бытьабсолютно уверенным, что в течение 10−15 лет с ним ничего не произойдет. Для клиентов, которые думают о своем будущем, разработана программа защиты жизни и здоровья заемщика. Если наступит страховой случай, расходы на себя возьмет АльфаСтрахование – ипотека будет оплачиваться страховщиком, а родственникам клиента не придется тратить деньги на погашение его долгов. Полис предусматривает защиту от таких рисков, как смерть заемщика, болезнь или несчастный случай, приведшие к инвалидности 1 или 2 группы.

- Защита от повреждения имущества. Это обязательный вид ипотечного страхования, так как без него кредитор не сможет выдать вам ипотеку. Полис АльфаСтрахование покрывает убытки, причиненные конструктивным элементам жилья. На повреждения его отделки и ремонта действие страховки не распространяется. Объект недвижимости защищен от следующих рисков: пожаров, затоплений, взрывов, стихийных бедствий, аварий и нарушений целостности конструкции здания, а также от противоправных действий третьих лиц. При наступлении страхового случая компания компенсирует кредитору стоимость оставшейся ипотечной задолженности. Клиент не может отказаться от данного полиса.

- Защита титула. Страховка не является обязательной, она может понадобиться только при покупке вторичного жилья. Полис защищает клиента от мошеннических действий продавца. Под титулом понимают право пользования и владения жилым объектом, возникающее в результате дарения или купли-продажи. Иногда третьи лица могут предъявлять свои права на объект недвижимости, приобретенный в ипотеку. В таком случае можно лишиться титула. АльфаСтрахование предлагает полис, по которому можно компенсировать убытки. Если сделка будет признана несостоявшейся, покупателю возместят расходы. Защиту титула можно оформить не на весь период ипотеки, а только на три года, поскольку в течение этого времени сделка может быть оспорена.

Важно! Страховщик учитывает решение, принятое в ходе судебного заседания. Суд должен доказать, что договор купли-продажи недействителен.. Клиенты, только оформляющие ипотеку и обратившиеся впервые, могут приобрести страховку на весь период действия кредита

Клиенты, только оформляющие ипотеку и обратившиеся впервые, могут приобрести страховку на весь период действия кредита.

У клиентов, перешедших в АльфаСтрахование из других СК, есть возможность заключить договор на оставшийся период ипотеки. По данной программе заемщик может застраховать не только конструктив, но и жизнь, а также титул.

Клиентам АльфаСтрахование доступна комплексная ипотечная страховка, защищающая сразу от нескольких рисков. По данной программе заемщик может приобрести один полис, страхующий сразу от нескольких рисков. Если клиент умирает или получает инвалидность, выплачивается компенсация по полису защиты жизни и здоровья. От потери права собственности на объект недвижимости защитит титульное страхование. Приобретая комплексную защиту, клиент значительно экономит. Дело в том, что защита конструктива является обязательным условием предоставления ипотеки. В свою очередь, страховка жизни заемщика влияет на величину процентной ставки.

Важно! Приобретение трех полисов по отдельности обойдется клиенту дороже, поскольку при комплексной страховке АльфаСтрахование применяется дисконт.

Кроме того, существует программа страхования ответственности заемщика. Она является добровольной. Полис покрывает риски невыплаты кредита. Страховая выплата по программе составляет от 10 до 50% суммы ипотечного кредита. При покупке необходимо внести всю сумму полностью, так как рассрочка для этого варианта не предусмотрена.

Компании, сотрудничающие со Сбербанком

Согласно условиям ипотечного кредитования контрагент может заключить соглашение только с организацией, которая аккредитована банком. Аккредитацию проходят претенденты, которые соответствуют следующим условиям:

- Юрлицо ведёт предпринимательскую деятельность больше трёх лет;

- Фирма соблюдает требования ЦБ и действующего законодательства;

- Раскрытие сведений о бенефициарах (речь идёт о физических лицах, сделавших взносы в уставный капитал);

- Отсутствие невыполненных предписаний и неурегулированных споров с контролирующими органами (ЦБ, ФНС и др.);

- Наличие лицензии и других правоустанавливающих бумаг;

- Позитивная кредитная история;

- Отсутствие долгов перед бюджетом;

- У собственников бизнеса с долей участия, превышающей пять процентов, не должно быть судимостей и административных правонарушений;

- Отсутствие судебных процессов с участием представителей компании, в результате которых возможно существенное уменьшение собственного капитала и отчуждение имущества, имеющего значительную ценность;

- Отсутствие исполнительных производств, возбуждённых в отношении топ-менеджмента, предполагающих наложение ареста на собственность, составляющую не менее четверти размера уставного капитала (УК);

- Высокорискованная страховка не должно быть приоритетным направлением в работе менеджеров по продажам (доля денежных средств, направленных на оформление страховых полисов для легковых и грузовых автомобилей не может превышать 75% от совокупного объёма полученных премий).

Юрлицо, планирующее заключить сделку с банком, должно иметь устойчивое финансовое положение (критерии экономической состоятельности указаны на сайте sberbank.ru).

Список аккредитованных в Сбербанке страховых компаний

В 2018 году в список аккредитованных страховых компаний Сбербанка вошли следующие организации:

- «Абсолют Страхование»;

- СФ «Адонис»;

- АО «АльфаСтрахование»;

- САО «ВСК»;

- СК «ВТБ Страхование»;

- «Зетта Страхование»;

- СПАО «Ингосстрах»;

- «Либерти Страхование»;

- СК «ПАРИ»;

- СПАО «РЕСО-Гарантия»;

- АО «СОГАЗ»;

- «Страховое общество «Сургутнефтегаз»;

- СК «Чулпан»;

- ПАО «САК «ЭНЕРГОГАРАНТ».

Помимо прохождения аккредитации, данные компании должны соответствовать установленным Сбербанком требованиям, иначе их полис банк не примет.

Рассмотрим причины, по которым банк вправе запретить использование полиса из выбранной заемщиком организации в качестве гарантии по ипотеке:

- у нее есть крупные долги перед бюджетом;

- она не представила информацию об акционерах — держателях более 5 % акций;

- один из ее директоров находится под следствием или был осужден за преступления в экономической сфере;

- были случаи непредставления данной организацией необходимой документации Сбербанку (например, банк не был уведомлен об изменении условий или прекращении договора его заемщика);

- нахождение данной организации или ее аффилированного лица, контролирующего более 20 % акций, в стадии банкротства;

- рост размера страховой премии за год более чем на 120 %;

- несоответствие условиям устойчивого финансового положения, разработанным Сбербанком, и т. п.

Где дешевле оформить страховку

Несколько компаний-страховщиков, прошедших аккредитацию Сбербанка, позволяют дешевле оформить страхование жизни, чем в «Сбербанк Страхование», при условии предоставления заемщику минимального тарифа.

Например, минимальный тариф ниже 0,3 % установлен следующими компаниями:

- СОГАЗ — 0,17 %;

- Ингосстрах — 0,23 %;

- РЕСО — 0,26 %.

Максимальный же процент может составлять 5-5,5 %. Он предназначен для лиц, которые работают в опасных для жизни условиях, в частности, профессиональных спортсменов. Сбербанк такой услуги не предлагает.

Таким образом, лицам, планирующим заключить соглашение об ипотеке со Сбербанком, жизнь и здоровье целесообразно застраховать в его страховой компании либо аккредитованных им организациях, что даст возможность снизить стоимость пользования займом на 1 %.

Если же заемщику требуется полис с повышенным коэффициентом, следует рассматривать все компании, предоставляющие такую страховку. Несмотря на то что получить ипотеку по более низкой ставке в такой ситуации не удастся, полис позволит повысить шансы на одобрение займа и гарантировать компенсацию задолженности по кредиту при возникновении страхового случая.

Видео про страховку при ипотеке:

«Абсолют Страхование» — Страховой случай по ипотечному имуществу, что делать?

Любой случай, который подпадает под определение «страхового», должен быть документально зафиксирован. Таким правом обладают государственные структуры, устраняющие последствия чрезвычайных происшествий и расследующие их причины. После этого нужно уведомить банк и страховую компанию, что произошло несчастье.

Чтобы получить компенсацию следует выполнить ряд шагов:

1. Для выплаты заемщик или представители его семьи должны обратиться в «Абсолют Страхование» с письменным заявлением. После получения документов страховая компания дает своему клиенту подробные указания, как ему следует поступить дальше, какие еще бумаги собрать.

2. Далее происходит тщательное рассмотрение происшествия, всех его обстоятельств и принимается решение о возможности выплат. На оценку ситуации страховой компании потребуется 15 дней.

3. Затем в течение 5 дней высылается извещение о признании случая страховым. Выплата суммы производится еще через одну неделю. Таким образом, с момента обращения до закрытия ипотеки пройдет около месяца.

Если случай признан страховым, «Абсолют Страхование» выплачивает 100% указанной в договоре суммы. Она может быть меньше только в том случае, когда залоговый объект частично поврежден и подлежит восстановлению. Тогда страховая сумма высчитывается в зависимости от степени разрушения недвижимости.

Выгодоприобретателем по ипотечной страховке является банк-кредитор. Денежные средства будут направлены страховой компанией на погашение жилищного кредита. Если клиент успел выплатить часть долга, то сумму, превышающую остаток задолженности, получит сам заемщик или его наследники.

При судебном рассмотрении дел, связанных с наступлением страхового случая, представитель компании имеет право присутствовать на заседаниях в качестве третьего лица.

Повреждения имущества

При повреждении или разрушении застрахованного имущества необходимо заручиться свидетельствами МЧС, полиции, пожарного надзора и других служб соответственно ситуации. При этом заемщик обязан предпринять все зависящие от него меры, чтобы сохранить недвижимость. Документы должны быть переданы в страховую компанию не позднее 3 дней после наступления события. Это можно сделать через личный кабинет страховщика на официальном портале компании.

От клиента потребуются:

- Паспорт.

- Заключение Государственного пожарного надзора при пожаре, других аварийных служб.

- Справку от ГИБДД, если совершен наезд.

- Акт обследования от коммунальных служб.

- Документы от полиции, если по факту страхового случая заведено уголовное дело, или отказ в его возбуждении.

Если какая-либо их этих структур отказывается выдавать подтверждающие бумаги, нужно взять с них письменный отказ. Представитель Абсолют Страхование выезжает по адресу залогового имущества и убеждается в его утрате или повреждении. Ипотечному заемщику следует постараться оставить все в неизменном виде, если только это не угрожает жизни и здоровью других людей. Тогда ему нужно все подробно сфотографировать сразу после страхового случая.

Утраты трудоспособности и/или смерти заемщика

Если случается несчастье, человек погибает или становится инвалидом, необходимо сразу оповестить об этом страховую компанию и компетентные органы. Последними считаются полиция, медицинские учреждения, ГИБДД (если заемщик попал в ДТП) и др.

От заемщика, ставшего инвалидом, или его наследников потребуется:

- Паспорт обратившегося человека.

- Договор страхования.

- Справка из банка об остатке задолженности по ипотеке.

- Свидетельство о смерти заемщика или решение суда о признании умершим.

- Свидетельство о праве на наследство, если выплата производится наследникам.

- Медицинские или иные документы, содержащие причину смерти клиента и сопутствующие обстоятельства.

- Протокол экспертизы, другие врачебные бумаги, подтверждающие установление инвалидности.

Передать документы в компанию «Абсолют Страхование» нужно не позднее 30 дней после наступления страхового события. Исключением могут стать бумаги, требующие выжидания определенного срока, например, свидетельство о праве на наследство.

Если заемщик получил инвалидность в период действия страхового полиса, но не успел оформить нужные бумаги, ему дается еще 180 дней после окончания страховки. В это время он должен собрать все требуемые документы и передать их в «Абсолют Страхование».

Что такое страхование ипотеки и каким оно бывает

Невозможно точно предсказать, что случится завтра – и уж тем более нельзя предугадывать, что произойдет через пять, десять, пятнадцать лет. Ипотека выплачивается годами, и никто не может знать, как изменится жизнь в течение такого длительного срока.

Именно поэтому как заемщики, так и кредиторы стараются обезопасить себя от финансовых потерь. И страхование залога по ипотечному кредиту в Сбербанке, как и в других банках, стало обязательным условием при оформлении жилищного займа.

Может показаться, что эта страховка призвана защищать только интересы банка, однако и заемщик получает пользу от страхового договора. Ведь невозможно гарантировать постоянный доход, особенно – в динамично меняющемся современном мире. Клиент может пострадать в ДТП, серьезно заболеть, потерять работу, а квартира – пострадать в пожаре, природном катаклизме или от других непредвиденных факторов.

Виды ипотечного страхования

Заемщик может уйти из Сбербанка с тремя полисами. Давайте рассмотрим риски и условия каждого из них.

Страхование залога по ипотечному кредиту

Страховка приобретаемого имущества оформляется на весь срок выплаты долга, а страховая сумма равна величине полученной суммы. Условия такого полиса предусматривают возмещение трат в случае порчи имущества при наступлении следующих страховых рисков:

-

-

- Пожар,

- Затопление,

- Стихийное бедствие,

- Взрывы бытового газа,

- Аварии канализационной или водопроводной системы,

- Противоправные действия третьих лиц,

- Вандализм.

-

Выгодоприобретателем в этом случае является банк: именно он получает компенсацию в случае наступления одного из этих рисков. Заемщику же необходимо ежемесячно или ежегодно вносить обязательные платежи для формирования страхового фонда, а также продлевать договор страховки

Сколько стоит такая страховка? Цена зависит от характеристик приобретаемой недвижимости: технического состояния, года постройки, количества этажей, базовых элементов конструкции. Поэтому ставки на готовое жилье и на квартиру в новостройке могут значительно различаться. В 2018 году ставка колебалась от 0,12% до 0,25%, и при покупке квартиры стоимостью 3 млн рублей, стоимость полиса может колебаться в промежутке от 3500 до 7500 рублей. Стоимость страховки будет уменьшаться по мере погашения основного долга.

Страхование жизни и здоровья

Полис страхования жизни и здоровья гарантирует покрытие долга в случаях, когда заемщик теряет способность выплачивать займ из-за тяжелой болезни, серьезной травмы, инвалидности или потери трудоспособности. При наступлении страхового случая ущерб банка возмещает страховая компания. Также страховщик берет на себя обязательства по возвращению долга в случае смерти клиента. Если травмы, болезни, инвалидность или смерть были умышленными, страховка не действует.

Этот полис необязателен, и клиент может легко от него отказаться. Однако часто банки не дают заемщикам выбора и повышают ставку до 3%. Это дополнительная гарантия, благодаря которой банк в любом случае получит назад выданные средства.

Стоимость страховки зависит от выбранных самим заемщиком рисков. Также на стоимость полиса повлияют пол, профессия и состояние здоровья клиента на момент заключения договора, подтвержденное справками из медучреждений – наличие тяжелых заболеваний только увеличит тариф. Поэтому ставки по страхованию здоровья и жизни достаточно велики – от 0,3 до 1,5%.

Страхование титула

Банк может пострадать при утрате владельцем квартиры (заемщиком) своего права собственности. Поэтому при оформлении ипотеки в Сбербанке предлагается оформить еще и защиту титула. Как правило пользуются этой услугой заемщики, покупающие вторичное жилье, дачу или земельный участок. Однако в последнее время это практикуют также и покупатели новостроек.

Несмотря на то, что оформление титульного страхования повышает шансы на оформление кредита, на ставку этот полис не влияет. В среднем такой полис в 2018 году стоит от 0,3 до 0,5%, и заплатит страхователь за него от 9 до 15 тыс. рублей.

Страхование титула в Сбербанке гарантирует выплату долга в случае лишения прав на недвижимость в следующих случаях:

-

-

- при объявлении сделки недействительной из-за выявленных в документах ошибок,

- при предъявлении прав законными правообладателями в случаях, когда их интересы не учитывались при купле-продаже,

- при выявленных нелегальных схемах продажи недвижимости и подлога документов.

-

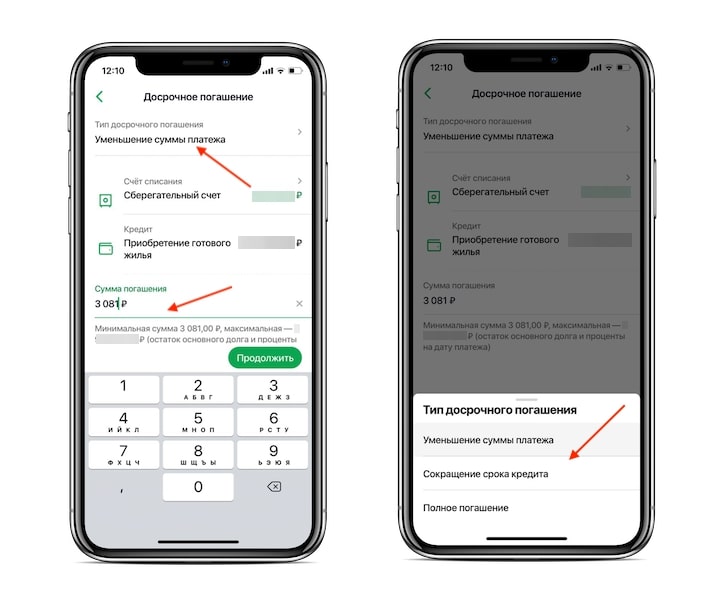

Как оплатить страхование ипотеки через «Сбербанк Онлайн»?

Для того чтобы оплатить страховку через Сбербанк онлайн, нужно пройти такие этапы:

- Войти на сайт online.sberbank.ru.

- Кликнуть по кнопке «Регистрация» – ввести номер карты и мобильный телефон.

- На номер, указанный при регистрации, должен прийти пароль в смс-сообщении. Этот пароль нужно будет ввести в пустое поле.

- Войти на сайт, используя свой логин и пароль.

- Перейти по вкладке «Переводы и платежи».

- Спуститься курсом до конца страницы и перейти в раздел «Страхование и инвестиции» – «Другие страховые компании».

- Выбрать подходящий вид страхования, например «Страхование жизни».

- В открывшемся окне ввести в пустые поля такую информацию: номер заявления и договора. Далее – «Продолжить».

- Указать сумму платежа – «Продолжить». Если информация введена верно и корректно, нужно кликнуть по кнопке «Подтвердить по SMS».

- Распечатать чек.

Чтобы не забывать оплачивать страховку по ипотеке, можно подключить функцию автоплатежа.

Как подключить автоплатеж для оплаты страховки?

Чтобы подключить функцию автоплатежа, нужно:

- Войти на сайт online.sberbank.ru. Перейти в раздел «Переводы и платежи».

- Найти страховую компанию, выбрать вид страховки.

- Выбрать номер карты, из какой банк будет списывать деньги.

- Ввести номер договора страхования и нажать на кнопку «Продолжить».

- В графе «Настройки автоплатежа» выбрать – «Регулярный на фиксированную сумму». Выбрать период для оплаты, например, раз в месяц, дату ближайшей оплаты, сумму.

- Введя необходимые данные, кликнуть по кнопке «Подключить» – «Подтвердить по SMS».

Если нужно отключить текущий автоплатеж, тогда сделать это можно в разделе «Мои автоплатежи».

Можно ли затем вернуть страховку

Расторгнуть договор со страховой компанией можно в течение 5 рабочих дней. Такой возможностью пользуются, когда банк отказывает в выдачи заемных средств.

Если ипотека оплачена полностью в установленный срок, и за это время с заемщиком не произошло страховой ситуации, то СК не обязана возвращать деньги. Исключение – накопительные полиса.

Часть выплаченных средств можно вернуть, когда долг перед банком погашен досрочно. Для этого нужно предоставить в СК паспорт, договор и документ, подтверждающий погашение ипотеки. Чтоб рассчитать сумму возврата, нужно поделить ежегодный взнос на 365 (366) и умножить на количество дней с момента закрытия долга до окончания страховки. По желанию клиента, деньги могут быть переведены на его счет или выданы на руки.

Список аккредитованных в Сбербанке страховых компаний

Сейчас Сбербанк России сотрудничает с определенными страховыми компаниями (со списком которых можно ознакомиться ниже), услугами которых могут воспользоваться заёмщики как по всей территории страны, так и исключительно в регионах действия их услуг.

Список страховых компаний, аккредитованных Сбербанком, включает:

| Страховые компании, участвующие в страховании жизни и здоровья заемщиков — физических лиц в рамках кредитных продуктов Банка | Страховые компании, участвующие в страховании имущества |

|---|---|

| — ООО СК «Сбербанк страхование жизни»; | — ООО «Абсолют Страхование» (ранее ООО «ИСК Евро-Полис»); |

| — ООО «Абсолют Страхование» (ранее ООО «ИСК Евро-Полис»); | — ООО «СФ «Адонис»; |

| — ООО «СФ «Адонис»; | — ЗАО «АИГ»; |

| — ОАО «АльфаСтрахование»; | — ОАО «АльфаСтрахование»; |

| — САО «ВСК»; | — САО «ВСК»; |

| — ООО Страховая Компания «Гелиос»; | — ООО «Страховая Компания «Гелиос»; |

| — ООО «Зетта Страхование»; | — ЗАО «Страховая компания «ДИАНА»; |

| — СПАО «Ингосстрах»; | — ООО «Зетта Страхование»; |

| — АО «Либерти Страхование»; | — СПАО «Ингосстрах»; |

| — ОАО «Национальная страховая компания ТАТАРСТАН» (ОАО «НАСКО»); | — Либерти Страхование (АО); |

| — АО «СК «ПАРИ»; | — ОАО «Национальная страховая компания ТАТАРСТАН» (ОАО «НАСКО»); |

| — АО «СК «РЕГИОНГАРАНТ»; | — ООО «СК «Независимая страховая группа»; |

| — СПАО «РЕСО-Гарантия»; | — АО «СК «ПАРИ»; |

| — ПАО СК «Росгосстрах»; | — АО «СК «РЕГИОНГАРАНТ»; |

| — АО «СОГАЗ»; | — СПАО «РЕСО-Гарантия»; |

| — ОАО СГ «Спасские ворота»; | — ПАО СК «Росгосстрах»; |

| — АО РСК «Стерх»; | — ЗАО «СК «РСХБ-Страхование»; |

| — ООО «Страховое общество «Сургутнефтегаз». | — ООО «Страховая компания «СДС»; |

| — | — ООО СК «Сбербанк страхование»; |

| — | — АО «СОГАЗ»; |

| — | — ОАО «Страховая группа «Спасские ворота»; |

| — | — АО «РСК «Стерх»; |

| — | — ООО «СО «Сургутнефтегаз»; |

| — | — ООО «Транснациональная страховая компания»; |

| — | — АО «СК «Чулпан». |

Где дешевле оформить страховку?

Наиболее выгодные условия предлагаются в Сбербанке-страхование жизни, поскольку эта организация была создана именно для целей страхования тех, кто заключает договор ипотеки.

Компания не имеет права устанавливать суммы и проценты, которые были бы большими, чем стандартные.

Что дает оформление страхового полиса

Страхование жизни и здоровья при ипотеке имеет свои достоинства и недостатки. К минусам относится высокая стоимость страхового полиса. Объясняется это долгосрочным периодом страхования, возникновением таких обязательств на весь срок действия займа на ипотеку. Если брать в расчет, что этот срок может составлять и 15, и 30 лет, то размер суммы получается внушительный. Условия полиса включают указания на ежегодные выплаты страховых взносов, и заемщик переплачивает значительные средства по кредиту.

Из достоинств можно отметить, что застраховав здоровье и жизнь в целом, получатель кредита гарантирует финансовой компании, что при ухудшении его финансового положения или потере трудоспособности ипотечный кредит будет возвращен полностью.

Какие риски покрывает страховка

Страхование рисков при ипотеке – непременное условие, когда нужно оформить кредит на жилье. Данная процедура – не прихоть банков, а требование Федерального закона №102 «Об ипотеке». Непосредственно объектом страхования при получении ипотечного кредита в Сбербанке считается здоровье и жизнь дебитора.

Персональный страховой полис призван покрыть ряд рисков:

- Смерть заемщика. Этот рисковый случай не является причиной для невыплаты займа. Часто при таких кредитах залогом выступает приобретаемая недвижимость, поэтому кредитная организация всегда остается в плюсе.

- Хронические заболевания и инвалидность. При неспособности выплачивать свои долговые обязательства из-за проблем со здоровьем страховка должна обеспечить финансовые ресурсы на погашение займа.

- Травмы. В этом случае деньги от страховой компании могут быть перенаправлены на помощь в лечении заемщика, чтобы скорее вернуть его на рабочее место и быстрее возобновить выплаты по кредиту.

- Временную утрату трудоспособности.

Когда получение страховой премии невозможно

Договор добровольной страховой программы предусматривает определенные ограничения, когда рассчитывать на страховку не стоит. Это такие обстоятельства:

- возможность загрязнения радиоактивными элементами или вероятность ядерного взрыва;

- начало боевых действий;

- конфликты общегражданского характера (войны, митинги, забастовки и т.п.).

Также страхование жизни заемщика ипотечного кредита будет оставлено без внимания если:

- смерть получателя кредита наступила в результате алкогольного отравления;

- кончина была вызвана заболеваниями типа СПИД или ВИЧ;

- смерть спровоцировало профессиональное занятие потенциально опасным спортом.

Оформляя страховку, нужно знать, что размер возмещения по ней составит на 1 процент больше суммы кредита по ипотеке. В случае возникновения страховой ситуации компания в полном объеме погашает ссуду по ипотеке, а остаточные страховые финансовые средства будут выданы заемщику.

Ипотека в Сбербанке: как выбрать страховщика?

Страхователи часто спрашивают себя: «Где дешевле страхование жизни для ипотеки в Сбербанке?». Не стоит ориентироваться только на привлекательные тарифные ставки. Потенциальному контрагенту СК необходимо провести комплексный анализ бизнеса контрагента

При выборе страховщика нужно обращать внимание на финансовую устойчивость и оценки, присвоенные специализированными агентствами. Выбирайте отечественную фирму, работающую на рынке не менее 10 лет и не предлагающую тарифы дешевле среднерыночных значений

Почти все страховщики обращаются в рейтинговые агентства для того, чтобы получить профессиональную оценку своего бизнеса. Надёжными считаются организации, получившие рейтинг с литерой А. Этот уровень делится на три типа: «высокий», «очень высокий» и «исключительно высокий». Последний вариант считается высшей оценкой деятельности компании

Важно обращать внимание не только на текущий рейтинг, но и на его прогнозные значения в долгосрочной перспективе. У некоторых юридических лиц рейтинг может полностью отсутствовать. Это говорит о том, что собственники не пожелали оплачивать оценочные процедуры и решили, что так будет дешевле

Это говорит о том, что собственники не пожелали оплачивать оценочные процедуры и решили, что так будет дешевле.

Страхователю следует знать не только рейтинг, составленный профессионалами, но и мнение общественности. В глобальной сети есть большое количество сайтов, на которых публикуются положительные и отрицательные отзывы о деятельности юрлица. Большое количество отрицательных высказываний говорит о том, что фирма не уделяет внимания клиентскому сервису.

Особое внимание следует уделить финансовой устойчивости бизнеса. Уставный капитал юридического лица, реализующего полисы страхования жизни, должен составлять не менее 240 миллионов рублей

Постоянный рост выручки и прибыли говорит о позитивной динамике развития бизнеса. Наличие свободных активов, приобретённых за счёт собранных премий, свидетельствует о платёжеспособности юридического лица.

Внимательно изучите компоненты инвестиционного портфеля, размер сформированных резервов и объём выплат по неблагоприятным случаям. Сравните собранную информацию с показателями деятельности конкурентов. Если компания чрезмерно увлекается рискованными видами страхования, сокращает резервные фонды и не платит деньги клиентам, то с ней лучше не сотрудничать. Дешевле найти надёжного партнёра, придерживающегося консервативных стратегий.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если страховщик обанкротится, то контрагенты потеряют уплаченные премии (они не подлежат страхованию). Покупать страховой полис нужно в компании, которая заключила договор с известным западным холдингом. Финансовая защита позволяет избежать банкротства при наступлении экономического кризиса.

Изучите коммерческие предложения финансовых структур, имеющих аккредитацию Сбербанка. Слишком низкие тарифы должны насторожить клиента. Страховщики, занимающиеся демпингом, часто становятся банкротами. Дополнительную экономическую выгоду страхователь может получить за счёт различных бонусов и программ лояльности.

Посетите офис СК, и возьмите образец договора. Понаблюдайте за тем, как персонал общается друг с другом и с клиентами. Вежливость и внимательное отношение к посетителям говорят о развитой культуре обслуживания, которая является серьёзным конкурентным преимуществом.

Где дешевле страхование жизни для ипотеки в Сбербанке? Значение тарифа зависит от различных параметров (состояние здоровья страхователя, характер перенесённых оперативных вмешательств и пр.). Окончательный размер премии рассчитывается после анализа документов, которые предоставил контрагент.

Какой вид страхования является обязательным при оформлении ипотеки в Сбербанке

Получение ипотечного займа без страховки в Сбербанке невозможно. Некоторые заемщики ошибочно полагают, что данное правило — это требование банка. Однако подобное положение также прописано на законодательном уровне, а именно в ст.31 Закон «Об ипотеке». Отказ от страховки станет поводом для отклонения заявки на кредит.

Есть три типа страхования при заключении ипотечного договора. Финансовая организация не будет обязывать заемщика к оформлению сразу всех видов страхования. Обязательной является только покупка страховки на приобретаемую недвижимость. Подобное требование позволяет банку снизить свои риски при порче или утрате имущественного объекта. Приобретение этого полиса страхования является обязанность заемщика.

Страховка жизни при оформлении ипотеки в Сбербанке не считается обязательным условием. Однако если потенциальный заемщик откажется от соблюдения этого условия, то произойдет увеличение процентной ставки. Показатель будет увеличен на 1%. Можно прийти к выводу о том, что при уплате такой процентной ставки будет затрачено больше средств, чем при страховании жизни.

Заключение

Определить приемлемую для себя стоимость страхования жизни и здоровья при оформлении ипотеки в Сбербанке в 2020 году может только кредитополучатель. Для этого необходимо провести сравнительный анализ СК, после чего выбрать подходящий и самый дешевый вариант. Можно почитать отзывы в интернете.

Средняя стоимость страховых взносов в год составляет 30 тыс. руб. и выше. На цену влияют многие параметры, в том числе пол заемщика, профессия, состояние здоровья, наличие вредных привычек.

Рассмотренный в публикации вид страховки не является обязательным для клиента, претендующего на получение потребительского жилищного кредита. Однако эта услуга может снизить процентную ставку по кредитному продукту на 1%.