Продажа квартиры по ипотеке: пошаговая инструкция для продавца

Содержание:

Как продать квартиру в ипотеке Сбербанка с материнским капиталом

Часто для уточнения возможности продажи ипотечной квартиры с целью приобретения новой большей площади занимаются лица, купившие ее с применением материнского капитала. Такое возникает, когда в семье рождается ребенок и метража имеющегося жилья не хватает для комфортной жизни.

Тогда реализовать жилье можно, но сделать это труднее, поскольку тут привлечено государственное финансирование и малолетние дети.

Во-первых, ребенок которому были выплачены средства должен достичь трехлетнего возраста. Только тогда можно заняться продажей. После этого необходимо заручиться согласием Сбербанка на реализацию недвижимости и исполнить свои обязательства по погашению долга.

Только поле этого можно снять обременение и провести регистрацию в Росреестре. Иные действия аналогичны тем, что приводились ранее.

Можно ли продать квартиру в залоге

Причин для продажи квартиры, которой только недавно обзавелись и еще не успели выплатить ипотеку, существует предостаточно. Это может быть расторжение брака, переезд в другой город или страну, ухудшение финансового положения в связи с увольнением с работы и т.д. Независимо от причины продажа недвижимого имущества является единственным выходом из положения, и становится актуальным вопрос, а возможно ли это в принципе и как это осуществить.

Квартира, взятая в ипотеку, является залоговой, то есть на нее оформлена закладная, которая хранится в банке, что несколько ограничивает возможность распоряжаться ею до полного погашения задолженности. Но не стоит полагать, что закладная на квартиру исключает ее продажу до закрытия кредита. Отчуждение недвижимого имущества в данном случае вполне реально, причем на вполне законных основаниях. Главное, соблюсти некоторые требования и условия банка.

О рисках

Распространено мнение о том, что сделки купли-продажи с недвижимостью, которая находится в залоге, сопровождаются рисками. Причем попасть в неприятную ситуацию может как продавец, так и покупатель.

Физлицо, желающее купить залоговую квартиру, рискует, передавая часть денег заемщику для погашения ипотеки. Ведь продавец может выплатить кредит и передумать продавать свое имущество. В итоге покупателю придется через суд добиваться возвращения своих денег.

Риски продавца при продаже квартиры в ипотеку Сбербанка якобы заключаются в том, что он в силу определенных причин может не получить деньги, а жилье уже перейдет в собственность покупателю.

Однако такие сделки контролирует банк-кредитор, и именно он перечисляет деньги продавцу. К тому же купля-продажа недвижимости сопровождается оформлением договора, невыполнение условий которого чревато аннулированием результатов сделки или судебным разбирательством. Единственный риск в данном случае – неодобрение сделки банком. В этом случае продавцу придется вернуть покупателю залог.

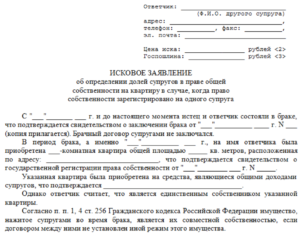

Особенности продажи ипотечной квартиры при разводе

В последние годы разводы стали не редким явлением, которые часто приводят к спорным ситуациям связанные с продажей обремененной квартиры. При нахождении жилья в ипотеке, при прекращении брачных отношений, супруги могут придерживаться одного из предложенных способов:

- Пройти в офис банка для составления двух кредитных договоров с указанием доли каждого супруга.

- Оформить задолженность на одного супруга, при приобретении недвижимости до регистрации брака.

Единственной особенностью является то что ежемесячные выплаты по ипотеке выполненные после начала брачных отношений, могут быть разделены как совместно нажитое имущество.

Способы реализации ипотечного жилья

Помимо последовательных действий, заемщику потребуется выбрать удобный способ продажи залогового жилья из существующих:

- Продажа ипотечной квартиры или дома до полного погашения займа. Это позволит снять обременение и оформить купчую в стандартном порядке. Дополнительно здесь можно рассматривать вариант, при котором заемщик берет в долг сумму для оплаты остаточного долга по ипотеке, например, в банке или у родственников.

- Реализацией имущества занимается банковское учреждение. Такой вариант рассматривается, если заемщик не предпринимает никаких действий по погашению долга и не ищет покупателя на квартиру. Сбербанк реализует жилье, а остаток сумму, если таковой имеется, возвращает заемщику. Поскольку банкиры заинтересованы вернуть свои деньги в кратчайшие сроки, жилье будет реализовываться по минимальной стоимости.

- Заемщик продает кредитную квартиру самостоятельно, за наличный расчет. Такой вариант может стать более выгодным с точки зрения стоимости жилья, но сопровождается высокими рисками. По этой причине, стоит обратиться за помощью к юристам при составлении предварительного соглашения и купчей.

Все способы возможны к исполнению, но каждый имеет свои особенности, который рекомендуется учитывать при обращении к тому или иному варианту.

Порядок проведения сделки

Если не получается выплачивать взносы по ипотеке, остается лишь продать квартиру.

Стороны сделки по продаже квартиры, взятой в кредит:

- покупатель недвижимости;

- собственник объекта (заемщик);

- банк, предоставивший ссуду.

Ипотечнику дозволено продать залоговое имущество только при согласии кредитора.

Как происходит продажа

Первое, что надлежит сделать плательщику — это оповестить банк о желании выставить квартиру на продажу. Если проигнорировать этот момент, займодатель может приостановить сделку через Регпалату.

- В извещении обязательно перечисляются объективные причины реализации: тяжелое заболевание, переезд или ухудшение платежеспособности. Если причина не столь существенна, банк может отказать, поскольку гораздо больше он заинтересован в пролонгации срока возврата долга с увеличением процентов.

- Поиск покупателя, готового пойти на ряд условий:

- приобрести ипотечную недвижимость;

- перевести средства для отмены обременения;

- ожидать окончания процедуры регистрации права собственности на свое имя.

Покупателю обязательно следует заранее сообщить об особенностях совершения сделки:

- Долг погашается средствами потенциального собственника. Составляется договор о внесении задатка. Только после оплаты квартира освобождается из обременения. При отсутствии соответствующих знаний стоит обратиться за помощью к квалифицированному юристу. Подписи на договоре заверяются нотариусом. Это будет также гарантией покупателя, что заемщик не передумает и сделка состоится в оговоренный срок. Если этого не случится, задаток придется вернуть в двойном эквиваленте. В тексте соглашения обязательно прописываются сроки продажи недвижимости для ипотечника и период снятия обременений — для банка.

- Оформление справки о списании задолженности с заемщика. Документ и закладная выдаются в день составления договора о задатке и переводе нужной для погашения ссуды суммы.

- Снятие обременения органами Росреестра. Продавец вместе с сотрудником банка подает пакет бумаг в Регпалату с целью отмены залогового отягощения с продаваемого объекта.

Алгоритм расчета состоит из следующих шагов:

- Погашение займа средствами покупателя в форме задатка.

- Выплата второй части денег за квартиру.

- Каждая из двух сумм заносится в отдельную ячейку. Доступ к сейфам до составления ДКП открыт лишь покупателю. Когда Регпалата снимет обременение, а к новому собственнику перейдут полномочия, ячейки станут открытыми для банка и бывшего владельца.

Также продавцу понадобится предоставить покупателю пакет бумаг.

Список документов

Комплектация списка зависит от разновидности сделки, выбранной потенциальным собственником квартиры. Если участвует банк, обязательно подписывается соглашение о продаже долговых обязательств по ипотеке заинтересованному лицу.

В этом случае пакет бумаг будет состоять из следующих наименований:

- проект ДКП, где предметом выступит ипотечная недвижимость, а цена сделки не ниже суммы оставшейся задолженности по кредитному соглашению;

- документы, подтверждающие платежеспособность покупателя (аналогичны обычным требованиям банка для претендентов на получение жилищной ссуды);

- договор о переводе долга по ипотеке на другое лицо.

Перечень бумаг может варьироваться в соответствии с требованиями банка, который выносит вердикт о возможности продажи залогового имущества.

Если сделка происходит без участия Сбербанка и его разрешения, список документов выглядит следующим образом:

- первичный договор по ипотеке, который поможет установить сумму задолженности по ссуде;

- выписка из журнала Росреестра с указанием полномочий продавца на реализуемую квартиру и залогового обременения;

- предварительный ДКП, где прописывается намерение сторонами совершить сделку и предусмотрение возможности внесения задатка для выплаты кредита;

- расписка от имени продавца о получении им денег;

- ДКП, подписание которого произойдет, когда ипотека погасится, а залог снимется.

Если имеется указанный список бумаг и согласие участников совершить передачу денег до заключения основной сделки купли-продажи, допускается провести процедуру без обращения в отделение банка за разрешением на отчуждение залоговой квартиры.

Важные особенности и нюансы продажи квартиры в ипотеке Сбербанка

В случае, если жилье приобреталось с государственной поддержкой, включая использование маткапитала (особенно если в состав собственников входят несовершеннолетние дети), военную ипотеку, то продажа будет иметь массу ограничений. Разберем, как продать квартиру в ипотеке в обозначенных случаях.

Продажа квартиры, купленной по военной ипотеке

Военнослужащий, являющийся участником программы льготного кредитования с выделением средств из государственного бюджета, может продать квартиру в залоге Сбербанка следующим способом:

- Пишется заявление в Росвоенипотеку с разъяснением ситуации и просьбой снять отметку об обременении с купленной с помощью бюджетных средств квартиры.

- Одновременно подается заявка на повторное участие в НИС (если возраст, выслуга позволяет, то делается это для того, чтобы не потерять свое право на получение льготной ипотеки).

- Сбербанк уведомляет Росвоенипотеку об остатке задолженности (с приложением графика платежей и выписки по счету).

- Остаток долга погашается заемщиком за счет собственных сбережений, а бюджетные деньги, полученные Сбербанком от Росвоенипотеки, возвращаются и зачисляются на индивидуальный счет военнослужащего.

- С объекта снимается обременение.

Если денег у военнослужащего нет или недостаточно, то возможно повторное оформление военной ипотеки в другом банке.

Альтернативой описанного алгоритма действий может стать переуступка прав или цессия, например, другому участнику НИС.

Если был использован маткапитал

Получить разрешение от любого российского банка, включая Сбербанк, на продажу ипотечной квартиры с маткапиталом крайне трудно. Это связано со следующими нюансами:

- получением разрешения от органов опеки и попечительства (дается только после удостоверения фактов, что права детей не будут ущемлены в будущем);

- продажей только для определенных целей: продажи и покупки новой; обмена; для строительства собственного дома или размещения вырученных средств на вкладе на имена детей;

- выделением обязательных долей на всех членов семьи, включая несовершеннолетних детей.

Наиболее распространенной является ситуация продажи обремененной жилплощади и покупка новой, как правило, более просторной.

Порядок действий при продаже ипотечной квартиры Сбербанка с маткапиталом:

- Получение разрешения от ООиП (предоставляется в письменном формате) и Сбербанка.

- Поиск продавца, который согласится купить обремененную квартиру.

- Заключение с ним ДКП.

- Погашение остатка задолженности на основании актуальной выписки по ссудному счету.

- Снятие обременения.

- Поиск нового объекта недвижимости и его покупка.

Если есть несовершеннолетние

Если квартира, которая приобреталась в ипотеку через Сбербанк, принадлежит наряду со взрослыми членами семьи несовершеннолетним лицам, то по аналогии с предыдущим пунктом для продажи недвижимости потребуется официальное разрешение органов опеки и попечительства.

Их основной задачей является контроль за соблюдением прав детей, а также изучение будущих жилищных условий. Специалисты должны убедиться в том, что будут сохранены или улучшены санитарно-гигиенические нормы, доля не будет утрачена или уменьшена.

В большинстве случае ООиП выезжают на место, а затем составляют независимый отчет о целесообразности планируемой сделки по продаже текущей квартиры.

Способы продажи ипотечной квартиры

Существует несколько схем, по которым можно вполне легально продать жилье, числящееся на данный момент в качестве залога у банковской организации:

- Реализация квартиры через банк – кредитор ведет сделку от начала до конца: от составления документов до переговоров с регистрационной палатой. Продавец-должник участвует лишь, подписывая те или иные бумаги. Создается две банковские ячейки: одна для ипотечной задолженности для кредитора, другая – для разницы между стоимостью жилья и долгом – пойдет продавцу. Этот вариант не очень подходит для заемщика, так как исключены шансы продать квартиру дороже, банку не столь важна прибыль, главное для него вернуть сумму кредита.

- Самостоятельная продажа – здесь главное прозрачность. Скрывать факт обременения имущества недопустимо, иначе такое поведение продавца будет оценено как вовлечение покупателя в аферу и мошенничество. Законная сделка совершается в следующем порядке:

- обращение покупателя в банк с заявлением о выкупе объекта залога;

- оформление сотрудниками кредитной организации предварительного соглашения купли-продажи, нотариальное подтверждение;

- взнос покупателем двух сумм в две разные банковские ячейки: задолженность по ипотеке, оставшаяся разница для продавца;

- снятие обременения с объекта недвижимости;

- оформление договора купли-продажи через Росреестр;

- получение доступа обоих получателей денег к ячейкам.

- Досрочное погашение займа – здесь главное найти покупателя, согласного на рискованную сделку. Ведь он по факту покупает имущество с обременением, которое продавец обязуется снять только после передачи денег ему на руки. Потенциальные участники такой операции пугаются столь не надежной схемы. К слову, данный вид перепродажи ипотечных квартир актуален, если жилье находится в стадии стройки. Квартиры в новостройках с приличной площадью и удобной планировкой пользуются спросом. У застройщиков на завершающем этапе строительства часто меняются собственники. Что касается порядка совершения сделки, то первым шагом является получение согласия банка на досрочную выплату долга. Стоит признаться, банки неохотно идут на это, потому что теряют много процентных выплат. Но если предоставить веские доводы, указать серьезные причины такого решения, то есть шанс одобрения такой просьбы. Банк определяет задолженность на данный момент, стороны оформляют соглашение у нотариуса, заемщик со своими родными выписывается из ипотечного жилья, вносит задаток в банк, закрывает ипотеку и снимает обременение, переоформляет право на владение имуществом в Регистрационной палате.

- Продажа долговых обязательств – это, по сути, передача своей ипотеки другому заемщику. Банк просто меняет фамилию заемщика в ипотечном договоре, долг переводится на нового заемщика, который становится в то же время и собственником квартиры. Для покупателя такая сделка зачастую выгодна, так как ипотечное имущество продается по заниженной стоимости, да и порядок процедуры почти не меняется: та же подача документов на рассмотрение в банк, оценка стоимости квартиры и платежеспособности клиента. Перерегистрирует недвижимость в Росреестре лично банк, поэтому заемщик только ставит подпись на бланке передачи долгового обязательства.

Документы для сделки

Покупка ипотечной квартиры продавца

Процедура продажи ипотечной недвижимости, обремененной Сбербанком, требует от заемщика подготовки определенного набора документов:

- подтверждение платежеспособности – справка о доходах продавца;

- актуальность сделки – заверенный нотариусом договор купли-продажи с противоположной стороной;

- справка о закрытии всех долгов на текущий момент по кредиту;

- закладная на квартиру;

- гарантия чистоты сделки – справка из банка о зачислении средств на кредитный счет заемщика;

- ликвидация обременения с объекта недвижимости.

Эти этапы друг за другом способствуют совершению имущественной сделки. Данный случай является сложным, нуждающимся в особых подтверждениях. Подстраховаться нужно любой из трех сторон: и продавцу, и покупателю, и банку. Новый собственник жилья должен быть уверен, что на него не перейдут обязательства предыдущего собственника. Погашение ипотечного кредита подтверждается как для банка, так и для покупателя. Добросовестный заемщик обязан подтвердить чистоту сделки и отсутствие каких-либо «хвостов».

Способы реализации залогового объекта

- Досрочное исполнение финансовых обязательств. Этот способ предусматривает самостоятельный поиск покупателя, готового предоставить задаток наличными, равный сумме оставшегося долга. В итоге заемщик аннулирует финансовые обязательства и заключает договор купли-продажи со второй стороной сделки без привлечения банка.

Процедура включает следующие этапы:

Получение разрешения у банка на совершение сделки с залоговым объектом. В заявлении следует указать, что полученный аванс будет направлен на выплату оставшегося долга. При положительном решении необходимо получить справку о величине ссудной задолженности.

Заключение предварительного договора купли-продажи и его заверка у нотариуса

В документе важно отметить, что при срыве достигнутых договоренностей по вине продавца покупателю возвращается задаток в полном объеме.

Подготовка объекта недвижимости к реализации. На данном этапе необходимо погасить все долги по коммунальным платежам и выписать всех проживающих

При наличии зарегистрированных на жилплощади несовершеннолетних необходимо получить разрешение на сделку у органов опеки и попечительства.

Получение аванса от потенциального покупателя. Сведения фиксируются в предварительном договоре купли-продажи или заключается расписка.

Аннулирование кредитного договора, снятие обременения.

Заключение договора и регистрация права нового собственника. На данном этапе продавец получает разницу между суммой продажи и полученным авансом.

Основное преимущество способа — это простота сделки. Банк не может запретить реализацию объекта, так как заемщик полностью возвращает долг. Серьезным минусом этой схемы является ее рискованность. Продавец может взять аванс и скрыться с ним. В этом случае клиент может отстоять свои права только через суд.

- Исполнение кредитных обязательств в ходе сделки. В этом процессе обязательным участником выступает банк, которому покупатель передает аванс в размере задолженности. Для повышения безопасности и прозрачности процесса все расчеты осуществляются через сейфовую ячейку.

Продажа залогового объекта включает следующие этапы:

- получение разрешения у кредитора;

- структурирование сделки (определение параметров, сроков реализации каждого мероприятия);

- внесение денег покупателем в 2 ячейки: для кредитора (в размере оставшегося долга) и для заемщика (оставшаяся разница);

- заключение договора купли-продажи;

- погашение задолженности перед банком;

- получение закладной и снятие обременения;

- регистрация новой сделки в Росреестре.

- Перерегистрация ипотеки на созаемщика или на третье лицо. При разводе принимается решение о переоформлении кредита на одного из членов семьи. Также этот способ подходит для покупателей, не имеющих собственных средств на приобретение объекта. Процесс является долгим, так как банку требуется время на проверку финансовой устойчивости и платежеспособности соискателя.

Перерегистрация жилищного кредита или «перезайм» включает следующие этапы:

- Уведомление кредитора о желании переуступить квартиру и оставшийся долг.

- Подача заявки потенциальным покупателем на ипотеку (предоставление полного пакета документов).

- Получение решения, подписание договора задатка (Сбербанк требует заверку документа у нотариуса).

- Взнос денег в счет погашения кредитных обязательств продавца.

- Подписание кредитного договора между банком и новым собственником жилья.

- Перерегистрация закладной в Росреестре.

- Реализация залогового объекта кредитором. Этот способ применяется при отсутствии возможности у заемщика своевременно исполнять свои финансовые обязательства. Квартира реализуется через торги, цена может быть существенно снижена. Держатель кредита не может повлиять на параметры сделки по продаже объекта.

После получения согласия от заемщика квартира оценивается и выставляется на торги через интернет-площадки. Регистрация права собственности нового владельца осуществляется через Росреестр. Расчеты между участниками сделки проводятся через сейфовые ячейки.

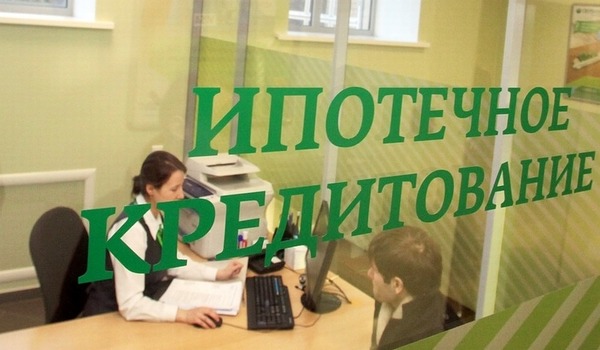

Как продать квартиру под ипотеку Сбербанка

Высокая стоимость жилья на рынке и широкая распространенность услуг ипотечного кредитования являются причиной, по которой собственники жилья, желающие выставить его на продажу, все чаще получают предложения не продавать квартиру за наличные, а воспользоваться услугами Сбербанка и продать квартиру с использованием механизмов ипотеки.

Такая сделка имеет ряд отличий от обычного договора купли-продажи жилья:

- Нужно собрать больший пакет документов.

- Сделка заключается за более протяженный срок.

- Минимальные риски для всех участников сделки, поскольку все документы, сопровождающие сделку, проходят дополнительную экспертизу в банке. Банк же крайне заинтересован в правильности и законности проведения процедуры.

Единственно возможный риск в процессе заключения подобной сделки – возможность лишения банка лицензии. Но подобные случаи встречаются совсем нечасто, а в случае продажи квартиры под ипотеку Сбербанку такое развитие событий практически невероятно.

Если вы решили продать квартиру под ипотеку Сбербанка, вам необходимо предпринять следующие шаги:

- Найти покупателя и, обсудив с ним все детали будущей сделки, заключить устную договоренность. На этой стадии желательно сразу разрешить все спорные вопросы и добиться максимального понимания всеми заинтересованными сторонами всех деталей предстоящей продажи.

- Заключить предварительный договор о купле-продаже квартиры, получить от покупателя аванс.

- Передать покупателю все необходимые документы на объект недвижимости – свидетельство о праве собственности, ксерокопии паспортов или других документов всех собственников жилья, технический план и паспорт квартиры, выписку из домовой книги, справку из бюро технической инвентаризации, копию лицевого счета.

- Покупатель должен представить документы в банк. После этого банк проверит документы и саму квартиру и составит отчет об оценке, на основании которого будет приниматься решение о согласии на сделку. Все эти операции занимают много времени, придется запастись терпением.

- Банк подготавливает основной документ купли-продажи квартиры, который и должны подписать покупатель и продавец.

- Договор регистрируется банком.

- Продавец получает от банка стоимость квартиры. При этом продавец пишет расписку о получении всей суммы. Покупатель получает документы, подтверждающие право собственности на жилье и становится участником программы ипотечного кредитования Сбербанка.

Как видите, продать квартиру под ипотеку Сбербанка не так сложно, как кажется вначале. Если же возникают трудности, всегда можно обратиться за консультацией к специалистам Сбербанка, которые помогут правильно составить договор и объяснят, какие документы необходимо собрать.

Важные мелочи при продаже квартиры под ипотеку Сбербанку:

- Не отдавайте покупателям оригиналы документов на квартиру! Для решения о предоставлении ипотеки банку достаточно ксерокопий.

- Выясните, был ли покупатель в каком-нибудь банке, одобрена ли ему ипотека. Нередко покупатели, не до конца осознавая тонкости процедуры, находят продавца, а потом, обратившись за ипотекой, узнают, что им в силу каких-либо причин банк не может одобрить открытия ипотечного кредита или готов предоставить только гораздо меньшую сумму.

- Не доверяйте продажу своей квартиры и составление пакета документов посторонним людям.

- Не соглашайтесь переводить свою квартиру в залог до полного расчета и оформления купли-продажи.

- При наличии сомнений в деталях договора лучше проконсультироваться у юриста или в уважаемой риэлтерской компании. Такая консультация может быть платной, но лучше потратиться на гонорар юриста, чем потерять большую сумму из-за нарушений в оформлении договора.

Способы продажи квартиры в ипотеке

Итак, давайте разберем, каким образом можно продать квартиру, которая находится в обременении у банка.

С участием банка

В том случае, если у хозяина жилья не хватает времени на продажу квартиры (к примеру, он часто находится в командировках или меняет место жительства), заемщик может переложить обязанности по продаже квартиры на плечи банка.

При таком раскладе снятием обременения занимается только финансовая организация и покупатель, а присутствия заемщика здесь не требуется. Остаток от совершенной сделки, если только он есть, после регистрации жилья заёмщик может забрать в депозитарной ячейке банка в любое время.

Часто так происходит сделка еще и в том случае, если клиент не выполняет свои обязательства по оплате платежей, у него накапливается большой долг, и финансовая компания принимает решение о продаже жилья и снятии обременения.

Без участия банка

Здесь возможно несколько вариантов событий, и один из них – это досрочное погашение. Как и при каких условиях можно продать жилье таким образом? Найти покупателя, который будет согласен на подобную схему, довольно сложно. Многих клиентов отпугивают обремененные квартиры, тем более что на вторичном рынке всегда есть альтернативные юридически чистые предложения.

Чаще всего к подобной досрочной схеме прибегают лица, которые вкладывают средства в строящееся жилье. Квартиры с современной планировкой, да еще и в новостройках, пользуются большим спросом, а на заключительной стадии строительства у нормального, добросовестного заемщика практически не бывает свободных вариантов.

Потенциальный покупатель жилья вносит задаток, необходимый для полного погашения ипотечного кредита в банке, по дополнительному соглашению с заемщиком, которое должно быть заверено у нотариуса.

После того, как обременение будет снято, а ипотечный кредит – закрыт, что, как правило, занимает до пяти рабочих дней, покупатель и продавец жилья посещают регистрационную квартиру и оформляют договор купли-продажи, либо переоформляют договор долевого строительства.

Еще один вариант – это самостоятельная продажа. Если вы продаете квартиру сами, то не стоит скрывать тот факт, что жилье находится в обременении у банка. Если вы будете выдавать клиенту информацию частями и умалчивать о важных деталях, то покупатель может подумать, что его вовлекают в какую-то аферу.

На самом деле здесь все довольно просто. После того, как покупатель посмотрит квартиру и она ему понравится, он должен будет обратиться в финансовое учреждение и изъявить желание выкупить залог.

Покупатель при этом носит часть денег в банк для погашения задолженности, а остальную часть отдает заемщику.

После проведенной сделки с жилья снимается обременение и оформляется на квартиру договор купли-продажи.

Продажа долговых обязательств

Залоговые квартиры привлекают прежде всего своей низкой стоимость жилья. Для клиентов, пожелавших приобрести жилье таким образом, процедура займа будет мало чем отличается от обычной.

Продажа ипотечной квартиры за наличный расчет

Без разрешительного акта со стороны финансового учреждения, реализовать ипотечную квартиру клиент не сможет. Поэтому, здесь вполне закономерен вопрос, можно ли продать квартиру, которая в ипотеке у Сбербанка самостоятельно, за наличный расчет, без привлечения кредитора и третьих лиц.

Фактически, сделать это возможно, если заключить с потенциальным покупателем предварительно соглашение и получить у него деньги на погашение долга перед банком. После закрытия кредита, владелец жилья сможет снять обременение и заключить с покупателем уже основное соглашение по купле-продаже недвижимости, которое и будет зарегистрировано в Росреестре. Описанный вариант выгоднее финансово, но представляет достаточно рискованную сделку, если не пригласить для составления соглашений опытного юрисконсульта.

Продажа без разрешения банка

Разрешение банка не требуется, если заемщик сразу погасит всю сумму кредита и снимет обременение с продаваемого объекта недвижимости. Одновременно погасить задолженность можно только в случае, если это не запрещено в рамках договора на ипотеку.

Однако такие запреты практически не встречаются.

Для того чтобы погасить долг, заемщик должен найти необходимую сумму. Он может это сделать несколькими способами:

- взять потребительский кредит, если оставшаяся сумма небольшая;

- найти покупателя, готового погасить ипотечный долг, чтобы оформить договор купли-продажи позднее, когда банк снимет обременение.

Последний вариант довольно сложный. Продать ипотечную квартиру, кредит на которую выдал Сбербанк, нелегко. Тяжело найти человека, готового сначала погасить долг, особенно если речь идет о крупной сумме, а затем оформить покупку данного объекта недвижимости. Но такой вариант продажи предполагает, что стоимость квартиры будет ниже стоимости аналогичного жилья, необремененного ипотечным договором. Поэтому покупатели могут найтись, и такая сделка будет возможна. Особенно часто такие сделки заключаются между родственниками.

Если человек, готовый приобрести данное жилье, найден, далее следует:

- получить в банке выписку о сумме задолженности по ипотеке;

- оформить с покупателем предварительный договор купли-продажи жилья;

- получить от покупателя сумму, равную всей стоимости объекта недвижимости;

- выплатить из нее ипотечный долг, а остальную сумму положить в банковскую ячейку. Погасить долг может и сам покупатель, а оформленные на него платежные документы будут доказательством его участия в сделке;

- дождаться снятия банком обременения, получить соответствующую справку и подать документы в регпалату на оформление прав владения собственностью;

- получив права на недвижимость, оформить с покупателем окончательный договор купли-продажи;

- забрать деньги из банковской ячейки.

Его сотрудники сами будут контактировать с банком и покупателем, а также заниматься оформлением необходимых документов. Их услуги обойдутся продавцу в 5%…10% от стоимости продаваемого жилья. Зато это существенно сэкономит его время и сбережет нервы.