Калькулятор налога на доход по вкладам

Содержание:

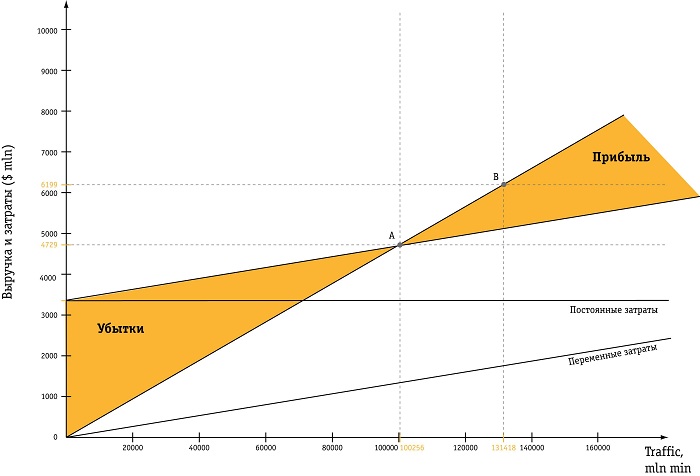

— Расчет чистой прибыли

Какова зарплата ваших сотрудников после уплаты налогов? Этот мощный инструмент выполняет все расчеты валовой и чистой заработной платы во всех 50 штатах.Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.

Ищете управляемый расчет заработной платы и льготы для вашего бизнеса?

Получите бесплатное предложение

Многие работодатели предпочитают работать с поставщиком услуг по начислению заработной платы, чтобы они помогли автоматизировать расчет зарплаты и ознакомиться с правилами соответствия. Узнайте больше о том, как рассчитать заработную плату.

Как рассчитать чистую прибыль

Вычтите добровольные отчисления и пенсионные взносы вашего сотрудника из его или ее валового дохода, чтобы определить налогооблагаемый доход.Затем вычтите задолженность физического лица в виде налогов (федеральных, государственных и местных) из налогооблагаемого дохода, чтобы определить чистый доход.

Как рассчитать годовой доход

Для расчета годовой заработной платы умножьте валовую заработную плату (до налоговых вычетов) на количество периодов заработной платы в году. Например, если сотруднику платят 1500 долларов в неделю, его или ее годовой доход составит 1500 x 52 = 78000 долларов.

Как рассчитать налоги, удерживаемые из чека

Разделите сумму всех начисленных налогов на валовую заработную плату работника, чтобы определить процент налогов, удерживаемых из зарплаты.Налоги могут включать налоги FICA (Medicare и Social Security), а также информацию об удерживаемых налогах на федеральном уровне и уровне штата, указанную в W-4.

Важное примечание о калькуляторе зарплаты: Калькулятор на этой странице предоставляется Центром ресурсов для работодателей ADP и предназначен для предоставления общих рекомендаций и оценок. На него не следует полагаться для расчета точных налогов, заработной платы или других финансовых данных

Эти калькуляторы не предназначены для предоставления налоговых или юридических консультаций и не представляют никаких услуг или решений ADP.Вам следует обратиться к профессиональному консультанту или бухгалтеру по поводу любых конкретных требований или проблем.

Какие вычеты предусмотрены Налоговым кодексом

Налоговые вычеты не зависят от специфики деятельности работника. Таким образом, условный учитель будет иметь такие же права на уменьшение налогооблагаемой базы, как и сварщик на заводе. В первую очередь рассмотрим «детские» вычеты. К их числу следует отнести:

- 1 400 рублей в случае, если работник воспитывает несовершеннолетнего ребенка или двоих детей, которым еще не исполнилось 18 лет.

- 3 000 рублей в случае, если работник воспитывает троих или более несовершеннолетних либо ребенка-инвалида (за исключением III группы).

Перед тем как приступить к расчету, следует учесть все вычеты, на которые вы можете претендовать. Существует перечень денежных сумм, не подлежащих налогообложению. Например, льготы по налогообложению могут быть предоставлены в следующих случаях:

- при приобретении жилого помещения в ипотеку;

- при затратах на собственное образование либо на обучение ребенка;

- при перечислениях на счета для пенсионных накоплений;

- при расходах на благотворительность.

Также вычет применяется для различных компенсаций и вознаграждений при использовании сотрудником личного имущества для рабочих нужд, например, если вы пользуетесь собственным автомобилем, выплаты предприятия на расходные материалы, техническое обслуживание, а также поощрение работника не облагаются НДФЛ. Также подоходный налог не перечисляется с суточных, которые могут быть выплачены лицу для командировки, однако здесь существуют определенные нюансы. Прежде всего, действующее законодательство предусматривает граничную планку выплат по суточным, не подлежащих налогообложению. В частности:

- 700 руб. для поездок в пределах Российской Федерации;

- 2 500 руб. для командировок за рубеж.

Вместе с тем вычет может быть применен только в случае, если работник сумеет подтвердить свои расходы. Для этого все билеты и чеки необходимо принести в бухгалтерию предприятия.

Еще одна возможность сэкономить на НДФЛ – получение матпомощи. Если предприятие перечислит работнику до 4 000 рублей, уплачивать налог с этой суммы не придется.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Как уплачивается налог?

Согласно НК РФ в действовавшей до сих пор редакции в общем случае совокупная сумма НДФЛ, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета (месту жительства) налогового агента в налоговом органе.

При этом налоговые агенты – российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Такой порядок, по сути, сохранился. Но теперь установлено, что часть суммы налога, превышающая 650 тыс. руб., относящаяся к части налоговой базы, превышающей 5 млн руб., то есть облагаемая по ставке 15%, уплачивается отдельно от суммы НДФЛ, относящейся к налоговой базе, не превысившей 650 тыс. руб.

Сумма налога, исчисленная по иным налоговым ставкам и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения.

Совокупную сумму налога с этих сумм они также перечисляют в соответствии с положениями п. 7 указанной статьи, но без применения положений о необходимости уплаты налога в бюджет по месту нахождения обособленных подразделений налогового агента.

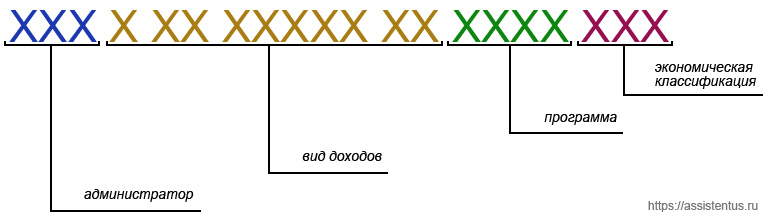

Приказом Минфина РФ от 12.10.2020 № 236н для НДФЛ в части суммы налога, превышающей 650 тыс. руб., относящейся к части налоговой базы, превышающей 5 млн руб., установлен отдельный КБК – 000 1 01 02080 01 0000 110. То есть если на момент уплаты налога в бюджет сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, рассчитанная нарастающим итогом с начала налогового периода, превысила 650 тыс. руб., – уплата налога производится по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения в следующем порядке (Письмо ФНС РФ от 01.12.2020 № БС-4-11/19702@):

-

отдельно уплачивается сумма налога в части, недостающей до 650 тыс. руб., относящаяся к части налоговой базы до 5 млн руб. включительно (КБК 182 1 01 02010 01 0000 110);

-

отдельно уплачивается часть суммы налога, превышающая 650 тыс. руб., относящаяся к части налоговой базы, превышающей 5 млн руб. (КБК 182 1 01 02080 01 0000 110).

Расчет тринадцатой зарплаты калькулятор онлайн в кз

Не оставляйте незаполненных строк, иначе результат расчета может исказиться.

Для проведения расчета положенной зарплаты заполните следующие шесть строк:

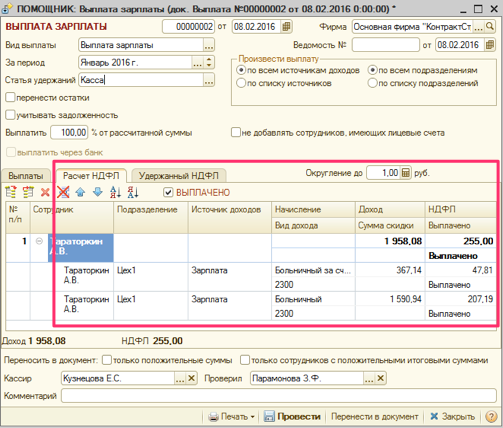

- Нажмите для увеличения

Оклад — непосредственно сумма из трудового контракта.

- Премии — сюда можно включить все стимулирующие добавки, дополняющие окладную часть зарплаты.

- Вычеты — это льготы по НДФЛ, применяемые к зарплате, на которые имеет право работник, в данное поле нужно вносить только положенные стандартные вычеты. Самый распространенный — это вычет на ребенка: 1400 на первого и второг, 3000 на следующих по очередности рождения, 12000 (или 6000) на детей инвалидов.

Эта премия всегда носит стимулирующий и/или поощряющий характер.

Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме.

Например, согласно положению об оплате труда, ООО «Восток» установлено, что премирование по окончанию года выплачивается в размере 8% от суммы заработной платы за год. Инженеру Иванову за 2010 год было выплачено 120000 рублей.

Таким образом, сумма премии составила: 120000*8%=9600 рублей. 5 Также вы можете рассчитывать размер премии по итогам годам исходя из оклада. Например, согласно распорядительному документу, годовая премия выплачивается в размере 1,5 месячного оклада.

Известно, что оклад Иванова составляет 10000 рублей. Таким образом, он получит тринадцатую зарплату в размере 10000*1,5=15000 рублей.

6 Возможно, вы остановитесь на выплате тринадцатой заработной платы в виде среднего заработка за год. Для этого вам понадобиться табель учета рабочего времени и платежные ведомости.

В числе прочего работодатель также имеет право определить круг сотрудников, которые способны претендовать на этот вид поощрения.

Что такое налог на доходы физлиц

Поможет рассчитать подоходный налог с зарплаты онлайн-калькулятор (с детьми). Но все же полезно знать, что это такое. Подоходный налог регулируется главой 23 Налогового кодекса и рядом Федеральных законов:

- 251-ФЗ от 03.07.2016;

- 281-ФЗ от 25.11.2009;

- 229-ФЗ от 27.07.2010;

- 279-ФЗ от 29.12.2012.

Подоходным сбором облагается доходность, получаемая резидентами и нерезидентами Российской Федерации от источников, базирующихся на территории России и за ее пределами (только для резидентов).

Также он применяется и в области государственных закупок. Каждый контракт, который заключается с физическим лицом (исключение — ИП и специалисты, занимающиеся частной практикой), в обязательном порядке содержит условие о том, что из той суммы, которую заказчик должен заплатить исполнителю-физлицу, он вычитает подоходный и другие налоговые платежи. Об этом говорит ч. 13 ст. 34 44-ФЗ. В такой ситуации вспомните, что расчет подоходного налога онлайн-калькулятор (с детьми) может сделать за вас.

Пример расчета налога

Рассмотри пример, как посчитать размер налоговой ставки в различных случаях.

Пример 1:

Слесарь Иванов заработал в этом месяце свой оклад в размере 14500 руб. Плюс к этому ему дали фиксированную премию размером 3500 рублей. Общий доход его составил за этот месяц 18000 рублей.

Следует высчитать, сколько подоходного он выплатит из зарплаты государству, а какую сумму получит на руки.

(18000 – 400) * 13% = 2288 рублей

400 рублей это стандартный вычет, который полагается слесарю Иванову.

Полученная сумма 2288 рублей это размер НДФЛ, который будет вычтен из заработанных денег.

18000 – 2288 = 15712 рублей.

15712 получит Иванов на руки за весь отработанный месяц.

От суммы рассчитанного дохода могут производиться вычеты большего объема, если человек входит в особые категории или имеет право на дополнительные вычеты. Как, например, при покупке квартиры.

Если воспользоваться онлайн-калькулятором для произведения расчетов по НДФЛ, все описанные действия производятся в один клик.

Порядок работы с калькулятором зарплаты

Калькулятор расчета заработной платы позволяет осуществить расчет зарплаты и начисленных налогов в двух вариантах:

- С зарплаты до начисления налогов. В этом варианте вы вводите сумму предполагаемой заработной платы, после чего из нее вычитается НДФЛ и исчисляются взносы в фонды. Полученную сумму зарплаты необходимо будет выплатить сотруднику «на руки».

- С зарплаты «на руки». Данный вариант расчет позволяет осуществить исчисление налогов в обратном порядке. Т.е. будет рассчитана сумма зарплаты, которую необходимо будет начислить сотруднику, чтобы получилась введенная сумма, до налогообложения.

Стандартные нормативы

Как вычислить подоходный налог? В этом нет ничего сложного. Стандартной налоговой базой для него является любой доход (кроме ряда исключений), получаемый гражданином на регулярной или нерегулярной основе. Разницы между денежной или натуральной (товарами) формой получения дохода с точки зрения закона нет.

Стандартные ставки налога:

Обратите внимание: под резидентом России понимается лицо, имеющее российское гражданство и постоянно проживающее на территории России. Таким образом, резидентами является большинство граждан, кроме тех, кто на постоянной основе живет в другой стране

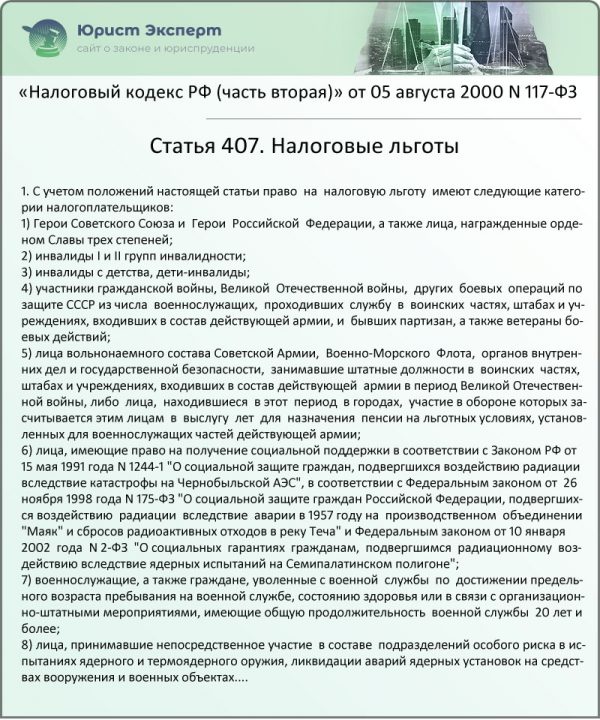

Существуют также льготные категории населения, имеющие право на уменьшение размера НДФЛ либо денежную компенсацию, переводимую на банковский счет в конце налогового периода. И то, и другое называется налоговым вычетом.

Азы понятия

Уплата в казну определенного процента с трудовых доходов обязательна для всех трудоспособных граждан. Даже имеющие право на различные вычеты не освобождаются от НДФЛ полностью. Более того, с определенной категории работающего населения — а именно тех людей, чей годовой доход превышает определенный уровень — удерживают часть дохода по повышенной ставке, равной 23%.

Бухгалтерия предприятия юридически не вправе перечислять зарплату работникам, не отправив одновременно в местную ИФНС положенную долю

Но важно знать, что есть ряд доходов, с которых подоходный налог не выплачивается

В первую очередь это любого рода социальные пособия и компенсации, то есть не те деньги, которые человек заработал, а те, что перевело государство или предприятие в порядке поддержки или обеспечения расходов.

Например:

- пенсия;

- стипендия;

- выплаты безвозмездным донорам (компенсация обеда донорам крови, и т. п.);

- алименты и другая материальная помощь;

- пособие по сокращению;

- пособие по декретному отпуску;

- командировочные.

Классификация вычетов

Вычет — это либо уменьшение размера перечисляемой суммы налога, либо возврат определенной суммы денег. Он выплачивается сотруднику на руки в порядке компенсации части от уплаченного налога. Вычисляется раз в год, действует бессрочно, пока человек трудится на данном предприятии и сохраняет право на льготу.

Согласно текущему законодательству, вычеты классифицируются на:

|

Стандартные |

Это вычеты на детей. Они дают право на уменьшение налогооблагаемой базы — 1400 рублей на первого и второго ребенка, 3000 — на третьего, в увеличенном размере — на детей-инвалидов. Правом на такой вычет обладают не только родители, но также опекуны или усыновители. |

|

Социальные |

Они подразделяются на оплату лечения (себя или близких родственников), обучения в средних и высших учебных заведениях, а также на те взносы, которые человек самостоятельно направляет на накопление страховой части своей пенсии. Для получения вычета необходимы доказательства — чеки и оплаченные квитанции. |

|

Имущественные |

Это вычеты, которые можно получить при покупке квартиры, строительства дома и т. п., то есть при крупных имущественных тратах. |

Обратите внимание: размеры вычетов в большинстве случаев ограничены. Есть верхний предельный порог, например, для вычета на лечение он составляет 120 000 — это предел суммарной стоимости всех чеков на оплату лекарств и врачей, с которых можно требовать вернуть 13%

Исключение — очень дорогое лечение.

Как вычислить подоходный налог, если возникла в этом необходимость?

Общий алгоритм действий в этом случае следующий:

- Определить общую величину полученного дохода, подлежащего обложению НДФЛ.

- Согласно ст. 224 НК РФ, установить применяемую ставку (13% — на зарплату, 35% — на выигрыш в лотерее, и т. д.).

- Разделить суммы всех полученных доходов на источники, и посчитать налог по каждому виду доходов отдельно.

- Полученную сумму округлить до целого рубля.

Эти действия следует производить, только если необходимо точно узнать полный размер уплачиваемого НДФЛ за отчетный период (год), с учетом всех источников доходов — от дивидендов, от продажи имущества, от выигрышей и т. п. Предприятие-работодатель самостоятельно рассчитывает и отчисляет НДФЛ с зарплаты и премии, организация, вручающая выигрыш, самостоятельно делает с него отчисление, налог с дивидендов также перечисляется автоматически.

Общая формула расчета:

Как рассчитать подоходный налог в калькуляторе — инструкция

Как выше было сказано, калькулятор позволяет посчитать НДФЛ при различных исходных данных.

Пошаговая инструкция:

- Шаг 1 — в поле 1 отметьте нужный вариант расчета (если известна сумма, которую посчитал работодатель до налогообложения, то выберите левый вариант; если известная сумма, которая выдана на руки, то выберите второй вариант).

- Шаг 2 — в поле 2 укажите известный доход (начисленную или полученную на руки).

- Шаг 3 — если есть дети, то заполните поле 3 — укажите возраст всех ваших детей, включая совершеннолетних и несовершеннолетних (поле 3 не нужно заполнять, если у вас нет детей, если ваш доход с начала года достиг 350000 руб.).

- Шаг 4 — если вам положен дополнительный вычет 3000 руб. на основании пп.1 п.1 ст.218 НК РФ или 500 руб. на основании пп.2 п.1 ст.218 НК РФ, то укажите его размер в поле 4.

Налоговая льгота 500 руб. или 3000 руб. положена только особым категориям лиц, перечисленных в НК РФ

Обратите внимание можно указать только один вариант — либо 500, либо 3000. Если положены обе — укажите большую

Если никакие льготы вам не положены, то достаточно указать нужный вариант расчета в начале онлайн калькулятора и сумму в рублях.

После заполнения нужных полей калькулятор производит автоматический расчет.

- В строке 5 вы увидите размер вычета на детей с учетом заполненных сведениях о возрасте в поле 3.

- В строке 6 показан подоходный налог с учетом всех вычетом.

- В строке 7 отражается величина дохода, начисленная работодателем до удержания НДФЛ.

- В строке 8 — величина дохода, которую получает физическое лицо на руки после удержания 13 процентов.

Ниже на примерах даны пояснения, как правильно рассчитать НДФЛ в калькуляторе, как заполнить его поля в зависимости от исходных параметров.

Формулы, как посчитать 13 процентов от суммы на руки и начисленной

Если известна величина заработка до обложения НДФЛ и с нее нужно удержать налог и посчитать сумму к выплате на руки, то формулы следующие:

НДФЛ с начисленного дохода = Доход нач. * 0,13

Доход на руки = Доход — Доход нач.

Если известна величина заработка, выданная на руки после удержания с него налога, то для расчета налога и начисленной суммы используются следующие формулы:

НДФЛ с суммы на руки = Доход на руки * 0,13 / 0,87

Доход начисленный = Доход на руки + НДФЛ

Примеры расчета НДФЛ с зарплаты

Варианта расчета два:

- Известна начисленная сумма, нужно рассчитать подоходный налог, который подлежит удержанию.

- Известна выданная на руки сумму после налогообложения, нужно рассчитать налог, который удержан работодателем.

Без льгот

С начисленной суммы:

Работнику рассчитана зарплата в размере 28546 руб. Детей у него нет, льготы не положены. Требуется рассчитать, какой налог следует удержать, а также размер выплаты на руки сотруднику.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 28456;

- 3, 4 — ничего не меняем.

Итоги вычислений:

- НДФЛ = 28456 * 0,13 = 3699.28;

- Зарплата на руки = 28456 — 3699.28 = 24756.72.

С суммы на руки:

Сотрудник получил зарплату 34500 руб. и хочет знать, какой подоходный налог с него удержал работодатель.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34500;

- 3, 4 — не меняем.

Итоги вычислений:

- НДФЛ = 34500 * 0.13 / 0.87 = 5155.17;

- Начисленная зарплата = 33500 + 5155.17 = 39655.17.

С вычетами на детей

С начисленной суммы:

У работника двое детей: 10 и 15 лет. Бухгалтер посчитал его зарплату за октябрь 2020 в размере 46800 руб., при этом с начала 2020 года работнику начислено суммарно 280000 руб. Нужно узнать, какой налог следует удержать и сколько денег выплатить сотруднику на руки.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 46800;

- 3 — для 1-го ребенка указываем 15, для второго — 10;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 1400 + 1400 = 2800;

- НДФЛ = (46800-2800) * 0.13 = 5720;

- Зарплата на руки = 46800 — 5720 = 41080.

От суммы на руки:

У сотрудника трое детей: 3, 15 и 20 лет. За ноябрь 2020 он получил на руки 34000 руб. (С начала года заработок составил 3200000 руб.). Рассчитаем размер подоходного налога, удержанного с зарплаты, и изначальный начисленный доход.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34000;

- 3 — для 1-го ребенка указываем 20, для второго — 15, для третьего — 3;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 0 + 1400 + 3000 = 4400 (на первого не положен, так как ему больше 18 лет);

- НДФЛ = (34000 — 4400) * 0.13 / 0.87 = 4422.99;

- Зарплата на руки = 34000 + 4422.99 = 38422.99.

Порядок расчета налога

Алгоритм расчета НДФЛ в 2016 году выглядит следующим образом:

- Необходимо определить все доходы, подлежащие налогообложению НДФЛ. Это поступления физических лиц, означающие материальную выгоду и поддающиеся денежной оценке. Исключение – позиции, упомянутые в ст. 217 НК РФ: пенсии, алименты, стипендии, компенсации вреда и т.д.

- Следует выбрать используемые ставки. Они зависят от вида дохода и резидентства физического лица.

- Для каждой ставки нужно рассчитать налоговую базу. Для трудовых доходов, облагаемых 13-ю процентами, она определяется как сумма поступлений минус вычеты, положенные гражданину по законодательству. Для иных ставок она рассчитывается как сумма доходов определенного типа.

- Нужно провести расчет подоходного налога по специальным формулам и перечислить полученную сумму в бюджет.

НДФЛ всегда рассчитывается в целых числах. Копейки округляются по правилам математики: менее 50 коп. – «вниз», равно или более – «вверх».