Рефинансирование ипотечного кредита под 6% в 2021 году

Содержание:

Нюансы субсидирования

На этапе оформления льготы у клиентов возникают вопросы, связанные с законодательством РФ. Предлагаем прочитать ответы на некоторые из них.

Можно ли получить субсидию при рождении двойни?

Государство предусматривает такую возможность. При рождении первого и второго малыша срок субсидирования составит 3 года. Если двойней пополнилась семья, у которой уже есть один ребенок, то период продлевается до 5 лет.

Дополнительной финансовой помощью служит материнский капитал, его можно направить на погашение долга.

Можно ли вносить первоначальный взнос материнским капиталом?

Сертификат материнского капитала может быть направлен на первоначальный платеж или на погашения процентов по ипотеке.

Можно ли получить льготы по ипотеке, если дети родились ранее 1 января 2021 года?

У биологических родителей отсутствует данная возможность, а вот у опекунов сохраняется, если малыш был усыновлен после 1 января 2018 года.

Плюсы и минусы новой выплаты

Получить путинские 450 000 на ипотеку можно сразу после вступления закона в силу. Осталось дождаться одобрения законопроекта Президентом, и будет официально объявлено о начале действия новых правил. Но, чтобы определить практическую выгоду от участия в государственной программе, направленной на поддержку семей с тремя и более детьми, нужно провести некоторые расчеты.

Дают на погашение ипотеки с 2021 г 450 000, а значит, именно на такую сумму уменьшится задолженность по кредиту. Еще к нему можно прибавить размер мат. капитала.

- Зачастую многодетной семье нужна трехкомнатная квартира. А ее стоимость составляет примерно 3 млн. руб.

- Средняя ставка – 9%. Кредит на 20 лет с переплатой в 3,5 млн., а ежемесячный платеж составляет 27 000 руб.

- Если вычесть из этой суммы 450 000 на ипотеку за 3 ребенка и почти такую же сумму материнского капитала, переплата снизится примерно до 2,5 млн. руб.

- За вычетом этих средств, ежемесячный платеж после перерасчета снизится до 18 000 руб., а в семейный бюджет вернется примерно 9 000 руб. в месяц.

И эти вычисления касаются приобретения бюджетного жилья в столице. В регионах страны складывается более выгодная ситуация. Полученная субсидия при рождении третьего ребенка 450 000, и материнский капитал смогут уменьшить платеж примерно до суммы 9 500 руб., а переплата снизится практически в два раза.

Но даже без учета 453 тыс. руб. материнского капитала, эта мера поддержки от государства дарит ощутимые выгоды. Родители трех и более детей экономят внушительные суммы каждый месяц. Особенно такая разница заметна в регионах. Здесь 450 000 при рождении третьего ребенка позволит вполовину сократить расходы на ипотеку.

Рекомендуемая статья: Порядок регистрации права собственности на квартиру в ипотеке

Валютная ипотека также подойдет под данную программу. Перерасчет осуществляется по курсу рубля в Банке России на дату досрочного гашения.

Также плюсом является то, что после получения 450 000, у родителей нет обязанности выделять доли детям, как это происходит с материнским капиталом.

Хотя у новой программы господдержки есть и свои минусы:

- такие средства нельзя получить для компенсации уже выплаченных кредитов;

- льгота предоставляется только по официальному запросу от члена семьи;

- если одного из родителей лишили законных прав, в получении средств могут отказать;

- при отмене усыновления также существует риск отказа.

- если сумма долга по ипотеке больше или равна 450 000 рублей, то происходит погашение только основного долга, и нельзя погасить проценты.

- подходят ипотечные кредиты, выданные только на цели приобретения (покупку ОН, или прав на ОН по ДДУ по 214 ФЗ). Если в кредитном договоре будет прописано дополнительно, например, на отделку, ремонт или улучшение жилищных условий, оплата по предварительному договору (часто после рефинансирования), то в получении 450000 откажут.

В связи с отказами в получении выплаты Министерство Финансов и Дом.рф предложило банкам изменить формулировку кредитного договора, или истребовать дополнительные документы, например, договор купли-продажи жилья. По отказанным заявлениям будет пересмотр документов.

В остальном 450 000 за третьего ребенка на ипотеку – это возможность не только рассчитаться с долгами, но и психологическая поддержка для тех, кто только собирается приобретать жильё.

К неявным преимуществам закона можно отнести его обратное действие. За средствами смогут обратиться те лица, кто получил статус многодетной семьи с января 2021 года, а не с момента вступления документа в силу. Также выплаты на третьего ребенка 450 000 переводятся сразу на счет в банке, что исключает риск мошенничества. В этих же целях организована проверка бумаг на нескольких уровнях.

Многие покупатели жилья по договору долевого участия, частных домов с участком и по соглашению о переуступке прав требования вздохнут с облегчением. Для них выдача 450 000 за третьего ребенка с 2021 года будет производиться без особых проблем. Дополнительный плюс государственной программы поддержки – в качестве созаемщиков могут выступать третьи лица. И к таковым не предъявляются требования, которые применяют к основному заемщику.

Условия успешного одобрения заявки на рефинансирование

Существует несколько причин, делающих перекредитование невозможным. К первой группе относятся те, которые указывают на ненужность операции для самого заемщика.

Рефинансирование лишено смысла при сумме остаточной задолженности менее 1 млн руб. Это положение легко проверить на расчетах, методика которых изложена выше, или принять его на веру. То же касается срока. Если до даты погашения остается пять лет или меньше, можно не беспокоиться: существенной экономии добиться не удастся.

При общей стоимости страхования, превышающей 2% от суммы остатка долга, также нецелесообразно менять кредитора. Большее снижение ставки при рефинансировании на современном этапе найти трудно. Плюс расходы на подготовку пакета документов. В общем, процедура «съедает» всю выгоду.

Вторая группа помех обусловлена требованиями, предъявляемыми банками к залоговой недвижимости и клиентам.

Условия рефинансирования ипотеки на дом или квартиру предполагают обязательное соблюдение следующих характеристик объекта:

- Безупречное оформление правоустанавливающего документа.

- Отсутствие регистрации посторонних жильцов, в том числе арендаторов – никого, кроме заемщика и членов его семьи.

- Недопущение перепланировки помещений. Имеется в виду, конечно, не косметический ремонт, а изменение в несущих конструкциях. Расширять дверные проемы, сносить межкомнатные перегородки, объединять санузел и производить подобные перестройки нельзя.

- Отсутствие стороннего обременения. Иными словами, квартира или дом могут быть в залоге только у действующего кредитора, и ни у кого более.

Требования к заемщику в целом сводятся к подтверждению его платежеспособности. Если его доход вдвое превышает расчетный регулярный платеж, с высокой вероятностью заявка на рефинансирование ипотеки будет одобрена. Второй важнейший фактор – состояние кредитной истории. В «своем» банке просрочки, возможно, и будут иногда терпеть, а в новом, получив свидетельства необязательности, скорее всего, откажут.

Есть и другие признаки, по которым кредиторы принимают решения о согласии – они общие для любого займа и рефинансирования. В частности, нужен как минимум полугодовой стаж обслуживания действующих обязательств. Имеют значение и возрастные ограничения.

Обобщая изложенную информацию, можно сделать выводы о лицах, которым доступна и нужна процедура ипотечного перекредитования:

- Заемщики, платящие по ставке, превышающей как минимум на 1% предлагаемое значение. Как правило, они заключили договоры до 2015 года.

- Собственники жилья, обслуживающие задолженность менее половины срока, но у которых до его конца осталось не более пяти лет.

- Лица, заключившие ипотечный договор с привязкой к курсу иностранной валюты.

- Клиенты, недовольные качеством обслуживания и испытывающие по этой причине существенный дискомфорт.

К другим ограничениям, декларируемым банками, не стоит относиться как к безусловным табу. Например, реструктуризация задолженности не обязательно препятствует рефинансированию в дальнейшем, если клиент предоставит весомые гарантии своей состоятельности. Разовые просрочки по уважительным причинам не всегда становятся причиной отказа.

При соблюдении важнейших условий перекредитование полезно и заемщику, и банку. Для первого интерес представляет пониженная ставка рефинансирования ипотечного кредита, а второй всегда заинтересован в привлечении платежеспособного должника.

Предложение месяца

от

7.49%

300 000 — 15 000 000 ₽

от 12 месяцев до 25 лет

от

7.8%

500 000 — 30 000 000 ₽

от 3 лет до 30 лет

Кому положены льготы и отсрочки по ипотеке

Льготирование в Сбербанке представлено разнообразными предложениями, снижающими сумму возврата. Причем данные меры применимы как на первичном этапе определения параметров дальнейшего обслуживания, так и после рождения второго либо третьего младенца. Безденежье может иметь под собой разную основу (в т. ч. и беременность).

Как оформить и куда обращаться за льготой

Чтобы варьировать параметры по рефинансированию, обращаться за ним следует в первую очередь в Сбербанк. Меры государственной поддержки для семейств, в которых произошло рождение второго и последующего наследника, приходится в некоторых обстоятельствах подтверждать в органах исполнительной власти, а уже затем предъявлять кредитору документально свое законное право.

Сбербанк сам заинтересован в сервисе по рефинансированию относительно всех категорий клиентов (бездетных с одним ребенком или при рождении второго младенца и т.д.). Чтобы понять это, следует для начала разобраться со спецификой данной услуги. Рефинансирование по своей сути является перекредитованием старых задолженностей, причем сразу нескольких. То есть рефинансирование — это их интегрирование под один долговой счет и под единую ставку Сбербанка.

Причем существенным аспектом для Сбербанка выступает рефинансирование вместе с его кредитами задолженности и других учреждений. Таким образом, эта мера становится выгодной для обеих сторон финансовых отношений. Сбербанк привлекает в свою систему большее количество обслуживаемых лиц и их ресурсов. Кроме того, так снижается процент бесперспективных задолженностей, подлежащих списанию.

Обращаться за рефинансированием для улучшения условий обслуживания после второго рождения (и без такого) следует непосредственно в Сбербанк. Он оценит все предлагаемые к рефинансированию задолженности. Причем они также должны соответствовать некоторым претензиям. Для согласования рефинансирования в Сбербанке придется написать специальное заявление и предъявить документацию по каждому кредиту.

Возможно ли полное списание долга

Рефинансирование как таковое не направлено на списание ипотеки. Тем не менее оно может послужить закрытию части от общей суммы ипотеки при переводе всех кредитов на один счет Сбербанка и выявлении значительной экономии по оплате. Сбербанк не заинтересован в оформлении своих и чужих кредитов под рефинансирование для списания долга. Такая операция рефинансирования не имеет для него смысла.

Если на текущий момент у родителей вовсе не имеется возможности закрывать ипотеку из-за рождения второго ребенка и повысился риск попасть в долговую яму, то Сбербанк, кроме рефинансирования, может предложить сервис по реструктуризации

Здесь в связи с деторождением (не важно — первенца или второго ребенка) предлагается предоставление отсрочки по уплате долга

Практика рефинансирования задолженностей и их перевода из одного банка в другие, альтернативные, давно развита в иностранных государствах. В России рефинансирование набирает обороты лишь в последние несколько лет. При этом оформление ипотечного кредита для российских ячеек общества (в которых зафиксировано рождение как минимум второго младенца) выгодно в Сбербанке из-за низкопроцентной программы.

Благодаря господдержке Сбербанк предлагает пониженную ставку в 5% для семейств, в которых случилось рождение второго или иного по счету ребенка до окончания 2022 г

Возраст первого не принимается во внимание. Семьи могут изначально после второго рождения оформлять подобную ипотеку либо перейти сюда по рефинансированию из другого банка

Какие банки дают ипотечный кредит под 6 процентов

К участию в программе допускаются не все банки. Их актуальный перечень утверждает Министерство финансов РФ.

Какие банки дают ипотеку под 6% в 2020 году? Министр А.Г. Силуанов утвердил перечень из 47 кредитных организаций.

При этом у каждого банка свой лимит, которым он может воспользоваться (государство выделит ему средства на субсидирование именно в таком размере, и не больше). Всего на 47 банков приходится сумма в 600 миллионов рублей.

По убыванию доступного для них лимита банка расположены в следующем порядке:

| № п/п | Наименование организации | Лимит средств, направляемых на выдачу (приобретение) кредитов (займов), млн. руб. |

| 1 | Публичное акционерное общество «Сбербанк России» | 171205 |

| 2 | Банк ВТБ (публичное акционерное общество) | 106726 |

| 3 | Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество) | 46586 |

| 4 | Акционерный коммерческий банк «РОССИЙСКИЙ КАПИТАЛ» (публичное акционерное общество) | 22840 |

| 5 | Газпромбанк (Акционерное общество) | 22006 |

| 6 | Акционерное общество «Российский Сельскохозяйственный банк» | 20145 |

| 7 | Публичное акционерное общество «Промсвязьбанк» | 14835 |

| 8 | Публичное акционерное общество Банк «Финансовая Корпорация Открытие» | 14578 |

| 9 | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК (публичное акционерное общество) | 13261 |

| 10 | Акционерное общество «Райффайзенбанк» | 12807 |

| 11 | Публичное акционерное общество Банк «Возрождение» | 12135 |

| 12 | Акционерное общество «Акционерный Банк «РОССИЯ» | 9285 |

| 13 | Публичное акционерное общество «Совкомбанк» | 8538 |

| 14 | Акционерное общество «Коммерческий банк ДельтаКредит» | 8062 |

| 15 | Публичное акционерное общество «ТРАНСКАПИТАЛБАНК» | 7628 |

| 16 | Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество) | 6980 |

| 17 | Акционерный коммерческий банк «ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК» (публичное акционерное общество) | 5136 |

| 18 | Публичное акционерное общество «Западно-Сибирский коммерческий банк» | 4937 |

| 19 | Публичное акционерное общество «БАНК УРАЛСИБ» | 4717 |

| 20 | Публичное акционерное общество коммерческий банк «Центр-инвест» | 4669 |

| 21 | Акционерное общество «ЮниКредит Банк» | 4269 |

| 22 | Акционерное общество «КОШЕЛЕВ-БАНК» | 3202 |

| 23 | АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «МЕТАЛЛУРГИЧЕСКИЙ ИНВЕСТИЦИОННЫЙ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) | 3202 |

| 24 | Акционерное общество Банк конверсии «Снежинский» | 3202 |

| 25 | Коммерческий банк «Кубань Кредит» общество с ограниченной ответственностью | 3202 |

| 26 | Прио-Внешторгбанк (публичное акционерное общество) | 3202 |

| 27 | РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество) | 3202 |

| 28 | Акционерное общество Банк «Северный морской путь» | 3202 |

| 29 | АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «АКТИВ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) | 3202 |

| 30 | АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК СОЦИАЛЬНОГО РАЗВИТИЯ ТАТАРСТАНА «ТАТСОЦБАНК» | 3202 |

| 31 | Акционерный коммерческий банк «РосЕвроБанк» (акционерное общество) | 3148 |

| 32 | Оренбургский ипотечный коммерческий банк «Русь» (Общество с ограниченной ответственностью) | 3148 |

| 33 | Банк ЗЕНИТ (публичное акционерное общество) | 3148 |

| 34 | Общество с ограниченной ответственностью Банк «Аверс» | 3148 |

| 35 | Публичное акционерное общество «Курский промышленный банк» | 3148 |

| 36 | ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК «САНКТ-ПЕТЕРБУРГ» | 3148 |

| 37 | ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «НОВЫЙ ИНВЕСТИЦИОННО-КОММЕРЧЕСКИЙ ОРЕНБУРГСКИЙ БАНК РАЗВИТИЯ ПРОМЫШЛЕННОСТИ» | 3095 |

| 38 | Публичное акционерное общество «Дальневосточный банк» | 3095 |

| 39 | Акционерное общество «Сургутнефтегазбанк» | 3095 |

| 40 | Публичное акционерное общество коммерческий банк «Уральский финансовый дом» | 3095 |

| 41 | Публичное акционерное общество «СЕВЕРГАЗБАНК» | 3095 |

| 42 | Публичное Акционерное Общество «БИНБАНК» | 3095 |

| 43 | Публичное акционерное общество «Московский Индустриальный банк» | 3095 |

| 44 | Акционерный коммерческий банк «Энергобанк» (публичное акционерное общество) | 2988 |

| 45 | Публичное акционерное общество Банк «Кузнецкий» | 2988 |

| 46 | Акционерное общество «Всероссийский банк развития регионов» | 2988 |

| 47 | Акционерное общество «Агентство ипотечного жилищного кредитования» | 320 |

| ИТОГО: | 600000 |

Таким образом, в первую очередь на участие в программе могут рассчитывать получатели ипотеки в Сбербанке, ВТБ и других крупных банках.

Снижение ставки по действующей ипотеке Сбербанка в 2021 году

Чтобы максимально понизить процент по ипотеке в Сбербанке, необходимо тщательно выбирать программу кредитования, условиям которой соответствуют данные заемщиков. Наиболее выгодное предложение получат те, кто сможет соблюсти 5 требований:

Снижение процентов по ипотеке при рождении ребенка

Статистика говорит о том, что ипотеку именно в Сбербанке оформляет каждый второй заемщик. Поэтому нет ничего удивительного, что банк каждый год придумывает все новые и новые программы и возможности для своих клиентов. Тем более в последние пару лет после снижения спроса на недвижимость из-за прошедшего финансового кризиса.

Однако, 14.11.2019 г. вступило в силу Постановление Правительства РФ от 31.10.2019 N 1396 «О внесении изменений в Правила предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей, и признании утратившим силу положения постановления Правительства Российской Федерации от 21 июля 2021 г. N 857″, которым упразднена обязательность заключения договоров личного страхования заемщиков.Таким образом, отказ ПАО Сбербанк понизить процентную ставку является незаконным и необоснованным и приводит к лишению моих детей права воспользоваться государственной поддержкой.

10.01.2020 г. Сбербанк в ответ на мое заявление от 08.01.2020 г. необоснованно и незаконно отказал в снижении процентной ставки, сославшись на отсутствие у меня полиса страхования жизни и здоровья заемщика и недействующую редакцию абзаца 1 пункта 4 Постановления Правительства РФ от 30.12.2017 N 1711, ранее (до 14.11.2019г.) действительно предусматривающую снижение ставки до 6 % при условии заключения заемщиком договоров личного страхования (страхования жизни, страхования от несчастного случая и болезни).

В силу абз. 2 п. 9 указанных Правил право на получение кредита (займа) или подписание дополнительного соглашения о рефинансировании в соответствии с настоящими Правилами возникает у гражданина Российской Федерации при рождении у него начиная с 1 января 2021 г. по 31 декабря 2022 г. второго ребенка и (или) последующих детей, которые являются гражданами Российской Федерации — по ставке 6 процентов годовых на весь срок кредита (займа).

Вам может понравиться => Налоговая декларация купли продажи автомобиля 2021

На текущий момент рефинансирование ипотеки с детьми в Сбербанке не предусматривает ограничений по выбору жилищного объекта. Поэтому заемные средства могут быть направлены как на первичный, так и на вторичный рынок недвижимости.

- номер кредитного соглашения;

- дата подписания всех документов;

- срок действия ипотечного кредита от иной кредитно-финансовой организации;

- сумма и валюта;

- процентная ставка на момент оформления ипотеки;

- объем ежемесячного платежа;

- необходимо предоставить платежные реквизиты Первичной банковской организации.

Требования к заемщику и созаемщику, оплачиваемому кредиту, срок оплаты

В последнее время стали появляться новости об изменениях ипотечного кредитования с господдержкой. Правительство внедряет новые программы субсидирования, которые направлены на помощь российским семьям. Например, стало известно, что возможно рефинансирование ипотеки в Сбербанке с ребенком инвалидом (Постановление Правительства № 1396 от 31.10.2019 (скачать)). Это обусловлено известиями о предоставлении льготного ипотечного кредита по ставке 6%. Это действительно также для молодых семей с двумя детьми.

- Рождение первого ребёнка даёт право на компенсацию за 18 кв. м (в соответствии с рыночной стоимостью в регионе).

- Второй ребёнок позволяет претендовать на списание стоимости ещё 18 кв.м.

- Третий малыш даёт право на полное списание ипотеки из государственных средств.

Какие банки рефинансируют?

Государство не накладывает ограничение на участие кредитно-финансовых организаций в программе льготного рефинансирования, а потому достаточно обратиться в Агентство ипотечного жилищного кредитования (новое название — «ДОМ.РФ») или любой отечественный банк, чтобы переоформить ипотеку, взятую после 1 августа 2018 года. Если предполагается рефинансирование ранее перекредитованной ипотеки, дата оформления первоначального договора не имеет значения. Но несмотря на федеральное регулирование субсидирования, россияне отмечают сложности, которые возникают в ходе рефинансирования ипотеки под 6 процентов в «Сбербанке», «Газпромбанке», «Россельхозбанке», «ВТБ 24» и некоторых других крупных структурах: банковские учреждения не спешат переоформлять старые ипотечные договора. Если у клиента возникают затруднения с переоформлением кредита, ему следует обратиться в службу поддержки банка с письменным заявлением. Упростить процедуру перекредитования позволит привлечение квалифицированных финансистов компании Royal Finance, знакомых с тонкостями оформления и переоформления семейной ипотеки, требованиями банковских учреждений, рычагами законодательного давления.

Социальная ипотека для многодетной семьи

Получение социальной ипотеки многодетным семьям проводится через специальные кредитные программы. Государство по условиям этих проектов оплачивает часть займа из федеральной казны. Была разработана 5 лет назад, для граждан, имеющих льготный статус. Реализация программы и регулирование возникающих проблем и вопросов отводятся АИЖК.

Следует обратить внимание на то, что в текущем году властями поставлены планы субсидирования в размере 35 % от цены за приобретаемое в кредит жилье. Претендентам государственная помощь предоставляется несколькими способами: снижение процентной ставки, компенсирование процента от приобретаемого имущества, возмещение авансовых платежей

Условия

Принимается участие на таких условиях:

- Претендент должен располагать суммой для первоначальной оплаты. Для таких целей применяют военный платеж, материнский капитал или другие льготные выплаты.

- Документальное подтверждение статуса нуждающихся в улучшении жилищного положения.

- Указание расширенного списка возможностей, чтобы погасить ссуду.

- Изменение формы регулярных платежей на аннуитетный или дифференцированный.

- Семья не должна иметь в собственности другое жилье.

- В процессе выбора квартиры в 2021 году, льготникам необходимо знать, что по стоимости она не может быть выше 35 тысяч руб. за 1 кв. м.

Порядок получения льготной ипотеки

Ипотечное кредитование под 6 % – фиксированное, и кредитор не может нарушить целостность. Заемщик должен пройти такие этапы:

- Сбор документации.

- Обращение в подразделение своего банка.

- Оформление заявления на получение субсидии с приложением документации, которая подтверждает факт наличия государственных привилегий.

На банк возлагается обязанность рассмотрения заявлений на протяжении трех недель. На практике это 2 недели. При получении письменного отказа, в документе должны быть поданы веские обоснования. В зависимости от того, какие это будут причины, совершается обращение в вышестоящую инстанцию.

Требования к рефинансируемой ипотеке

Если требования не будут соблюдены, семья не может претендовать на рефинансирование в размере 6 %

Поэтому следует обратить внимание на соблюдение параметров

- Оформление проводилось с начала прошлого года по 31 декабря 2022 или по 2025, если родился ребенок в 2022.

- Рефинансирование будет предоставлено для семьи с двумя детьми с условием, что следующие дети родились на момент действия программы.

- Выдача ссуды проводилась на приобретение первичной квартиры.

- Перекредитование доступно, если оформляется с лета 2018 года вне зависимости от того, какой договор был заключен.

Требования к заемщику

Заемщики имеют стандартные требования, как и при других видах рефинансирования. Только одно действует условие в периоде рождения детей.

Постоянные требования заключаются в следующем:

- постоянная регистрация в городе, где была оформлена ипотека для семей с несколькими детьми;

- наличие гражданства Российской Федерации;

- соответствие банковским критериям.

В таком случае можно оформить перекредитование по лояльным условиям.

Необходимые документы

Многодетная семья, которая попадает под действие льготы, должна предоставить кредитору соответствующую документацию:

- паспортные данные каждого прописанного члена семьи;

- источники дохода проживающих совместно граждан;

- подтверждение заключения брака в виде свидетельства;

- военный билет;

- личная документация несовершеннолетних;

- записи из трудовых книжек официально трудоустроенных членов семьи;

- при наличии, сертификат на материнский капитал;

- документы на покупаемое жилье.

Что такое семейная ипотека

Некоторым гражданам нашей страны совсем непросто приобрести жилье или улучшить жилищные условия. Поэтому, они могут претендовать на льготу от государства и воспользоваться одной из предложенных программ. Одним из таких предложений является семейная ипотека от государства.

Льготная ипотека Путина ориентирована на семьи с двумя и более детьми, родившимися в период с 2018 по 2022 год включительно. В данном случае помощь от государства заключается в оплате части процентов по кредиту. Федеральная ипотечная программа предусматривает для таких семей снижение процентной ставки до 6% годовых на протяжении трех-восьми лет.

Период действия такой льготы от государства раньше зависел от количества детей в семье. Например, если родители воспитывали двух детей, для них была предусмотрена помощь в течение трех лет, если трех детей — в течение пяти лет и далее. Сейчас же пониженная ставка действует в течение всего срока действия кредитного договора.

После того, как льготный период завершится, процентная ставка установится на уровне ключевой ставки Центробанка России и плюс 2%.

Предложение по семейной ипотечной программе призвано улучшить демографию страны и благосостояние граждан. На это было выделено 600 миллиардов рублей, что позволит обеспечить дополнительным финансированием более чем 500 000 жителей РФ.

Программа положительно влияет не только на семьи с детьми, но и на строительную сферу, поскольку приобрести жилье по льготе можно только в новостройке. На квартиры на вторичном рынке федеральная программа не распространяется.

Снижение ставки по действующей ипотеке

Принцип федеральной программы довольно прост: государство берет на себя обязательства по оплате части процентов по ипотечному кредиту. Плательщику остаются только 6%. Семьям, оформившим ипотечный кредит до рождения второго ребёнка, можно воспользоваться услугой рефинансирования. Для снижения ставки по уже действующему займу на жилье, следует соблюдать ряд условий:

- Младший ребенок должен быть рожден в промежутке с 2018 по 2022 года.

- Заемщик должен соответствовать требованиям банка. Кредитное учреждение обязательно должно убедиться в платежеспособности клиента и его хорошей кредитной истории, даже если у него уже есть действующая ипотека.

- Квартира должна тоже отвечать определенным требованиям.

В каких банках можно оформить и на каких условиях

Стоит оговорить, что кредит по сниженной ставке выдает не банк, а государство делает так, чтобы Вы платили только 6%. Кредитная организация получит полностью всю сумму, которую она бы выдала заемщику без льготной программы. Недополученные средства банку компенсирует государство.

По программе семейной ипотеки в данный момент работают не все кредитные компании, поскольку к ним тоже предъявляются определенные требования. Максимальная процентная ставка, согласно правилам программы – 6%. Но, многие банки используют этот факт, чтобы предложить заемщикам более выгодные условия. Среди наиболее известных банков, работающих по данной льготной программе, можно отметить следующие:

| Название банка | Название льготной программы семейной ипотеки в данном банке | Минимальная процентная ставка, % |

|---|---|---|

| Сбер | Ипотека с господдержкой для семей с детьми | 4,7 |

| ВТБ | Ипотека с господдержкой для семей с детьми | 5 |

| Дом.РФ | Семейная ипотека | 4,7 |

| Россельхозбанк | Ипотека с государственной поддержкой семей с детьми | 4,6 |

| Газпромбанк | Ипотека с государственной поддержкой семей с детьми | 4,7 |

| Уралсиб | Ипотека для семей с детьми | 5,5 |

| Промсвязьбанк | Семейная ипотека | 3,99 |

Как видите, банки, которые оформляют семейную ипотеку, предлагают действительно выгодные продукты.

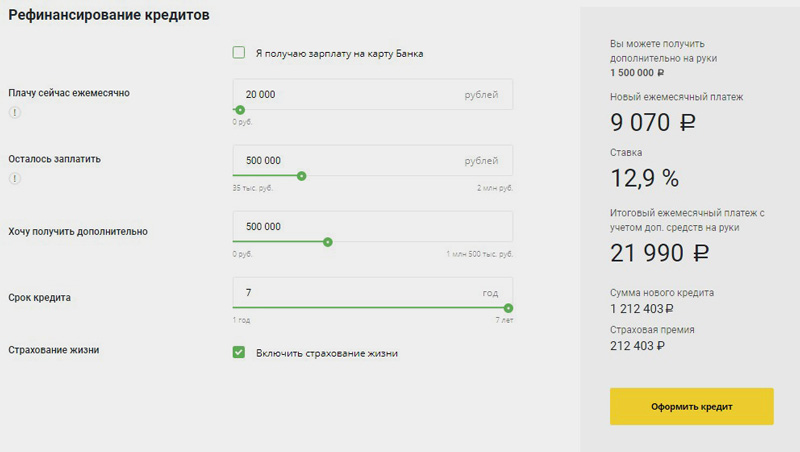

Калькулятор снижения ипотеки

Чтобы предварительно рассчитать разницу между действующей и будущей процентной ставкой, узнать, насколько снизится ежемесячный платеж и переплата, можно воспользоваться калькулятором ипотеки, которые имеются на официальных сайтах всех банков, участвующих в программе.

Рассмотрим на примере известного банка СберБанк.

На этой странице кредитный калькулятор поможет подобрать наилучшие условия по льготной ипотеке.

Для этого ответьте на вопросы системы, выставьте бегунки с левой стороны по следующим параметрам:

- цена квартиры;

- сумма первоначального взноса;

- срок кредитования.

В зависимости от выстроенных параметров, система автоматически рассчитает ежемесячный платеж, общую сумму кредита и выгоду от снижения ставки. Полученные данные можно увидеть по правой стороне калькулятора.

Стоимость рефинансирования ипотеки под 6 процентов

Ни одна кредитная организация не взимает плату за рефинансирование под 6 процентов, но иногда дополнительные услуги все же придется оплачивать. Особенно если приходится переходить из одной кредитной организации в другую. Например, старый банк может взять деньги за выдачу справки о задолженности и наличии просрочек. Стоимость таких документов кредитная организация устанавливает самостоятельно. В Сбербанке такая справка может обойтись в 1000 рублей, в некоторых других кредитных организациях она бесплатная.

Заемщик также вправе затребовать согласие супруга на рефинансирование, и тогда придется обращаться к нотариусу. Услуга этого специалиста в среднем обходится в 1,5-2 тысячи рублей.

При переходе из одного банка в другой нужно снять обременение с закладной и зарегистрировать обременение по новому ипотечному договору. Эта процедура осуществляется в МФЦ, а с клиента требуют оплатить госпошлину.

Какие бумаги потребуется собрать для формирования заявки в ФКУ?

Перечень документов стандартный и включает следующие акты:

- Сама заявка на погашение займа или его части.

- Согласие выгодоприобретателя и детей, достигших четырнадцатилетнего

возраста на обработку личных данных. - Паспорт либо иной документ, удостоверяющий личность заявителя, а также его

гражданство. - Свидетельства о появлении детей на свет и их паспорта (при достижении 14

лет). Можно представить копии, удостоверенные в нотариальной конторе. - Документы, свидетельствующие об усыновлении ребенка, если последний не

является родным для заявителя. - СНИЛС (свидетельство пенсионного страхования) на всех членов семейства.

- Соглашение с банковской организацией, если гражданин, подающий заявку,

планирует воспользоваться субсидией с целью рефинансирования уже существующего

займа. - Кредитный договор, при желании погасить часть основного долга и проценты по

ссуде или покрыть задолженность в полном объеме в пределах установленной

законодательством суммы.

Заявление и прилагаемая к нему документация представляются в отделение банка. Подразделение должно осуществлять ипотечное кредитование.

При отсутствии такой услуги в муниципалитете гражданин вправе обратиться в любой офис, обслуживающий подобные операции.

В каких банках рефинансируют ипотеку под 6 процентов в 2020 году

Участие в программе принимают абсолютно все банки – государство не накладывает в данном вопросе никаких ограничений.

Главное требование – это должна быть российская кредитная организация или Агентство ипотечного жилищного кредитования (АИЖК). Последнее теперь называется «ДОМ.РФ».

Узнайте, где сможете получить рефинансирование, заполнив простую анкету во все банки:

Увеличьте вероятность одобрения рефинансирования ваших займов!

Узнайте бесплатно на какую ставку вы можете рассчитывать и выбирите лучшее предложение.

Так м образом, может быть рефинансирована ипотека в Сбербанк при рождении второго ребенка, так же, как и в других банках.

| Банк | Ипотека новостроек | Рефинансирование | Лимит млн. руб. |

| ВТБ Банк Москвы | Есть | нет | 106 726 |

| Банк Возрождение | Есть | Нет | 12 135 |

| Райффайзенбанк | Есть | Нет | 12 807 |

| МКБ банк | Есть | Нет | 13 261 |

| Банк Открытие | Есть | Нет | 14 578 |

| Промсвязьбанк | Есть | Нет | 14 835 |

| Сбербанк | Есть | Нет | 171 205 |

| Банк Кузнецкий | Есть | Нет | 2 988 |

| Всероссийский банк развития регионов | Есть | Нет | 2 988 |

| Энергобанк | Есть | Нет | 2 988 |

| Россельхоз | Есть | Нет | 20 145 |

| Газпромбанк | Есть | Нет | 22 006 |

| Российский капитал | Есть | Есть | 22 840 |

| Баинбанк | Есть | Нет | 3 095 |

| Естьльневосточный банк | Есть | Нет | 3 095 |

| Московский индустриальный банк | Есть | Нет | 3 095 |

| Оренбургский банк развития промышленности | Есть | Нет | 3 095 |

| Севергазбанк | Есть | Нет | 3 095 |

| Сургутнефтегазбанк | Есть | Нет | 3 095 |

| Уральский Финансовый дом | Есть | Нет | 3 095 |

| Аверс банк | Есть | Нет | 3 148 |

| Банк Русь | Есть | Нет | 3 148 |

| Банк Санкт-Петербург | Есть | Нет | 3 148 |

| Банк Зенит | Есть | Нет | 3 148 |

| Курский промышленный банк | Есть | Нет | 3 148 |

| Росевробанк | Есть | Нет | 3 148 |

| Актив Банк | Есть | Нет | 3 202 |

| Кошелев Банк | Есть | Нет | 3 202 |

| Кубань Кредит | Есть | Нет | 3 202 |

| Металлинвестбанк | Есть | Есть | 3 202 |

| Прио Внешторгбанк | Есть | Нет | 3 202 |

| РНКБ банк | Есть | Нет | 3 202 |

| СМП банк | Есть | Нет | 3 202 |

| Снежинский банк | Есть | Нет | 3 202 |

| Татсоцбанк | Есть | Нет | 3 202 |

| АИЖК | Есть | Есть | 320 |

| ЮниКредит Банк | Есть | Нет | 4 269 |

| Центр-инвест банк | Есть | Нет | 4 669 |

| Банк Уралсиб | Есть | Нет | 4 717 |

| Запсибкомбанк | Есть | Нет | 4 937 |

| Абсалютбанк | Есть | нет | 46 586 |

| Инвестиционный Торговый Банк | Есть | Нет | 5 136 |

| Ак Барс | Есть | Нет | 6 980 |

| Транскапиталбанк | Есть | Нет | 7 628 |

| Банк ДельтаКредит | Есть | Нет | 8 062 |

| Совкомбанк | Есть | Нет | 8 538 |

| Банк Россия | Есть | Нет | 9 285 |

Отзывов от тех, кто прошел процедуру и рефинансировал в ВТБ или в другом кредитном учреждении пока мало. В основном пишут о разнообразных проволочках – банки не спешат включаться в программу, оттягивая время и придумывая разные отговорки. Однако, чем крупнее банк, тем больше вероятность добиться от него конкретных действий – наверное, именно поэтому уже можно найти впечатления тех, кто добился рефинансирования в Сбербанке под 6 процентов.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Рассчитать выгоду от рефинансирования ипотеки или кредита