Страховка при ипотеке в сбербанке в 2020

Содержание:

Особенности ипотечных продуктов АльфаСтрахование

Линейка ипотечных страховых продуктов АльфаСтрахование весьма обширна. Тип полиса зависит от предполагаемых рисков. Компания предлагает клиентам ипотечное страхование недвижимости, защиту жизни и здоровья заемщика, а также титульное страхование, защищающее права собственности.

Важно! Страхование залогового имущества является обязательным при оформлении ипотеки, при этом полис стоит относительно дешево.

- Защита жизни и здоровья заемщика. Ипотека, как правило, оформляется на длительный период времени. Заемщик не может бытьабсолютно уверенным, что в течение 10−15 лет с ним ничего не произойдет. Для клиентов, которые думают о своем будущем, разработана программа защиты жизни и здоровья заемщика. Если наступит страховой случай, расходы на себя возьмет АльфаСтрахование – ипотека будет оплачиваться страховщиком, а родственникам клиента не придется тратить деньги на погашение его долгов. Полис предусматривает защиту от таких рисков, как смерть заемщика, болезнь или несчастный случай, приведшие к инвалидности 1 или 2 группы.

- Защита от повреждения имущества. Это обязательный вид ипотечного страхования, так как без него кредитор не сможет выдать вам ипотеку. Полис АльфаСтрахование покрывает убытки, причиненные конструктивным элементам жилья. На повреждения его отделки и ремонта действие страховки не распространяется. Объект недвижимости защищен от следующих рисков: пожаров, затоплений, взрывов, стихийных бедствий, аварий и нарушений целостности конструкции здания, а также от противоправных действий третьих лиц. При наступлении страхового случая компания компенсирует кредитору стоимость оставшейся ипотечной задолженности. Клиент не может отказаться от данного полиса.

- Защита титула. Страховка не является обязательной, она может понадобиться только при покупке вторичного жилья. Полис защищает клиента от мошеннических действий продавца. Под титулом понимают право пользования и владения жилым объектом, возникающее в результате дарения или купли-продажи. Иногда третьи лица могут предъявлять свои права на объект недвижимости, приобретенный в ипотеку. В таком случае можно лишиться титула. АльфаСтрахование предлагает полис, по которому можно компенсировать убытки. Если сделка будет признана несостоявшейся, покупателю возместят расходы. Защиту титула можно оформить не на весь период ипотеки, а только на три года, поскольку в течение этого времени сделка может быть оспорена.

Важно! Страховщик учитывает решение, принятое в ходе судебного заседания. Суд должен доказать, что договор купли-продажи недействителен.. Клиенты, только оформляющие ипотеку и обратившиеся впервые, могут приобрести страховку на весь период действия кредита

Клиенты, только оформляющие ипотеку и обратившиеся впервые, могут приобрести страховку на весь период действия кредита.

У клиентов, перешедших в АльфаСтрахование из других СК, есть возможность заключить договор на оставшийся период ипотеки. По данной программе заемщик может застраховать не только конструктив, но и жизнь, а также титул.

Клиентам АльфаСтрахование доступна комплексная ипотечная страховка, защищающая сразу от нескольких рисков. По данной программе заемщик может приобрести один полис, страхующий сразу от нескольких рисков. Если клиент умирает или получает инвалидность, выплачивается компенсация по полису защиты жизни и здоровья. От потери права собственности на объект недвижимости защитит титульное страхование. Приобретая комплексную защиту, клиент значительно экономит. Дело в том, что защита конструктива является обязательным условием предоставления ипотеки. В свою очередь, страховка жизни заемщика влияет на величину процентной ставки.

Важно! Приобретение трех полисов по отдельности обойдется клиенту дороже, поскольку при комплексной страховке АльфаСтрахование применяется дисконт.

Кроме того, существует программа страхования ответственности заемщика. Она является добровольной. Полис покрывает риски невыплаты кредита. Страховая выплата по программе составляет от 10 до 50% суммы ипотечного кредита. При покупке необходимо внести всю сумму полностью, так как рассрочка для этого варианта не предусмотрена.

«Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

Прежде чем принять решение о выборе страховой компании, необходимо уточнить цену полиса для конкретно вашего случая. На сайте «Ингосстрах» есть калькулятор стоимости, который поможет определиться с выбором. Для расчета стоимости:

2. В середине страницы есть синее поле, где посетителю сайта предлагается выбрать желаемую операцию (купить, продлить, оплатить полис и т.д.), выберите в выпадающем списке «Ипотека». В поле справа укажите название города, где куплен объект недвижимости. Далее нажмите «Продолжить».

- название банка;

- сумму задолженности;

- вид страхования (в нашем случае — риск порчи залогового имущества);

- год рождения заемщика;

- пол и срок действия полиса.

4. Нажмите кнопку «Рассчитать».

5. Калькулятор рассчитывает стоимость полиса страхования залогового имущества, жизни и здоровья заемщика. Дополнительные опции – страхование отделки квартиры и имущества, ответственности перед соседями.

На данный момент при оформлении электронной страховки по кредитному договору со Сбербанком применяется скидка 15%. Совершить покупку можно на сайте «Ингосстраха» сразу же после расчета стоимости.

На электронную почту придет полис и правила страхования. Эти документы действуют на тех же правах, что и обычные бланки с печатями и подписями. При необходимости их можно распечатать или сохранить в электронном виде.

Можно узнать стоимость страхования и обычным способом – обратиться в представительство в своем городе и попросить рассчитать тариф. Получить эту информацию можно и по телефону колл-центра страховой компании или заполнить заявку на сайте.

Покупка полиса ипотеки онлайн в «Ингосстрах»

Когда вы рассчитали цену полиса, нужно нажать на кнопку «Далее», так вы попадете в оформление заявки на страхование. Заполните анкету, включающую вопросы относительно состояния здоровья.

Отвечать на них нужно правдиво. Дело в том, что если при покупке полиса страхователь утаил информацию о заболеваниях, ему откажут в выплате.

Далее нужно указать:

- Номер кредитного договора и дату его заключения.

- Фамилию, имя, отчество страхователя, дату рождения и пол.

- Паспортные данные.

- Адрес регистрации.

- Контактные сведения (мобильный телефон, электронный адрес).

Ознакомьтесь с правилами и условиями страхования. Нажмите кнопку «Оформить онлайн».

Если во время заполнения анкеты у вас возникли вопросы, можно их сразу задать консультанту на сайте. То же стоит сделать, если занимаетесь опасными видами спорта или текущая профессия предполагает повышенный риск (полиция, пожарные, МЧС и пр.). Не нужно покупать страховку, когда у вас есть заболевания, описанные в правилах как недопустимые. Обязательно посоветуйтесь с представителем страховой компании и получите от него подробные разъяснения.

Клиентам доступно оформление комплексного договора, который включает в себя не только финансовую защиту жизни и здоровья, но и недвижимости от разрушения, титула (права собственности). Доступны и другие дополнительные опции, которые лучше обсудить с агентом страховой компании «Ингосстрах».

Необходимые документы для ипотеки в «Ингосстрах»

Для оформления финансовой защиты ипотечного заемщика необходимы следующие документы:

- Паспорт.

- Кредитный договор.

- Заявление на страхование.

- Если вы желаете продлить действующий полис, справка о состоянии ссудной задолженности на данный момент.

- Заполненная анкета о состоянии здоровья, в электронном или бумажном виде.

Если потребуется, компания «Ингосстрах» имеет право запросить любые документы, касающиеся здоровья заемщика. Это может амбулаторная карта, выписка из нее, результаты обследований, анализов, справки из нарко- и психдиспансера. Также страховщик может потребовать пройти врачебную комиссию, на основании которой и будет рассчитываться тариф.

Что влияет на стоимость страхования по ипотеке?

Стоимость страхового полиса по ипотеке всегда рассчитывается индивидуально, на окончательную величину влияют:

- Размер задолженности на данный момент. Если ссуда новая, то сумма кредитного договора.

- Возраст страхователя, его профессия и состояние здоровья.

- Учитываемые риски. Если клиент желает расширить действие полиса, ему придется заплатить сумму больше (например, человек увлекается пилотированием или экстремальными видами спорта, эти условия можно включить в договор). К представителям опасных профессий также применяется повышенный коэффициент, потому как они больше остальных подвержены страховым рискам.

Особенности страхования жизни при ипотеке в Cбербанке

Страхование жизни в Сбербанке при ипотеке:

- стоимость полиса зависит от остатка задолженности по ипотеке;

- подать заявку можно онлайн с получением на e-mail;

- копия договора создается автоматически.

Договор страхования жизни в Сбербанке при ипотеке заключается каждый год.

При отказе от добровольного страхования заемщиком компенсация рисков осуществляется за счет увеличения ставки на 1%.

Страховым риском выступает невозврат кредитов банка, что связано с невыполнением (ненадлежащим выполнением) заемщиком своих обязанностей, предусмотренных кредитным договором между заемщиком и кредитором.

Поэтому, риск, который подлежит страхованию должен определяться с учетом вероятности дефолта заемщика по основной сумме долга (в зависимости от состояния и достаточности финансовых ресурсов заемщика) и по процентам по кредиту (в зависимости от соотношения между валовой рентабельностью активов заемщика и средневзвешенной ставкой процента по заемному капиталу после его пополнения за счет нового кредита).

Перечень событий, которые признаются страховыми событиями (случаями) четко регламентировано ФЗ «О страховании».

Плюсы и минусы страховки жизни по ипотеке в СОГАЗ

Ставки страхования ипотеки зависят от нескольких факторов:

- возраст гражданина (чем старше гражданин, тем дороже будет страхование его жизни);

- пол (страхование мужчин обходится дороже страхования женщин, т. к. уровень смертности среди них выше);

- состояние здоровья;

- сумма кредита;

- род занятий;

- срок кредита;

- уровень дохода клиента.

В случае наступления таких ситуациях застрахованному лицу или его семье будет выплачена определенная сумма денег, компенсируя таким образом потерю регулярного дохода.

В прошлом посте мы разобрались, что существует три основных вида ипотечного страхования:

- Конструктива

- Жизни и здоровья

- Титула

Прежде чем отправиться за поиском наиболее выгодного тарифа по страховке, нужно обратиться в банк и взять у специалиста или на сайте банка список аккредитованных страховых компаний. Застраховаться по ипотеке вы можете только в этих, заранее одобренных для работы с банком, страховых.

Итоговый тариф зависит от множества факторов:

- Банка кредитора – самые низкие ставки можно найти в банке «Открытие» и «Россельхозбанке» от 0,2%. Это становится возможным за счет специальных соглашений между страховой и банком.

- Пола заемщика – для женщин тариф ниже.

- Веса клиента – заемщики с избыточным весом могут получить отказ в страховании жизни при ипотеке или повышенный тариф.

- Возраста заемщика – чем старше возраст, тем выше тариф.

- Сферы деятельности – рискованные профессии получают дополнительный повышающий коэффициент при расчете.

- Истории взаимоотношение заемщика со страховой – персональные скидки за сотрудничество, бонус за переход из другой страховой и т.д.

Из всего вышеописанного следуют, что тариф по страхованию вещь довольно индивидуальная, поэтому говорить о точных цифрах не приходиться, но можно достоверно определить хотя бы примерный их порядок. Давайте ознакомимся с условиями основных страховых компаний при ипотечном кредитовании.

Более 22 000 000 россиян доверяют свою личную безопасность и сохранность имущества АО СОГАЗ. Страхование жизни, титула или имущества при ипотеке в компании СОГАЗ открывает перед клиентами следующие преимущества:

- индивидуальный подход к каждому клиенту;

- гибкие процентные ставки и условия по действующим тарифам;

- разветвленная сеть банков-партнеров (АО СОГАЗ имеет аккредитацию во всех крупных кредитно-финансовых организациях);

- широкий перечень рисков, от которых может застраховаться гражданин (включая падения деревьев и различных летательных объектов);

- быстрое оформление и подготовка страхового договора.

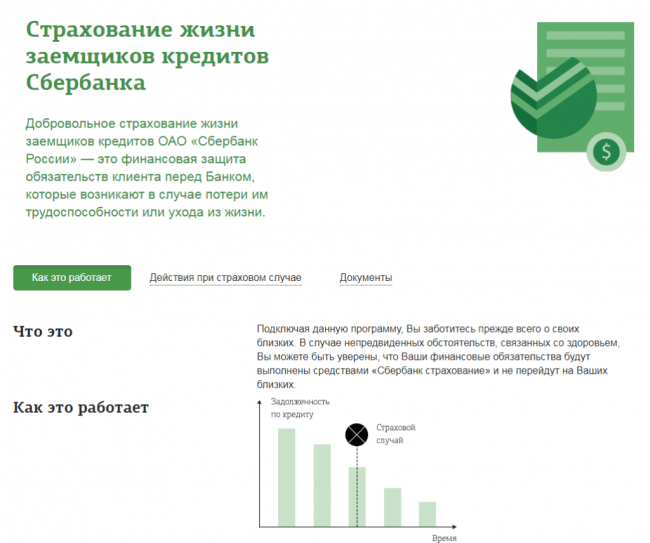

Преимущества Оформления Ипотечной Страховки в «Сбербанк»

Договор от компании характеризуется несколькими достоинствами:

- Расширенный список рисков;

- Возможность заключения при личном посещении или в личном кабинете на сайте организации;

- Автоматическое обновление данных о страховании ипотеки в банк, что исключает необходимость посещения клиентом своего отделения;

- При большой серьезности страхового случая страхователь имеет право на получение выплаты в остатке от суммы, положенной банку.

«Сбербанк Страхование» является аккредитованной на рынке организацией, осуществляющей деятельность по оказанию услуг защиты ипотечного имущества.

При наличии полиса клиент сотрудничает с компанией, заслужившей признание многих людей.

Расторжение договора страхования

Прекращение действия соглашения происходит при:

- окончании срока;

- полном исполнении обязательств страховщиком;

- ликвидации страхователя или страховщика;

- по соглашению сторон в результате полного погашения обязательств по кредиту;

- других случаях.

Досрочное расторжение

Может происходить в любое время по инициативе страхователя или выгодоприобретателя. При этом, если к этому моменту возможность наступления рисков отпала, страховщик имеет право на получение вознаграждения за оказанную услугу, согласно сроку. По взаимному согласию, возврат страховой суммы производится пропорционально оставшемуся периоду за минусом расходов страховой компании. Возврат части премии производится после подписания соглашения в течение 10 рабочих дней.

Перезаключение (пролонгация)

Происходит ежегодно. Сотрудники банка, как правило, сами отслеживают сроки и уведомляют клиентов. За несвоевременное продление клиенту грозит штраф.

Страхование ипотеки в «Сбербанке», где дешевле? Список аккредитованных партнеров

«Сбербанк» взаимодействует с 15 страховыми компаниями, которые им аккредитованы как компетентные и надежные партнеры.

Актуальный перечень представлен на сайте кредитора. Если решили купить страховку самостоятельно, обязательно сверьтесь с этим списком: .

Кроме этого, банк оформляет полисы страхования заемщика в своей дочерней компании СК «Сбербанк Страхование жизни». Клиент может купить финансовую защиту от аккредитованного страховщика прямо в банке или обратиться в компанию напрямую.

Первый вариант значительно сэкономит время, ведь стоимость оформления в отделении банка и через представителя страховщика практически не отличаются. Кредитный менеджер подскажет стоимость страховки в каждой компании, которая работает с банком по системе удаленного документооборота.

На данный момент самая дешевая страховка в «Абсолют», давайте сравним в чем преимущества данной СК.

Преимущества ипотечной страховки в «Абсолют» по сравнению со «Сбербанком»

Рассмотрим основные пункты страховки жизни ипотечного заемщика и их различие в данных страховых компаниях:

- Страховые риски. Тот и другой полис учитывают наступление смерти и установление нетрудоспособной группы инвалидности заемщика.

- Удобство оформления. Покупка полиса доступна через интернет, посещать офис компании для этого не нужно. Это особенно актуально для продления имеющейся страховки. Электронный полис полностью соответствует своему бумажному аналогу.

- Полис «Абсолют Страхование» может включать условие активного отдыха, занятий спортом и дополнительные пункты, необходимые заемщику. Стоимость от этого увеличится, но будет покрывать расширенный перечень страховых случаев.

Если говорить о страховке залога, то «Абсолют Страхование» может учитывать только квартиры, остальные виды недвижимости они не страхуют.

Основной параметр, на который обращают внимание заемщики по ипотечным кредитам – стоимость. При одинаковых условиях, введенных в калькулятор (сумма кредита 1 млн

рублей, возраст клиента 28 лет, женщина), стоимость страховки в «Абсолют Страхование» составила 900 рублей

При одинаковых условиях, введенных в калькулятор (сумма кредита 1 млн. рублей, возраст клиента 28 лет, женщина), стоимость страховки в «Абсолют Страхование» составила 900 рублей.

«Сбербанк Страхование» рассчитал стоимость страхового полиса в 2 250 рублей.

Зачем нужна страховка

Полис гарантирует, что если заемщик потеряет здоровье либо покинет этот мир, деньги банку компенсирует страховая компания. Поскольку учитывается как срок, так и сумма ипотеки, финансовое учреждение стремиться обезопасить себя.

Страховка также предотвращает ситуацию, когда заемщик после наступления неприятной ситуации обременяет своих родственников и наследников кредитной задолженностью. При заболевании страховщик вместо гражданина станет платить взносы до момента восстановления трудоспособности при получении от него соответствующих доказательств.

Что такое страхование ипотеки и каким оно бывает

Невозможно точно предсказать, что случится завтра – и уж тем более нельзя предугадывать, что произойдет через пять, десять, пятнадцать лет. Ипотека выплачивается годами, и никто не может знать, как изменится жизнь в течение такого длительного срока.

Именно поэтому как заемщики, так и кредиторы стараются обезопасить себя от финансовых потерь. И страхование залога по ипотечному кредиту в Сбербанке, как и в других банках, стало обязательным условием при оформлении жилищного займа.

Может показаться, что эта страховка призвана защищать только интересы банка, однако и заемщик получает пользу от страхового договора. Ведь невозможно гарантировать постоянный доход, особенно – в динамично меняющемся современном мире. Клиент может пострадать в ДТП, серьезно заболеть, потерять работу, а квартира – пострадать в пожаре, природном катаклизме или от других непредвиденных факторов.

Виды ипотечного страхования

Заемщик может уйти из Сбербанка с тремя полисами. Давайте рассмотрим риски и условия каждого из них.

Страхование залога по ипотечному кредиту

Страховка приобретаемого имущества оформляется на весь срок выплаты долга, а страховая сумма равна величине полученной суммы. Условия такого полиса предусматривают возмещение трат в случае порчи имущества при наступлении следующих страховых рисков:

-

-

- Пожар,

- Затопление,

- Стихийное бедствие,

- Взрывы бытового газа,

- Аварии канализационной или водопроводной системы,

- Противоправные действия третьих лиц,

- Вандализм.

-

Выгодоприобретателем в этом случае является банк: именно он получает компенсацию в случае наступления одного из этих рисков. Заемщику же необходимо ежемесячно или ежегодно вносить обязательные платежи для формирования страхового фонда, а также продлевать договор страховки

Сколько стоит такая страховка? Цена зависит от характеристик приобретаемой недвижимости: технического состояния, года постройки, количества этажей, базовых элементов конструкции. Поэтому ставки на готовое жилье и на квартиру в новостройке могут значительно различаться. В 2018 году ставка колебалась от 0,12% до 0,25%, и при покупке квартиры стоимостью 3 млн рублей, стоимость полиса может колебаться в промежутке от 3500 до 7500 рублей. Стоимость страховки будет уменьшаться по мере погашения основного долга.

Страхование жизни и здоровья

Полис страхования жизни и здоровья гарантирует покрытие долга в случаях, когда заемщик теряет способность выплачивать займ из-за тяжелой болезни, серьезной травмы, инвалидности или потери трудоспособности. При наступлении страхового случая ущерб банка возмещает страховая компания. Также страховщик берет на себя обязательства по возвращению долга в случае смерти клиента. Если травмы, болезни, инвалидность или смерть были умышленными, страховка не действует.

Этот полис необязателен, и клиент может легко от него отказаться. Однако часто банки не дают заемщикам выбора и повышают ставку до 3%. Это дополнительная гарантия, благодаря которой банк в любом случае получит назад выданные средства.

Стоимость страховки зависит от выбранных самим заемщиком рисков. Также на стоимость полиса повлияют пол, профессия и состояние здоровья клиента на момент заключения договора, подтвержденное справками из медучреждений – наличие тяжелых заболеваний только увеличит тариф. Поэтому ставки по страхованию здоровья и жизни достаточно велики – от 0,3 до 1,5%.

Страхование титула

Банк может пострадать при утрате владельцем квартиры (заемщиком) своего права собственности. Поэтому при оформлении ипотеки в Сбербанке предлагается оформить еще и защиту титула. Как правило пользуются этой услугой заемщики, покупающие вторичное жилье, дачу или земельный участок. Однако в последнее время это практикуют также и покупатели новостроек.

Несмотря на то, что оформление титульного страхования повышает шансы на оформление кредита, на ставку этот полис не влияет. В среднем такой полис в 2018 году стоит от 0,3 до 0,5%, и заплатит страхователь за него от 9 до 15 тыс. рублей.

Страхование титула в Сбербанке гарантирует выплату долга в случае лишения прав на недвижимость в следующих случаях:

-

-

- при объявлении сделки недействительной из-за выявленных в документах ошибок,

- при предъявлении прав законными правообладателями в случаях, когда их интересы не учитывались при купле-продаже,

- при выявленных нелегальных схемах продажи недвижимости и подлога документов.

-

Где застраховать ипотеку

Где страховать ипотеку Сбербанка России, а также жизнь и здоровье заемщика – вопрос наиболее неоднозначный. Очень часто менеджеры финансового учреждения настаивают на том, что полис должен быть оформлен в компании «Сбербанк Страхование». Это в корне неверно.

Внимание! Оформление страховки при заключении ипотечного договора может быть проведено в любой страховой компании, аккредитованной Сбербанком России. В настоящий момент таких насчитывается 17 готовых застраховать жизнь и здоровье клиентов банка.. Внимательно изучить все предложения – разумное решение

Дело в том, что тарифы страховой компании «Сбербанк Страхование» очень часто оказываются далеко не самыми низкими. Можно также выяснить расценки компаний:

Внимательно изучить все предложения – разумное решение. Дело в том, что тарифы страховой компании «Сбербанк Страхование» очень часто оказываются далеко не самыми низкими. Можно также выяснить расценки компаний:

- «Сбербанк страхование»;

- «Сбербанк страхование жизни»;

- «АльфаСтрахование»;

- «ИНКОР Страхование»;

- «Либерти Страхование»;

- «СК «Независимая страховая группа»;

- «СК «РСХБ-Страхование»;

- АО «СК «Чулпан»;

- «СОГАЗ»;

- «ВСК»;

- «Страховое общество «Сургутнефтегаз»;

- «ВТБ «Страхование»;

- «Абсолют страхование»;

- «СК «Пари»;

- «Зетта Страхование»;

- «Группа «Ренассанс страхование»;

- «СФ «Адонис»;

- «Ингосстрах»;

- «РЕСО-Гарантия»;

- «НАСКО».

Если среди аккредитованных страховщиков не нашлось подходящего, можно обратиться к другому, но нужно предоставить дополнительные документы. Банковские службы рассмотрят бумаги в течение 30 дней. Есть риск, что в приеме полиса от такой страховой компании будет отказано.

Дочерние компании Сбербанка

«Сбербанк страхование жизни» и «Сбербанк страхование» — это дочерние страховые компании Сбербанка. Оба страховщика предоставляют страховку жизни и здоровья при ипотеке.

Преимущества:

- полис можно оформить непосредственно у ипотечного менеджера;

- если договор страхования подписывается в офисе банка, то срок его действия в рамках спецпредложения бесплатно увеличивается на 1 месяц;

- при пролонгации договора предоставляется 10%-ная скидка;

- о продлении полиса Сбербанк уведомлять не нужно – данные сведения поступят автоматически;

- оплата возможна с карточки банка. В таком случае начисляются премиальные бонусы «Спасибо»;

- впоследствии продление возможно в онлайн либо на сайте страховщика, либо в личном кабинете «Сбербанк онлайн».

Недостатки:

- высокая стоимость – от 1,99% от величины задолженности по ипотеке;

- если ипотека погашается досрочно, страховая премия не возвращается, но договор страхования признается действующим.

«ВСК»

«ВСК» является давним партнером Сбербанка.

Преимущества:

- умеренные базовые ставки (от 1%);

- страховую премию можно оплатить и со счета сбербанковской карты. За такую операцию начисляются бонусы «Спасибо»;

- широкая сеть представительств.

Недостатки:

- если созаемщиков несколько, то договор страхования заключается в отношении каждого из них, что повышает расходы на обслуживание долга;

- клиенты компании жалуются на регулярные задержки выплат по страховым случаям.

«Зетта Страхование»

«Зетта Страхование» — это бывшая страховая компания «Цюрих».

Преимущества:

- выплаты осуществляются через 1 неделю после предоставления всех бумаг по страховому случаю;

- при досрочном погашении кредита можно вернуть часть уплаченной страховой премии;

- есть возможность оплаты страховых взносов в рассрочку.

Недостатки:

- если выбрать самый дешевый пакет услуг, то и защита будет минимальной;

- недостаточное представительство в небольших городах.