Самая низкая ставка по ипотеке

Содержание:

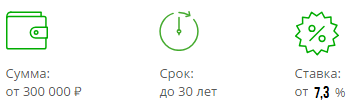

Ипотека на строительство индивидуального жилого дома

Можно оформить ипотеку на строительство индивидуального жилого дома. Однако это не очень выгодно тем людям, кто собирается некоторую часть работ выполнять самостоятельно. Потому что нужно будет документально подтвердить расходы на все стройматериалы, оплату всех выполненных работ. Банку нужно будет принести составленную смету, договор на строительство, разрешительные документы на подведение коммуникаций другое.

При этом земельный участок будет передан банку в залог. Земельный участок может быть и в долгосрочной аренде, в этом случае в качестве залога будет взято само право аренды.

Поэтому если вы будете строить частный дом своими руками, то вам лучше взять небольшую сумму потребительского кредита, чтобы помочь себе в покупке стройматериалов и при оплате части работ. Если зимой строительство останавливается, то за это время часть долга вы можете погасить, а в весенний и летний период ещё оформить кредит. Возможность одобрения 2 или 3 кредита зависит напрямую от платежеспособности клиента.

Чтобы решить вопрос о том, что же выгоднее оформить ипотеку или потребительский кредит на покупку квартиры, нужно в каждом случае учитывать все индивидуальные критерии, к которым относится и стоимость жилья, и выплачиваемая зарплата заемщику, и его семейное положение. Поэтому если вам нужно для покупки квартиры небольшая сумма, то выгодно оформить потребительский кредит. Если у вас есть необходимость использовать средства материнского капитала, то более выгодно будет оформить именно ипотеку, потому что сертификат материнского капитала не идёт на погашение не целевого займа.

Также нужно ориентироваться на свой уровень дохода и ежемесячную сумму платежа, чтобы после его уплаты у вас оставались деньги на уплату коммунальных платежей и на траты на семью. Также рискованно оформлять кредит с большой суммой ежемесячного платежа, так как через какое-то время вы можете лишиться высокого уровня дохода.

Понятие

Закладная на квартиру по ипотеке – это ценный документ, который подтверждает право владельца бумаги на обремененное кредитом имущество. То есть он обеспечивает права банка на приобретаемое жилье при оформлении кредита на его покупку. Документ, по сути, гарантирует исполнение интересов финансового учреждения и оформляется в банке во время подписания договора на кредит.

Гарантию можно оформить на следующие виды недвижимости:

- Квартира в многоэтажном доме, как на первичном, так и на вторичном рынке;

- Частный дом, таунхаус или коттедж,

- Земельный участок с построенным зданием или без;

- Дачный участок;

- Коммерческий объект и др.

Порядок оформления документа прописан в ФЗ № 102 «ОБ ипотеке». При этом закон не делает закладную обязательной для подписания. Однако банки все равно требуют ее наличие. Дело в том, что ипотечный кредит означает большие суммы и долгий срок, а залог квартиры – это гарантия того, что заемщик вернет банку полученные деньги, даже если не сможет выполнять свои обязательства по договору.

Для чего? Как мы уже сказали ранее, закладная обеспечивает кредитной организации право требовать возврат выданных денежных средств или взыскание заложенного имущества в случае, если заемщик больше не может выплачивать долг. Кроме того, кредитор может продать или передать ценную бумагу без согласия должника, но с его уведомлением. Документ может привлекать и сторонние инвестиции, если они обеспечивают банку заработок – это также позволяет ему предложить заемщику более выгодные условия займа. Такие гарантийные обязательства помогают сформировать организации качественный финансовый портфель.

Ипотека с низкой процентной ставкой для «среднестатистических» клиентов

Ниже приведена таблица, в которой представлены надежные банки, предлагающие ипотеку под низкий процент со стандартными условиями получения: подтвержденные стаж работы и платежеспособность, оформленная страховка.

| Банк | Ипотечный процент | Первоначальный взнос |

|---|---|---|

| Сбербанк | — от 9,1% для зарплатников; — от 9,6% для остальных клиентов. | — 15% |

| ВТБ 24 | — от 8,9%, если квартира больше 65 кв.м.; — от 9,1% для остальных клиентов. | — 10% зарплатникам; — 15% остальные. |

| ФК Открытие | — от 9,75% для корпоративных клиентов; — от 10% для остальных клиентов. | — 10% зарплатникам; — 5% остальные. |

| Россельхозбанк | — от 9,45% для новостройки; — от 9,2% через партнеров; — от 9,2% свыше 3 000 000; — от 10,25% для вторичного жилья; — от 10% через партнеров; — от 10% свыше 3 000 000. | — 20% новостройки |

| Газпромбанк | — от 10% для вторичного жилья; — от 9,5% для новостройки. | — 10% для газовиков; — 15% для корпоративных клиентов. |

Несколько слов о Тинькофф Банке. Сам он ипотечные кредиты не выдает, но, являясь ипотечным брокером, имеет договор с другими финансовыми учреждениями. Операционисты Тинькофф Банка обрабатывают вашу заявку и находят наиболее выгодные условия для вас в банках — партнерах.

Ипотека для ИП: условия и документы

Бизнес-ипотека отличается в каждом конкретном банке, однако можно выделить некоторые общие для всех клиентов условия, которые позволят вам сориентироваться при подготовке к обращению в кредитную организацию.

- Так, юридическое лицо должно работать не меньше года и не иметь задолженностей по налогам и взносам. Некоторые банки поднимают планку минимального стажа до 1,5 года и больше.

- Вы работаете без существенных колебаний прибыли. Для банков важна стабильность, и сезонный доход для них – большой недостаток. Кафе скорее получит кредит, чем, например, лодочная станция или прокат роликов и велосипедов. Еще один минус – нерегулярное ведение бизнеса.

- Оборот средств на расчетном счете достаточен для банка. В идеале он должен составлять от 50 тыс. в месяц. Некоторые организации не предоставляют займы предпринимателям, оборот по расчетному счету которых составляет меньше 1 млн в год.

- Режим налогообложения соответствует реальности, а документы четко отражают размер дохода вашего бизнеса и его финансовое состояние.

Список документов также зависит от банков, а также от схемы налогообложения, которую вы применяете для своего бизнеса. Поэтому его стоит уточнить в организации, в которую вы хотите обратиться за кредитом.

Чтобы получить ипотечный кредит для ИП, вам потребуется собрать следующие бумаги:

- Личные документы – паспорт гражданина РФ, военный билет, ИНН;

- Копия свидетельства о госрегистрации в качестве индивидуального предпринимателя; выписка из ЕГРЮЛ или ЕГРИП;

- Налоговая декларация за завершенный налоговый период или, если вы используете общую или упрощенную систему налогообложения, за последние 12 месяцев;

- Если имеются – копии лицензий и сертификатов;

- Копия патента для индивидуальных предпринимателей на патентной системе налогообложения;

- Налоговая декларация за два последних квартала, если вы применяете единый налог на вмененный доход;

- Налоговая декларация за последний календарный год для ИП, использующих налог на доходы физлиц.

Дополнительно могут потребоваться:

- Управленческая отчетность – книга доходов и расходов, тетрадь по учету деятельности;

- Контрольно-кассовая лента, заверенная в налоговой (если вы пользуетесь кассой);

- Копии договоров с поставщиками, клиентами, покупателями;

- Выписки с расчетного счета;

- Договор аренды или выписка из ЕГРН о праве собственности на помещение, в котором вы ведете бизнес.

Режим налогообложения

Ипотека для ИП может стать недоступной из-за режима налогообложения, применяемого для вашего бизнеса. Достоверно продемонстрировать банку уровень доходов позволяет отчетность по стандартной или упрощенной системе налогообложения. Заверенная декларация показывает, какой объем расходов несет бизнесмен, какой объем прибыли заявляет. Банк также определяет благополучность бизнеса по продолжительности стабильного периода. Так, если прибыль (с вычетом расходов на иждивенцев и собственное проживание) превышает размер ежемесячного платежа, а предоставленный пакет документов не вызывает сомнений, кредит будет одобрен.

А вот предприниматели, выплачивающие фиксированную сумму налога или купившие на свою деятельность патент, вызывают недоверие у банков. Дело в том, что декларация таких ИП не может полностью продемонстрировать финансовое положение клиента, а это – уже серьезный аргумент для отказа в ипотеке.

Возврат закладной

Дом или квартира передаются в залог банка, и это подтверждает закладная – ценная бумага, которая регулирует отношения между заемщиком и кредитором. В ней прописаны основные условия займа, а значит, что при выявлении разночтений в договоре преимущество будет именно у закладной

Поэтому к оформлению этого документа необходимо подходить с особенной осторожностью

Ипотека может быть оформлена как с гарантией, так и без нее. На самом деле эта ценная бумага нужна в основном финансовой организации, так как именно она потребуется для перезалога или продажи квартиры другой организации в случае, если вы не будете справляться с долговыми обязательствами.

Здесь есть важный момент: несмотря на то, что ваша недвижимость переходит другой кредитной компании, она не сможет изменить условия по ипотеке.

После того, как вы закрыли ссуду, банк обязан передать вам оригинал закладной с отметкой об исполнении долговых обязательств и отсутствии к вам претензий со стороны кредитора. Также обязательно должна стоять дата внесения последнего платежа и его точная сумма.

Ситуация на вторичном рынке жилья

Цены на вторичное жильё в июле 2020 года опустились на 0,1%, но затем снова пошли вверх. Наибольшим спросом пользуются квартиры в пятиэтажках и современных панельных домах.

К осени несколько упали в цене только квартиры элитного сегмента, стоимость на которые продолжала расти даже в период карантина, когда не было спроса. Сейчас их цена достигла потолка и пока остановилась.

Средняя ипотечная ставка для вторичного рынка составляет 8,02%, при этом кредит можно взять и дешевле: минимальная ставка стартует с 7,4%.

При активной поддержке государством рынка первичной недвижимости его участие никак не коснулось «вторички». Переток спроса в пользу новостроек может сделать приобретение вторичного жилья очень выгодной сделкой.

Ответы на популярные вопросы

Что такое семейная ипотека?

Это льготная программа ипотечного кредитования. Принять в ней участие может семья, в которой двое или больше детей, причем младший рожден после 1 января 2018 года. Родители, воспитывающие ребенка с ОВЗ, также имеют право на льготу. В таком случае не учитывается количество детей и год рождения малыша. Заемщики получают ипотечный кредит под 6%, а государство компенсирует разницу рыночной и льготной ставок.

Как получить семейную ипотеку?

Нужно обратиться в банк и предоставить пакет документов:

- паспорта супругов;

- свидетельства о рождении детей (если ребенок старше 14 лет, то нужен паспорт);

- медицинская справка (для детей с инвалидностью);

- свидетельство о браке;

- сертификат на материнский капитал (если у заемщиков есть право на него, и они планируют использовать МСК для ипотеки);

- подтверждение дохода заемщиков (копии трудовых книжек, а также справки 2-НДФЛ или по форме банка);

- налоговые декларации в качестве подтверждения доходов (если ипотеку оформляет предприниматель).

Банк проверяет предоставленные сведения и принимает решение о кредитном лимите для заемщиков. После этого можно начинать поиск жилья.

Можно ли рефинансировать семейную ипотеку?

Да. Если семья оформила ипотеку до 2018 года или до рождения первого и последующего ребенка, она имеет право на рефинансирование под 5-6%. Как и при оформлении обычной льготной программы, нужно соблюдать условия гражданства и требования к жилью. Так, дети должны быть гражданами России и родиться в период с 1 января 2018 до конца 2022 года. Объект, в свою очередь, должен быть куплен на первичном рынке или находиться на этапе постройки.

С апреля 2019 года по программе господдержки ипотеку можно рефинансировать повторно

Таким образом, снизится ставка по уже измененным договорам, причем неважно, была ли это семейная ипотека или обычная. Кроме того, если ранее вы изначально оформили жилищный кредит под 6% на 3 года или 5 лет, вы можете продлить этот срок до полной выплаты кредита, проведя повторное рефинансирование

Сколько раз можно брать семейную ипотеку?

Существует миф о том, что ипотеку под 5 или 6% можно взять только один раз. Однако правительство не устанавливает ограничение на количество ипотечных договоров, которые одна семья может оформить под льготную ставку. Главное, чтобы заявитель был платежеспособен, а семья и жилье подходили под требования организации. Поэтому, если финансовое положение семьи позволило выплатить кредит за первую квартиру в течение установленного времени без просрочек, можно смело обратиться за второй и даже третьей ипотекой.

Льготные программы 2021 года:

1. Ипотека под маткапитал

Сегодня материнский капитал дают уже за первого ребенка. Сумма довольно крупная, и ее можно направить на первый взнос по ипотеке, либо на досрочное погашение имеющего кредита, в том числе и частичное досрочное.

Большой плюс в том, что для использования материнского капитала при оформлении ипотеки нет необходимости ждать, пока ребенку исполнится 3 года.

2. «Молодая семья»

Это еще одна льготная программа. Здесь к заемщику будут жесткие требования. А именно:

• Максимальный возраст супругов не более 35 лет (либо какому-то из супругов, если семья является неполной).

• Семья должна быть в браке (либо наличие детей, если семья неполная).

• Заявители должны быть признаны официально нуждающимися в улучшении жилищных условий.

Сложность заключается не в том, чтобы доказать, что семья на самом деле является нуждающейся. А в том, чтобы потом дождаться сертификат, так как существует очередь. Иногда ждать приходится несколько лет. Если семья все же дождалась своей очереди, то получит от 30% от средней стоимости минимального положенного по площади жилья в конкретном регионе.

3. Ипотека под 6%

Это еще одна программа государственной поддержки. Семья имеет право оформить ипотеку под 6%, если после 1 января 2018 года появился второй ребенок

Важное условие в том, что кредит выдается только гражданам РФ на приобретение жилья в новостройке

4. Ипотека на Дальнем Востоке

Ипотеку под такой низкий процент могут оформить молодые семьи (где обоим супругам меньше 35 лет) и владельцы дальневосточного гектара. Условия:

• Процентная ставка – от 2%.

• Срок – до 20 лет.

• Сумма займа – до 6 млн рублей.

Есть возможность купить жилье в новостройке, либо на вторичном рынке, но только в сельской местности. Основное условие в том, что жилье можно купить только в одном из регионов на Дальнем Востоке. При этом заемщик обязан быть прописан в купленном жилье.

5. Деньги от государства на погашение ипотеки.

После появления в семье третьего ребенка семья может получить от государства на безвозмездной основе 450 000 р., если у нее уже имеется ипотека. Эти деньги разрешается направить только на частичное или полное досрочное погашения займа.

Как правильно подобрать жилищный займ

Порой непросто сориентироваться среди многочисленных предложений от банков и подобрать именно тот кредит, который вы сможете без затруднений выплатить. Финансовый портал Выберу.ру поможет вам без труда определиться с наиболее выгодным предложением. В карточке каждого жилищного займа на нашем сайте перечислены основные условия и требования банков. Подобрать ипотеку вам помогут следующие параметры:

- размер ежемесячной выплаты с учетом годовой процентной ставки;

- срок погашения – чем он дольше, тем в итоге большую сумму придется переплатить банку;

- валюта жилищного кредита. Если вы получаете зарплату в рублях, лучше брать займ тоже в рублях;

- размер первоначального взноса – чем меньше сумма первоначальных взносов, тем выше ставка (банк таким образом снижает риски невыплаты по кредиту), а значит, и общая переплата;

- стоимость оценки недвижимости, государственной регистрации и услуг риелтора (если к ним обращаются);

- стоимость страхования жилого объекта. Если оно комплексное, это может обойтись клиенту банка дешевле, чем отдельные программы. При отказе от страхования банк может повысить процентную ставку.

Чтобы не читать условия каждого банка в общем списке предложений, удобно использовать онлайн-поисковик на нашем сайте. Чтобы понять, подходит ли вам ипотека, помощь в ее расчете вам окажет такой удобный инструмент, как онлайн-калькулятор. В меню слева вы можете отметить следующие параметры кредита:

- стоимость недвижимости;

- размер первоначального взноса;

- валюта займа;

- срок выплаты ипотеки.

Программа покажет все предложения от банков, которые соответствуют заданным вами параметрам. Калькулятор окажет вам и другую помощь в ипотеке – с ним вы быстро и без усилий сделаете правильный расчет кредита. Задав параметры интересующего вас жилищного займа по программе определенного банка, вы можете получить предварительный график платежей и детальную картину кредита на протяжении всего срока его выплаты. Таким образом, вы без труда поймете подходит ли вам та или иная ипотека, сможете ли вы вовремя и в полном объеме выплатить долг перед банком.

Нестандартные условия для «нестандартных» клиентов

Для банка хороший клиент тот, кто в полном расцвете сил, официально работает, получает хорошую «белую» зарплату, имеет положительную кредитную историю. Что делать тем, кто не подходит под этот стандарт.

Помним о том, что финансовых учреждений в России много, борьба за клиентов среди них существует. Значит, найдется банк, готовый кредитовать и «нестандартного» клиента.

- С пенсионерами по ипотеке готовы заключить договор немногие банки. Денег дадут немного, на короткий срок. И попросят получать пенсию через них и привести поручителей. Плюсом будет предоставленное под залог имущество. Самый выгодный процент по процентной ставке дает частный банк «Ренессанс Кредит» — от 10,9%, но сумма небольшая — 700 000 руб. Возврат долга нужно произвести до своего 70-летия. Отказов мало. Самую большую сумму даст Сбербанк — до 3 миллионов рублей, но ставка там выше — от 13,9%. Предельный возраст для погашения долга — 65 лет. Условия жестче, отказов больше.

- Не хотят банки иметь дело и с индивидуальными предпринимателями и сотрудниками ИП. А вдруг бизнес ненадежный и рухнет, вдруг не будет прибыли. Советуем ИП сразу идти в банки, где кредит выдают без справок о платежеспособности, а по форме банка: например, Сбербанк, Совкомбанк.

- Без первоначального взноса получить ипотечный заем трудно, но можно. Банк может дать кредит на покупку квартиры, но в собственность вы ее получите только после того, как отдадите все деньги кредитору. Поскольку рынок недвижимости то в росте, то в минусе, сделка рискованная для банка, идут на нее неохотно. Легче получить кредит, если в залоге у банка вы оставите свое имеющееся у вас жилье. Сумма, которую вы получите, не будет равна 100% стоимости залога. Например, в Металлинвестбанке предложат 80% от цены заложенного имущества, но чаще процент еще ниже, всего 60%.

- Плохая кредитная история станет причиной отказа практически во всех банках. Ваш шанс — залог, поручители, официальная работа с хорошей зарплатой. Стоит попытать счастья в Совкомбанке и в Металлинвестбанке. Они лояльно относятся к небольшим просрочкам по предыдущим кредитам. Но процент будет высокий, сумма небольшая, срок кредитования короткий.

- Маленькая заработная плата, если она официальная, не может стать препятствием для получения ипотеки. Повлияет на одобренную сумму, так как взносы по кредиту не могут быть больше 50% ежемесячного дохода. Но многие банки, например, Сбербанк, учитывают и неподтвержденный документами доход.

- Ипотеку могут взять даже те, кто официально нигде не работают. Например, по паспорту можно получить 1 000 000 рублей с процентной ставкой от 10,9% до 24,7% в Хоум Кредит. В то, что у вас есть работа и доход, поверят на слово.

Заемщики разные бывают, но и у банков требования разные. Главное, вы нужны друг другу. Значит, купить квартиру или дом в ипотеку может при желании каждый.

Какие банки дают ипотеку под материнский капитал?

Если вы желаете воспользоваться своим сертификатом на материнский капитал для приобретения жилья в ипотеку, то обращаться вам необходимо в те банки, которые разработали специальные кредитные программы. Среди таких банков можно отметить следующие:

- Юникредит. Этот банк разработал множество ипотечных программ с материнским капиталом. Подробно ознакомиться с условиями получения ипотеки можете на .

- Сбербанк. Крупнейшая банковская организация в России. Большая доля акций контролируется государством. Поэтому здесь предусмотрено множество программ с использованием материнского капитала.

- ВТБ 24. Ещё один государственный банк. Здесь вы также сможете получить деньги на жильё, воспользовавшись сертификатом материнского капитала.

Условия получения ипотеки

Как было отмечено выше, оформление ипотеки – чуть ли не единственная возможность для граждан РФ обзавестись собственным жильем, поэтому актуальность данного кредитования в нашей стране постоянно велика.

В принципе, ничего удивительного в этом нет, ведь платить 5–30 лет небольшими платежами намного удобней и проще, нежели копить все эти годы деньги на покупку квартиры или дома. К тому же во втором случае нет никаких гарантий, что нужная сумма будет накоплена или рубль, например, «не обвалится».

ФЗ «Об ипотеке» определяет порядок ее оформления и особенности данного кредитования. Согласно его положениям, банки вправе оценивать платежеспособность потенциального «ипотечника» по нескольким параметрам, даже с учетом того – что по кредиту в залоге кредитора будет находиться покупаемое жилье. Принципы оценки клиентов у банковских организаций могут разниться, что вполне естественно. Однако следует выделить ряд базовых особенностей ипотеки в РФ, а именно:

- Ее выдачу на длительный период – 5–50 лет.

- Предоставление заемных средств исключительно под нужды для покупки жилой площади или ее организации посредством строительства.

- Необходимость оставления банку залога в виде объекта покупки.

К сожалению многих граждан, постоянная нестабильность экономики России негативно сказывается на общем облике ипотеки в нашей стране. Так, согласно официальной статистике, переплата по ипотечным займам в РФ чуть ли не самая высокая в мире, плюс ко всему примечательна скачкообразная инфляция. В любом случае именно ипотека, в отличие от тех же потребительских и иных кредитов, является лучшим видом займа для покупки жилья, поэтому его выдача осуществляется стабильно уже долгие годы.

На данный момент условия предоставления ипотеки гражданам России представлены довольно-таки щадящим списком. Большинство банков готовы выдавать данный кредит россиянам, если кредитуемое лицо соответствует следующим параметрам:

- Возраст на момент выдачи – 21–65 лет.

- Возраст на момент погашения ипотеки – 65–75 лет.

- Трудовой стаж – не менее 1 года за все время и не менее 4–6 месяцев на последнем месте работы.

- Доход – от 27 000 рублей, так как данная рамка позволяет взимать с «ипотечника» законодательно установленный максимум ежемесячных выплат в 40–50% от всего дохода.

- Необходимый перечень документов – паспорт гражданина РФ, свидетельство о рождении детей (при наличии), документы о браке (при наличии), справки о доходах и копия трудовой книжки.

Естественно, большие шансы на оформление займа имеют семейные пары со стабильным доходом и небольшим количеством детей. Однако не стоит забывать: случай с каждым потенциальным «ипотечником» — дело индивидуальное, поэтому и рассматривается банком соответствующем образом.

Непосредственно выдача ипотеки обычно осуществляется по следующим условиям:

- Процентная ставка – 12–18 процентов годовых.

- Размер первоначального взноса – 5–30 процентов от общей суммы займа.

- Страхование – возможно, но необязательно (как правило, включается в договор кредитования).

- Срок возврата займа – 5–50 лет.

- Залог – покупаемый или строящийся объект недвижимости.

- Поручители, дополнительное подтверждение доходов и тому подобное – по требованию банка.

Как снизить ставку по ипотеке

- Оформите зарплатную карту у того кредитора, у которого будете брать ипотеку по государственной программе;

- Предложите в качестве обеспечения по ипотеке другую недвижимость (ту, которая является вашей собственностью, и уже целиком принадлежит вам или супруге/супругу);

- Найдите финансово обеспеченных поручителей, которые смогут доказать свое хорошее благосостояние документально;

- Если вы хотите оформить ипотеку в Сбербанке, используйте онлайн сервис заключения ипотечной сделки;

- Не отказывайтесь от покупки дополнительного страхового полиса (позволяет уменьшить величину процентной ставки на несколько процентов).

Как выбрать банк для ипотечного кредитования?

Перед желающими получить ипотечный кредит стоит весьма тяжёлый выбор. Дело в том, что в настоящий момент довольно большое количество банковских организаций готовы предложить такую услугу. Причём у каждого банка имеются как свои преимущественные особенности, так и недостатки.

- Первым делом решите, для чего вы собираетесь брать кредит. Так, например, если вы хотите приобрести квартиру в новостройке, то вам необходимо будет искать специальные программы, предназначенные для первичного жилья. Если же вы уже нашли квартиру в построенном доме, то вам необходимы программы для вторичного жилья. Кроме того, существуют программы для приобретения загородной недвижимости.

- После того как определитесь с кредитной программой, можно переходить к поиску банковских организаций, работающих в вашем городе и предлагающих нужные вам программы кредитования. Для этого будет удобно воспользоваться различными интернет-порталами, на которых размещается информация о банковских продуктах.

Ипотека или кредит на квартиру: все «за» и «против»

Квартирный вопрос — один из самых важных и болезненных для общества. Иметь хорошее жилье -мечта многих. Но какими способами можно его получить, реально ли это в сегодняшнее время?

Эта статья расскажет вам о всех минусах и плюсах кредитования.

Что выгоднее?

И ипотека, и кредит выгодны в разных случаях. Если вы можете выплатить 70-80 % от стоимости квартиры или у вас вот-вот появится крупная сумма вследствие вступления в право наследства, продажи недвижимости,получки годового бонуса к зарплате, то лучше брать потребительный кредит.

Если возможности оплатить все сразу нет, предпочтите ипотечный: оформить можно на долгое время, процентная ставка вдвое ниже потребительного.

Что такое ипотека?

Ипотека (от греч. hipotheka – заклад, залог) — кредит под залог недвижимого имущества. Кредитором выступает банк или другое юридическое лицо.

Заемщик гарантирует свое погашение кредита залогом квартиры, пребывающей в его

собственности. При обоюдном согласии передается также право на аренду недвижимости.

Пошаговое руководство для получения ипотечного кредита:

Обратите внимание на стоимость квартиры. Отнимите первый взнос и определитесь с тем, какая сумма кредита вам будет нужна

Подсчитайте с помощью ипотечного калькулятора, какие выплаты должны осуществляться вами при таком раскладе.

Определяем, подходит ли ваш доход. Он должен быть в 2-3 раза выше, чем ежемесячные выплаты по ипотечному кредиту.

Оценка возможности получения вами кредита с точки зрения банка: сопоставления зарплаты и рыночных цен, возможности выплаты вам зарплаты вашим предприятием, оценка вашего имущественного положения.

Теперь вы сможете выработать стратегию дальнейших действий. Возможно, для получения квартиры вам нужно будет согласиться на более отдаленный район или подкорректировать вашу должность в трудовой книжке.

Оформление заявок в 2-3 банка с брокерской помощью или самостоятельно.

Выбирая жилье, учитывайте юридические риски, условия проживания и размеры страховых платежей.

Покупаете квартиру.

Документы, необходимы для получения ипотечного кредита:

1. Заявление.

2. Анкета банка.

3. Копии:

- паспорта;

- страхового свидетельства государственного пенсионного страхования;

- свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ (о присвоении ИНН);

- военного билета;

- документов об образовании (аттестаты, дипломы).

- свидетельств о браке, разводе, брачного контракта

- свидетельств о рождении детей

- трудовой книжки, заверенной работодателем.

4. Подтверждающие доходы документы.

Могут понадобится также дополнительные документы:

- справка о регистрации по месту жительства;

- копии паспортов проживающих с заемщиком лиц;

- пенсионное удостоверение, справка о размере пенсии;

- документы на дорогостоящее имущество (машина, ценные бумаги);

- справки из наркологического и психоневрологического диспансеров;

- свидетельства о смерти близких родственников;

- документы, подтверждающие наличие счетов в банках;

- справки о своевременной оплате коммунальных услуг;

- документы об истории кредитования.

Что такое кредит на покупку квартиры?

Потребительный залог на покупку квартиры – нецелевой кредит на личные нужды. Близок к ипотеке по факту залога недвижимости, но имеет более свободный характер, потому как никто не будет регулировать, на что пойдут полученные средства. В залог идет имеющаяся квартира, а не приобретаемая.

Сумма кредитования от 75 до 85 процентов оценочной стоимости. Многие банки устанавливают лимит на выплаты.

Схема получения потребительного кредита:

- Подаете пакет документов в банк.

- Получение одобрение комитета.

- Оформление договора залога.

- Выплата наличных.

Документы в Сбербанк России:

- Справка о доходах на заемщика и поручителя.

- Копии паспортов.

- Анкета, подписана обеими сторонами.

Другие банки могут потребовать от вас дополнительные документы. Список необходимого лучше уточнить заранее.

Среди них справки:

- о получении доходов помимо работы;

- об отсутствие долгов в ЖКХ;

- из БТИ;

- о прибыли в семье;

- из психо-наркологического диспансера об отсутствии психических заболеваний.

А еще:

- свидетельство о праве собственности на недвижимость;

- паспорт на транспортное средство;

- выписка из домовой книги;

- ксерокопия паспорта;

- трудовая книжка; военный билет;

- трудовой договор (при условии совместительства).

https://youtube.com/watch?v=jV4dTB94oqE